Отражение операций по договорам лизинга в программе

«1C:Бухгалтерия 8» (редакция 3.0)

Слово «лизинг» заимствовано из английского языка. Оно происходит от глагола «to lease», что означает — «арендовать, брать в аренду». Действительно, между лизингом и арендой есть много общего. Однако отождествлять эти понятия не следует.

Аренда заключается в передаче арендодателем своего имущества в пользование и временное владение арендатору за плату. Объектом аренды может быть как движимое, так и недвижимое имущество, в том числе и земельные участки.

Лизинг (так называемая финансовая аренда) состоит в том, что лизингодатель обязуется приобрести в собственность новое, указанное лизингополучателем, имущество у определенного поставщика и предоставить лизингополучателю это имущество за плату во временное владение и пользование (п. 4 ст. 15 Федерального закона от 29.10.1998 № 164-ФЗ) [1]. Предметом договора лизинга могут быть любые непотребляемые вещи. Как правило, это основные средства, за исключением земельных участков и объектов природопользования. При этом в зависимости от условий договора лизингополучатель имеет право выкупить это имущество по окончании договора лизинга, уплатив выкупную цену, либо возвращает его лизингодателю.

Таким образом, в отличие от договора аренды, договор лизинга подразумевает возникновение правоотношений между тремя сторонами: продавцом имущества, лизингодателем и лизингополучателем, а также дает право лизингополучателю приобрести в собственность предмет лизинга по окончании договора.

Выкупная цена выплачивается либо единовременным платежом по окончании договора лизинга, либо равными долями в составе лизинговых платежей. Согласно ст. 28 Федерального закона «О финансовой аренде (лизинге)» «Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю»[1].

В том случае, когда по окончании договора имущество переходит в собственность лизингополучателя, в договоре (или дополнении/приложении к нему) обязательно должна быть обозначена выкупная цена имущества (письма Минфина РФ от 09.11.2005 № 03-03-04/1/348 и от 05.09.2006 № 03-03-04/1/648) и порядок ее выплаты. При этом наличие или отсутствие выкупной цены в договоре влияет только на налоговый учет лизинговых операций.

Выкупная цена учитывается для целей налогообложения отдельно от прочей суммы лизинговых платежей при любом порядке ее уплаты (письмо Минфина РФ от 02.06.2010 № 03-03-06/1/368). Как бы ни платилась выкупная цена: частями в течение действия договора в составе лизинговых платежей, или в какой-то момент сразу целиком, или несколькими отдельными платежами, у лизингополучателя – это аванс уплаченный. Как и любой другой уплаченный аванс, до момента перехода права собственности выкупная цена не является расходом, учитываемым при расчете налога на прибыль. Таким образом у лизингополучателя расходом, учитываемым при расчета налога на прибыль, является только возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

В момент перехода права собственности выкупная цена, уплаченная лизингодателю, формирует первоначальную налоговую стоимость амортизируемого имущества. Амортизация начисляется лизингополучателем в обычном порядке, как при покупке имущества, бывшего в употреблении [2].

Бухгалтерский учет операций, связанных с договором лизинга, регулируется Указаниями об отражении в БУ операций по договору лизинга, утв. приказом Минфина России от 17.02.1997 № 15 [2].

В течение периода действия договора лизинга, в зависимости от его условий, имущество может находиться как на балансе лизингодателя, так и на балансе лизингополучателя. Наиболее сложным с точки зрения бухгалтерского и налогового учета лизинговых операций является случай, когда имущество находится на балансе у лизингополучателя (учет с позиции лизингополучателя). Рассмотрим на конкретном примере последовательность учетных операций в программе «1С:Бухгалтерия 8», редакция 3.0 (далее – «программа») у лизингополучателя в указанном случае, с учетом вариантов, когда имущество выкупается по окончании договора лизинга, либо возвращается лизингодателю.

Пример

ООО «Янтарь» (лизингополучатель) заключило договор лизинга № 001 от 01.01.2013 г. с ООО «Евролизинг» (лизингодатель) сроком на 6 месяцев. Предметом лизинга является автомобиль FIAT, который 01.01.2013 г. был принят на баланс ООО «Янтарь». Расходы по его приобретению лизингодателем составляют 497 016 руб. (в т.ч. НДС 18% — 75 816 руб.). По условиям договора лизинга стоимость автомобиля FIAT с учетом выкупной цены равна 1 416 000 руб. (в т.ч. НДС 18% — 216 000 руб.). При этом выкупная цена транспортного средства выплачивается равными долями ежемесячно вместе с лизинговыми платежами. Ежемесячная сумма лизинговых платежей составляет 106 200 руб. (в т.ч. НДС 18% — 16 200 руб.). Выкупная цена составляет 778 800 руб. (в т.ч. НДС 18% — 118 800 руб.) и ее ежемесячный размер равен 129 800 руб. (в т.ч. НДС 18% — 19 800 руб.). Срок полезного использования транспортного средства 84 месяца. Амортизация начисляется линейным способом. По окончании срока договора автомобиль FIAT переходит в собственность ООО «Янтарь».

В программе необходимо сформировать следующие проводки (таблица 1) [2].

Таблица 1 – Бухгалтерские проводки по договору лизинга

|

№ |

Содержание проводки |

Дебет |

Кредит |

|

76.05 |

|||

|

76.05 |

|||

|

Предъявляется к вычету часть НДС соответствующая произведенному платежу |

|||

|

Для бухгалтерского и налогового учета делаются соответствующие записи в аналитических регистрах |

|||

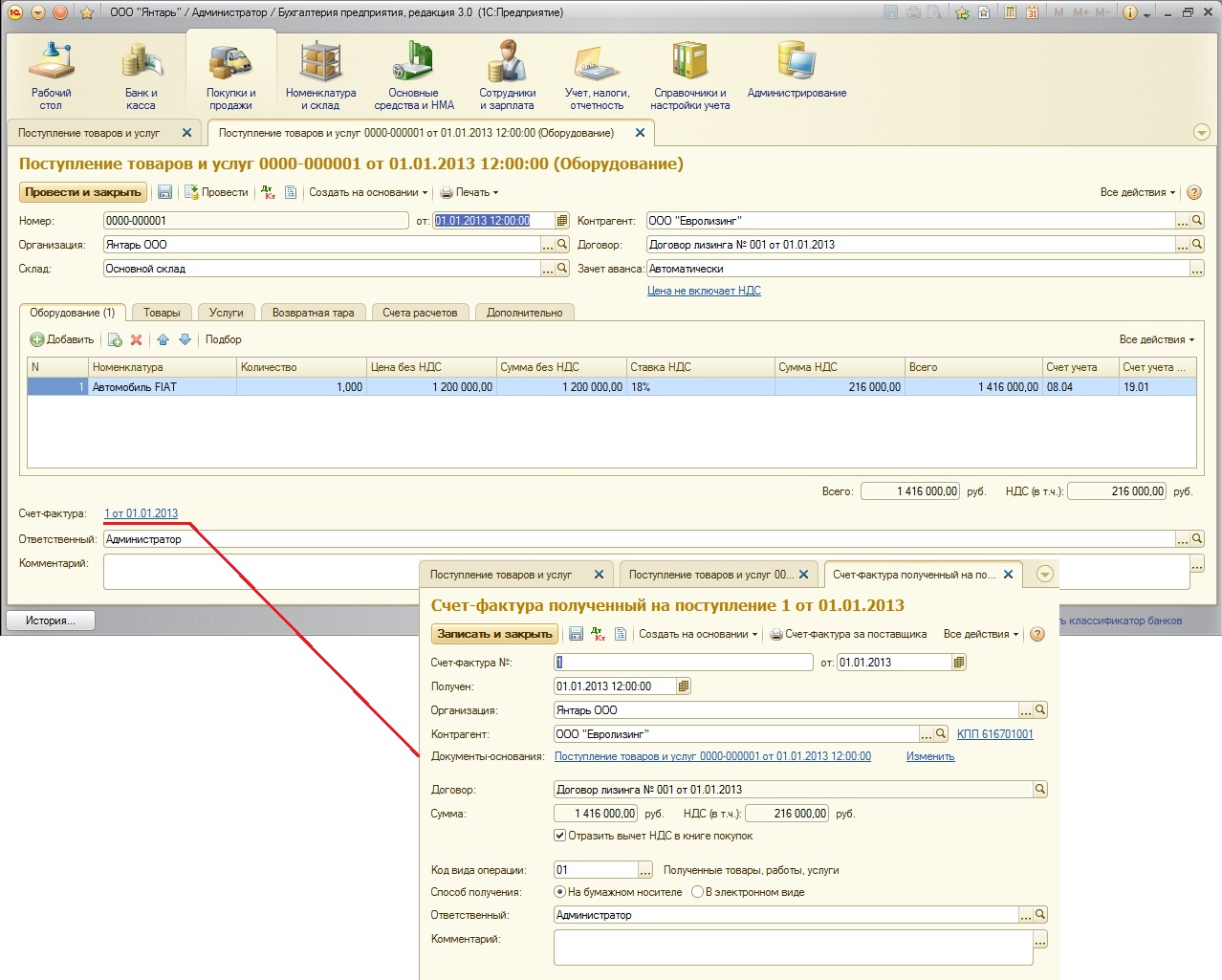

-

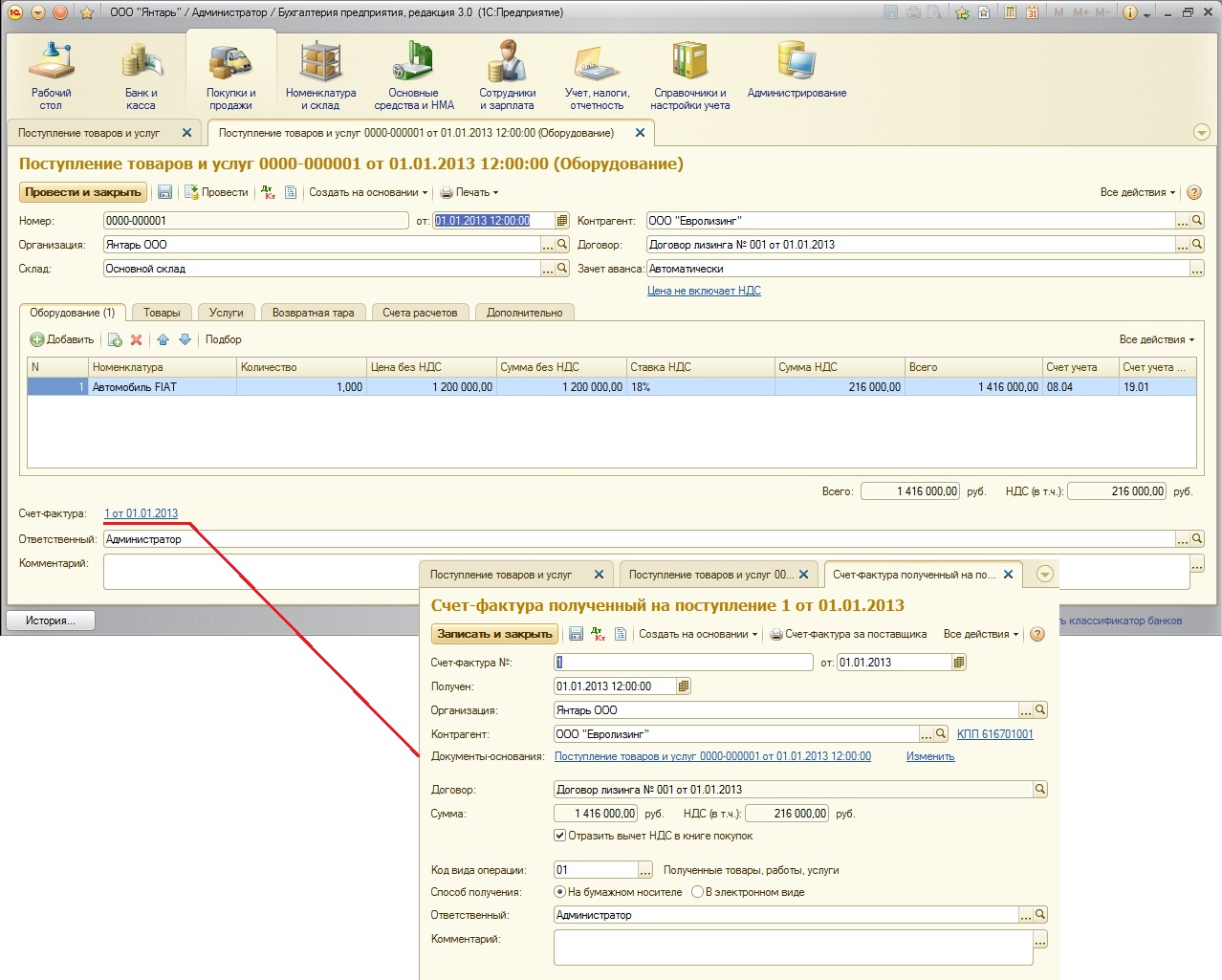

Создадим документ «Поступление товаров и услуг» с видом операции «Оборудование» (рис. 1) на полную стоимость автомобиля по договору лизинга 1 416 000 руб. (в т.ч. НДС 18% – 216 000 руб.). При этом необходимо на закладке «Счета расчетов» в поле выбора «Счет учета расчетов с конрагентом» выбрать счет для учета арендных обязательств (в качестве такового можно использовать счет 76.05 «Расчеты с прочими поставщиками и подрядчиками»).

-

Нажав в левом нижнем углу формы документа ссылку «Счет-фактура», создадим счет-фактуру полученный для выделения НДС по поступлению (см. рис. 1). Перед выполнением регистрации счета-фактуры поставщика необходимо провести документ «Поступление товаров и услуг», в противном случае счет-фактура не будет проведен.

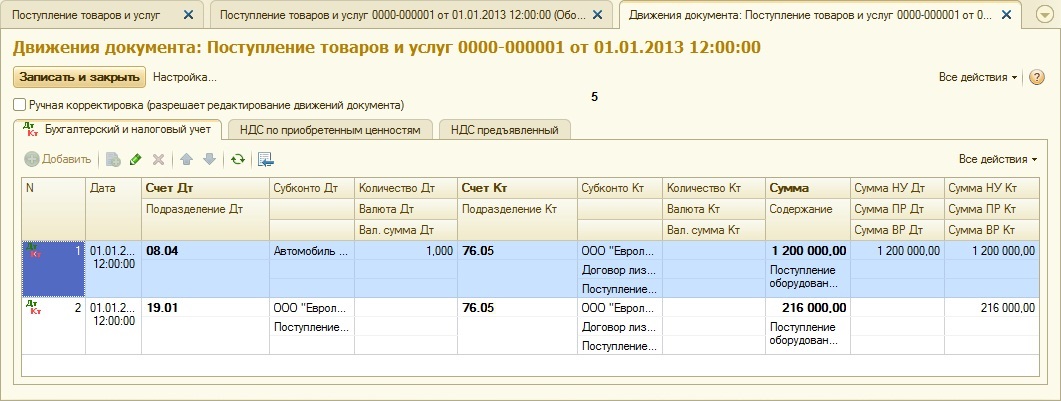

В результате проведения документа «Поступление товаров и услуг» будут сформированы следующие проводки (рис. 2).

Рис. 2 – Проводки документа «Поступление товаров и услуг»

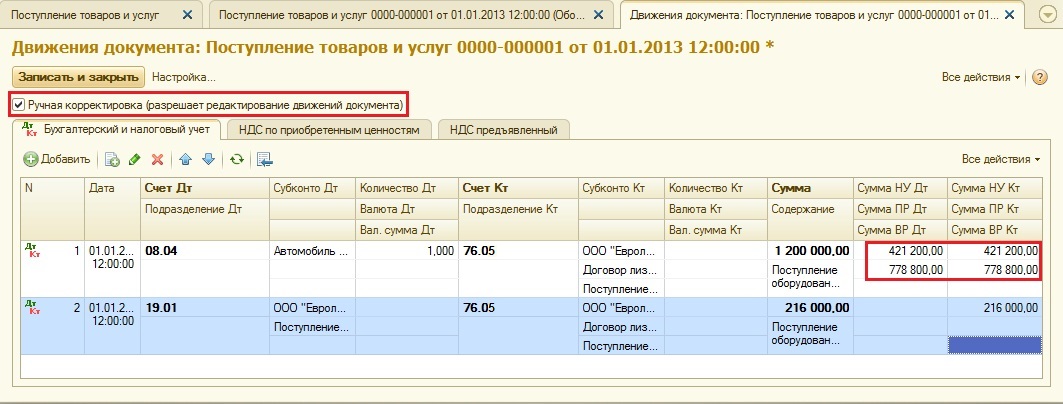

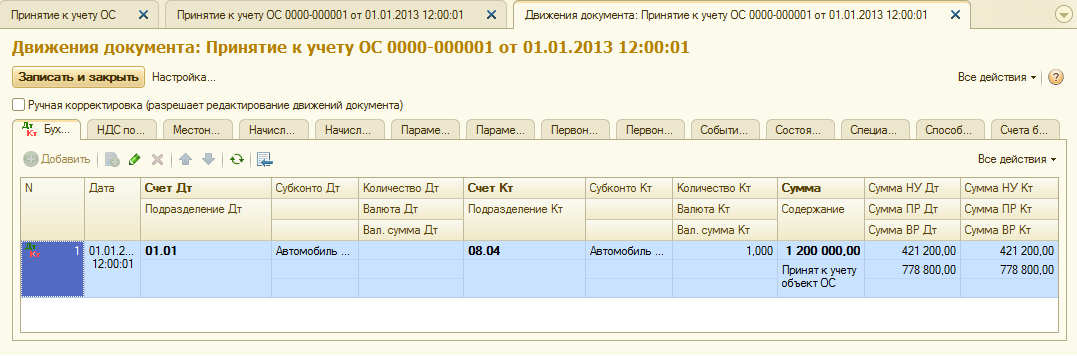

Как было сказано выше, до момента перехода права собственности на имущество к лизингополучателю выкупная цена не учитывается при расчетах по налогу на прибыль. Поэтому прибегнем к ручной корректировке движений документа и в столбцах «Сумма НУ Дт», «Сумма НУ Кт» проставим сумму расходов лизингодателя по приобретению имущества (без НДС) – 421 200 руб. Выкупную цену 778 800 руб. отразим как постоянную разницу, проставив её в соответствующих колонках (рис. 3).

Рис. 3 – Ручная корректировка проводок документа «Поступление товаров и услуг»

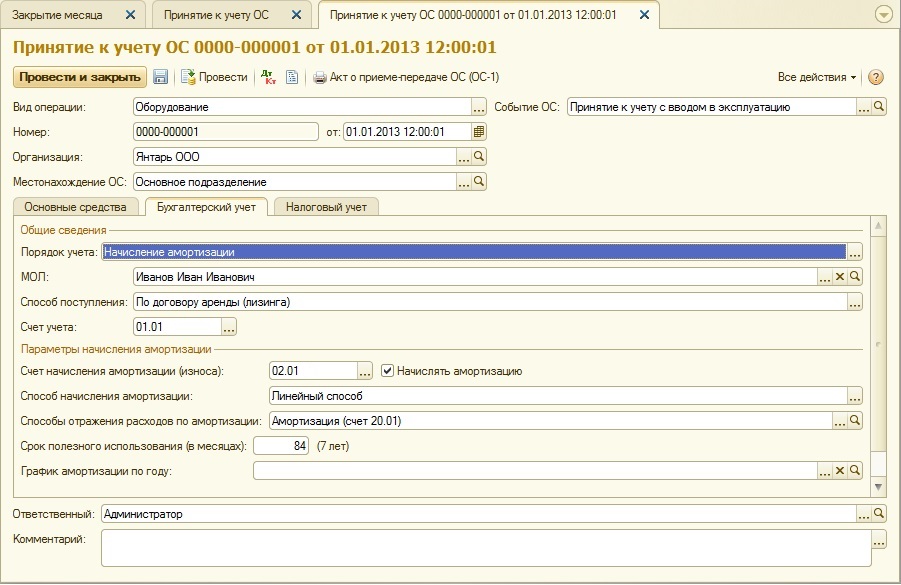

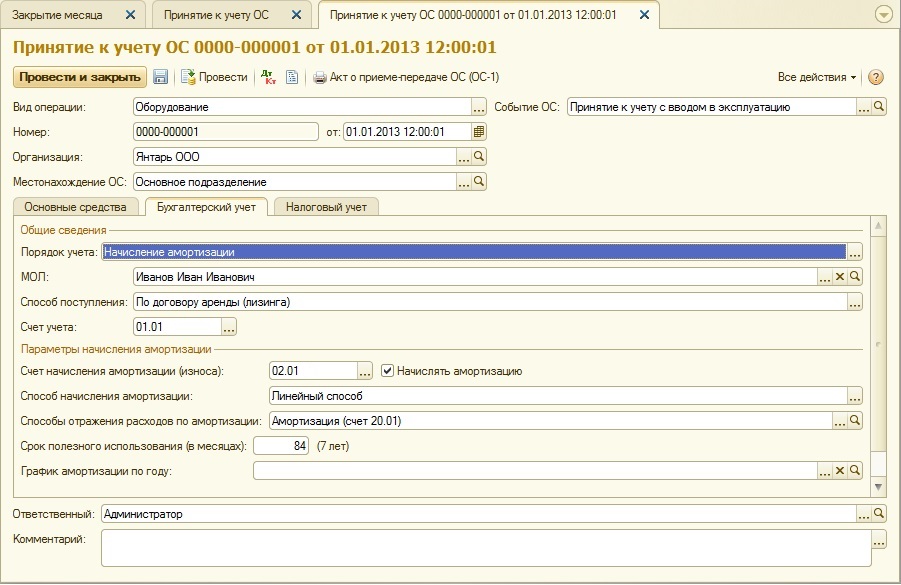

3.Для выполнения операции принятия основного средства к учету необходимо создать документ «Принятие к учету ОС» (рис. 4). Данный документ регистрирует факт завершения формирования первоначальной стоимости объекта основных средств и (или) его ввода в эксплуатацию. При создании основного средства целесообразно создать в справочнике «Основные средства» специальную папку для основных средств, полученных в лизинг.

Первоначальная стоимость объекта, который планируется принять к учету в качестве основных средств, формируется на счете 08 «Вложения во внеоборотные активы».

Рис. 4 – Принятие ОС к учету

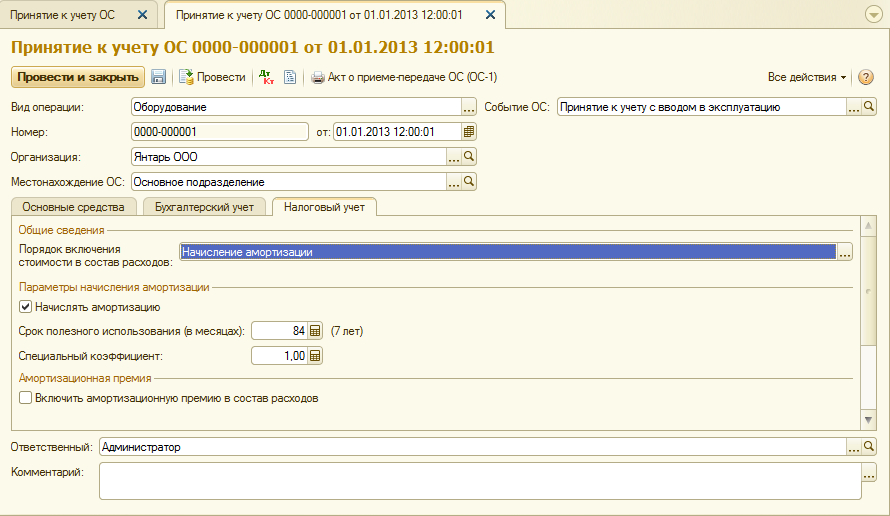

Также заполним закладки «Бухгалтерский учет» и «Налоговый учет» документа «Принятие к учету ОС», как показано на рис. 5 и 6.

Рис. 5 – Заполнение закладки «Бухгалтерский учет»

Рис. 6 – Заполнение закладки «Налоговый учет»

В результате проведения документа «Принятие к учету ОС» будут сформированы следующие проводки (рис. 7).

Рис. 7 – Проводки документа «Принятие к учету ОС»

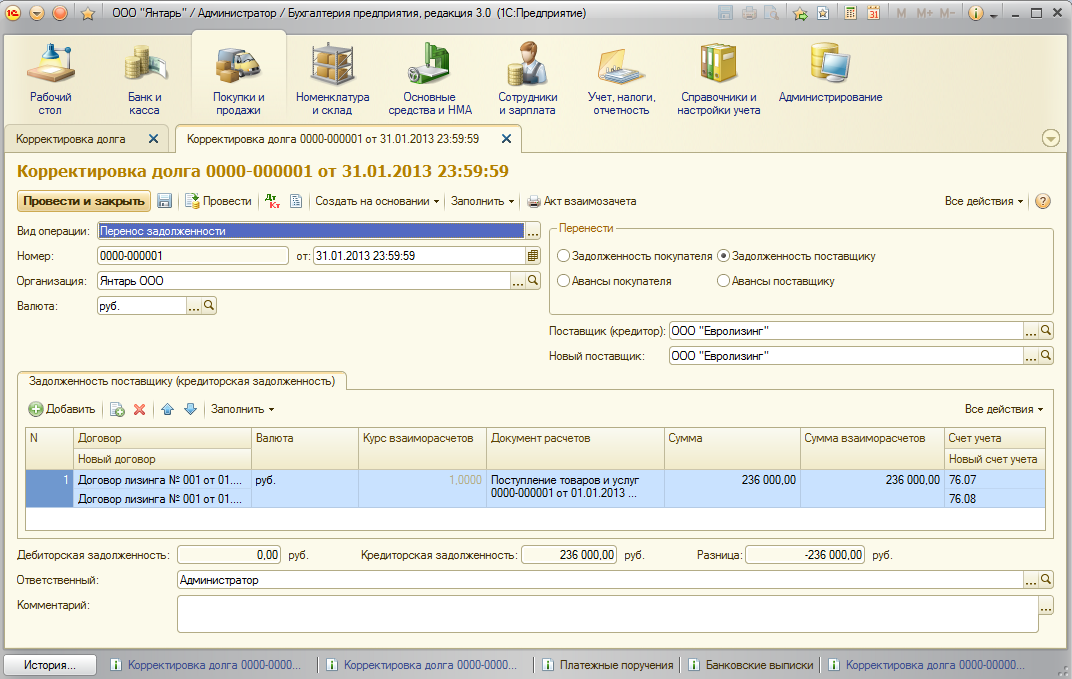

4.В конце первого месяца действия договора лизинга начислен очередной лизинговый платеж. Для отражения указанной операции можно ввести операцию вручную или использовать документ «Корректировка долга» (закладка «Покупки и продажи», раздел «Расчеты с контрагентами») с видом операции «Перенос задолженности» (рис. 8).

Рис. 8 – Заполнение документа «Корректировка долга»

В поле «Сумма» вручную проставим сумму очередного лизингового платежа 236 000 руб. = 1 416 000 руб. / 6 мес. (срок действия договора).

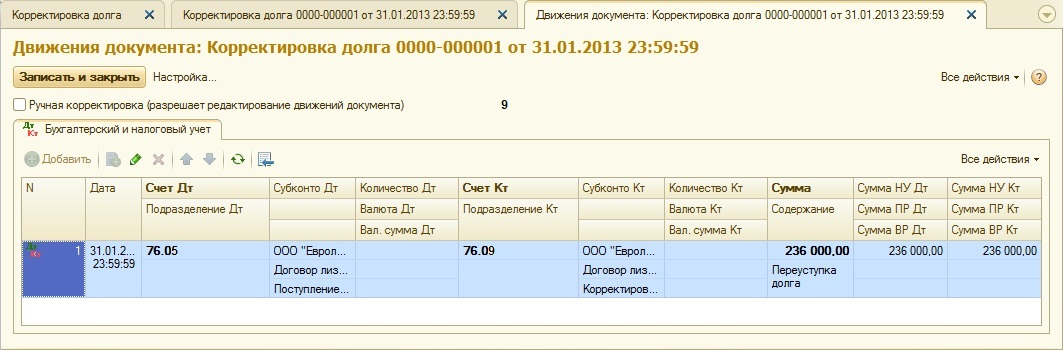

Укажем в поле «Новый счет учета» счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами». Именно он будет фигурировать в качестве счета кредита в результате проведения документа (рис. 9).

Рис. 9 – Проводка начисления лизингового платежа

Таким же способом можно начислять все остальные ежемесячные лизинговые платежи.

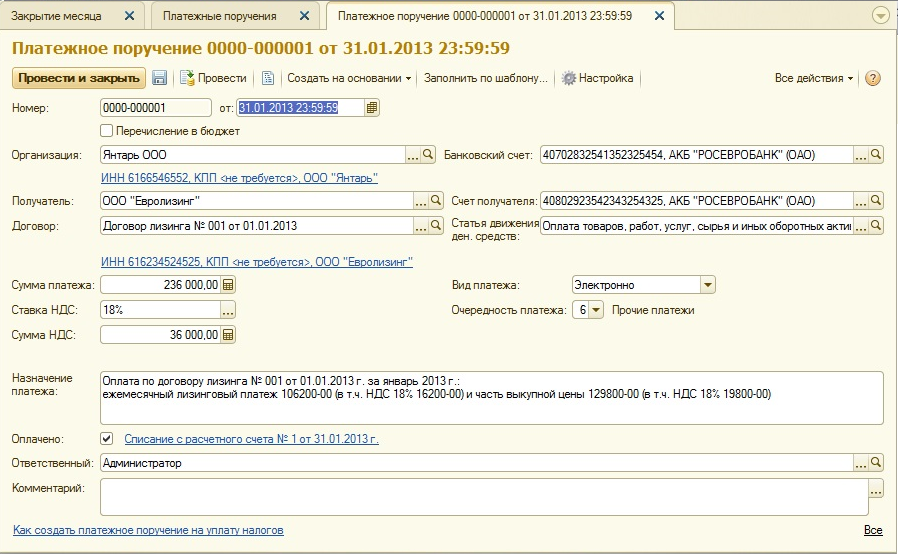

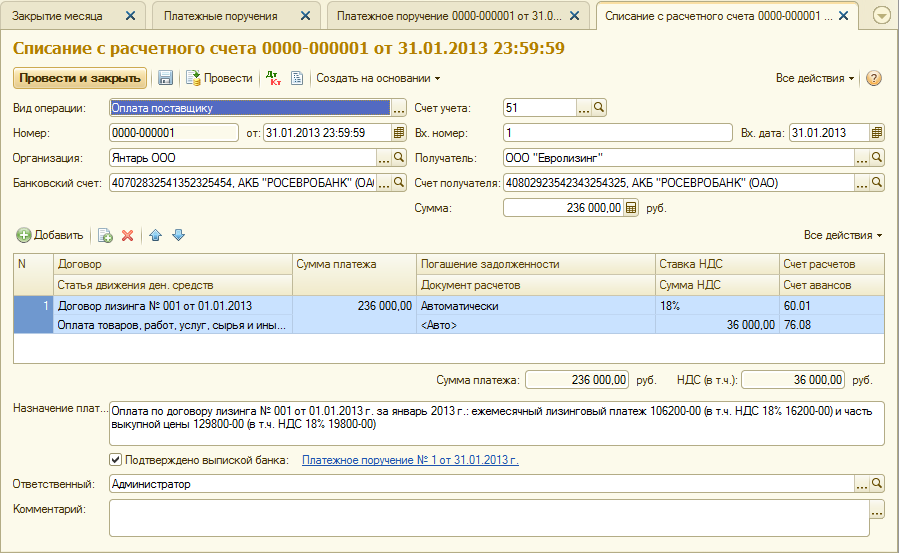

5.Перечислим очередной лизинговый платеж лизингодателю. Для этого сначала создадим документ «Платежное поручение» (рис. 10), а затем на основании этого документа введем документ «Списание с расчетного счета» (рис. 11).

Рис. 10 – Платежное поручение на перечисление лизингового платежа

Рис. 11 – Списание с расчетного счета лизингового платежа

После получения выписки банка, в которой зафиксировано списание денежных средств с расчетного счета, необходимо подтвердить ранее созданный документ «Списание с расчетного счета» для формирования проводок» (галочка «Подтверждено выпиской банка» в нижнем левом углу формы на рис. 11).

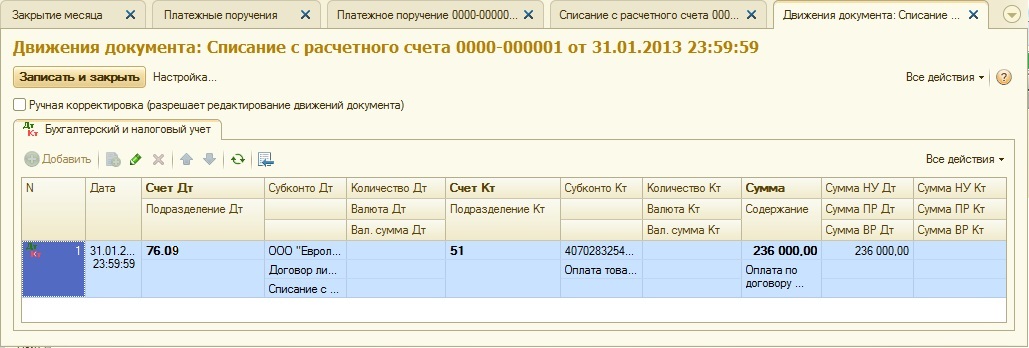

При проведении документа формируется проводка Дт 76.09 – Кт 51 (рис. 12), т.к. по условиям нашего примера сначала зафиксирован факт получения материальных ценностей (основного средства), затем факт оплаты, т.е. на момент оплаты имела место кредиторская задолженность перед поставщиком. В результате проведенных хозяйственных операций кредиторская задолженность погашена.

Рис. 12 – Результат проведения документа «Списание с расчетного счета»

6. Первоначальная стоимость объекта лизинга включается в расходы через амортизационные отчисления. Так как предмет лизинга находится на балансе лизингополучателя, он ежемесячно начисляет амортизационные отчисления по предмету лизинга в сумме нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

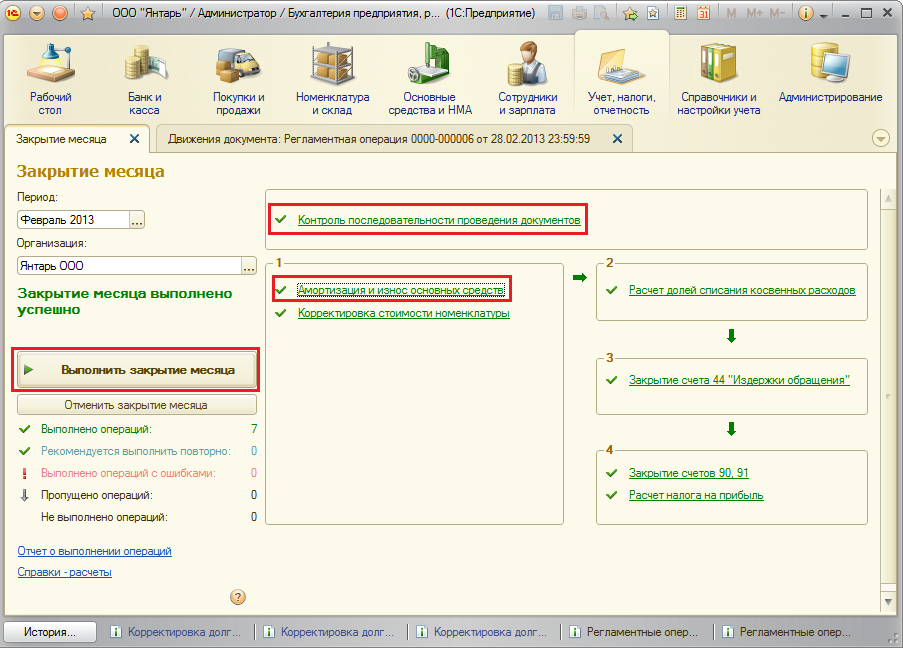

Для расчета суммы амортизационных отчислений выполним процедуру «Закрытие месяца» в разделе «Учет, налоги, отчетность» (также это можно сделать с помощью регламентной операции «Амортизация и износ ОС» на закладке «Основные средства и НМА»). Сначала закроем январь (в январе амортизация начисляться не будет, поскольку в этом месяце ОС принято к учету), а затем февраль (рис. 13). Перед начислением амортизации и проведением каких-либо других регламентных операций по закрытию месяца необходимо выполнить контроль последовательности проведения документов.

Рис. 13 – Начисление амортизации операцией «Закрытие месяца»

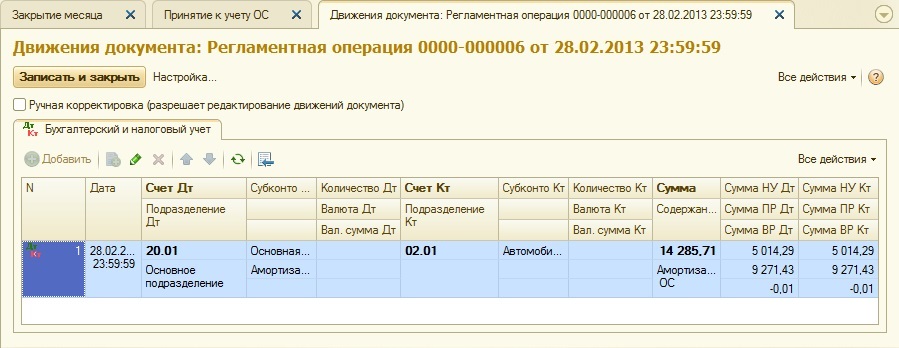

В результате будет сформирована следующая проводка (рис. 14)

Как видим, в проводке отражена постоянная разница 9271,43 руб., возникшая из-за разницы стоимости ОС в бухгалтерском и налоговом учете. Эта разница будет формироваться в течении всего срока начисления амортизации в налоговом учете.

Кроме амортизационных отчислений, ежемесячно в налоговом учете лизингополучателя признаются расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу. В связи с этим возникают налогооблагаемые временные разницы, которые приводят к образованию отложенных налоговых обязательств, отражаемых в учете по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 77 «Отложенные налоговые обязательства». Сумма корректировки определяется как разность ежемесячного лизингового платежа без НДС и суммы амортизации, умноженная на ставку налога на прибыль.

В случае, когда ежемесячная сумма амортизации превышает сумму лизингового платежа, в расходах по налоговому учету будет учитываться только амортизация по объекту лизинга.

Очевидно, что в нашем примере сумма ежемесячных амортизационных отчислений меньше, чем сумма лизинговых платежей. Разница составляет

200 000 – 14 285,71 = 185 714,29 руб.

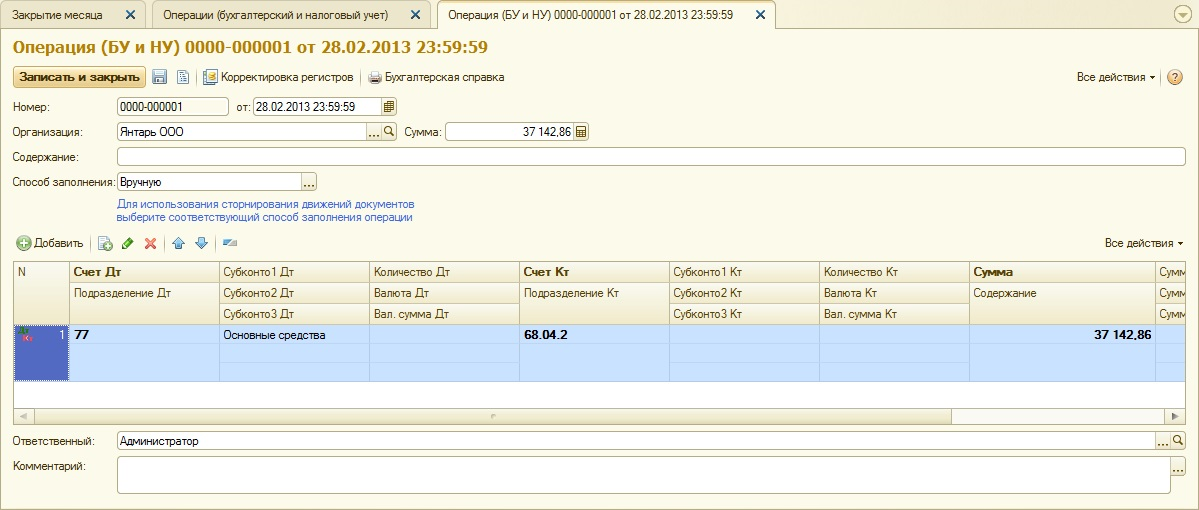

Следовательно, необходимо отразить эту разницу как временную для целей налогового учета.

Для погашения ежемесячных отложенных налоговых обязательств в учете можно воспользоваться операцией, введенной вручную (закладка «Учет, налоги, отчетность», раздел «Ведение учета», пункт «Операции (БУ и НУ)»). Формируемая проводка показана на рис. 15. Сумма введенной операции равна указанной выше временной разнице, умноженной на ставку налога на прибыль:

185 714,29 * 0,2 = 37 142,86 руб.

Рис. 15 – Ввод ручной операции для погашения отложенного налогового обязательства

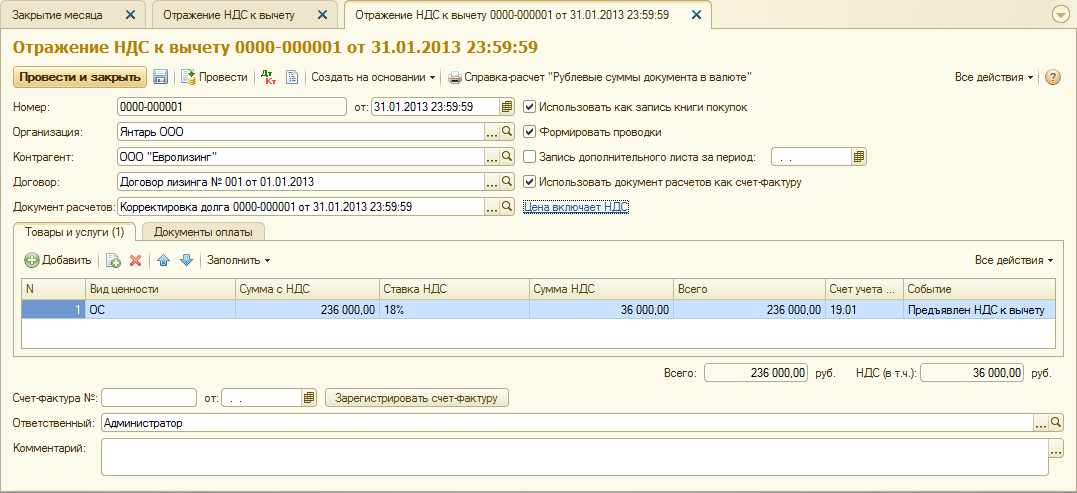

7. Для отражения НДС по лизинговому платежу, принимаемого к вычету, создадим документ «Отражение НДС к вычету» (закладка «Учет, налоги, отчетность», раздел «НДС»). Заполним его так, как показано на рис. 16. В качестве расчетного документа будем указывать документ «Корректировка долга», соответствующий данному лизинговому платежу.

Рис. 16 – Отражение НДС по лизинговому платежу к вычету

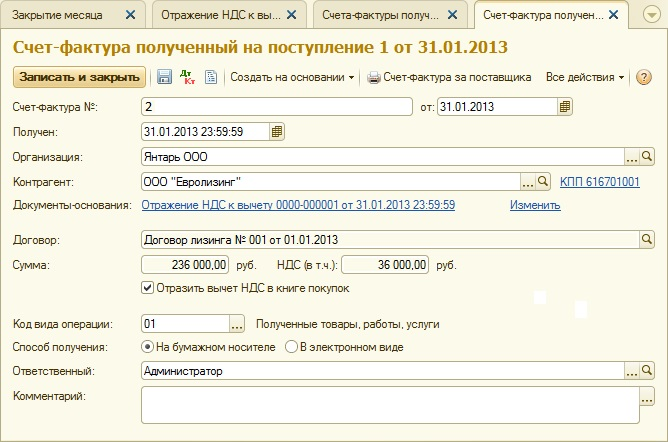

Также необходимо на основании созданного документа создать счет-фактуру полученный (рис. 17).

Рис. 17 – Форма «счет-фактура полученный» по лизинговому платежу

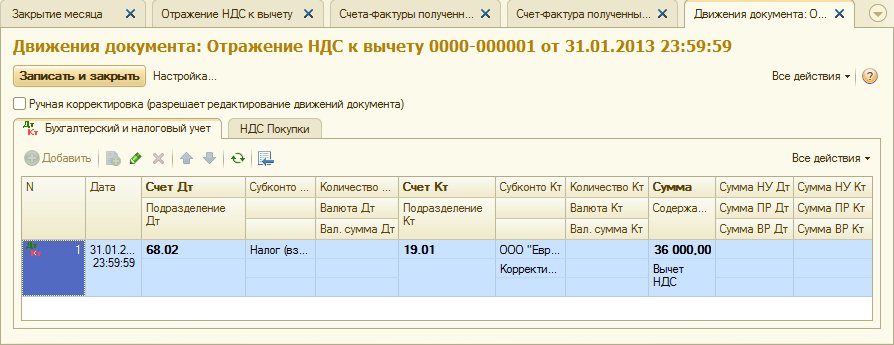

Проводка, сформированная документом «Отражение НДС к вычету», показана на рис. 18

Рис. 18 – Результат проведения документа «Отражение НДС к вычету»

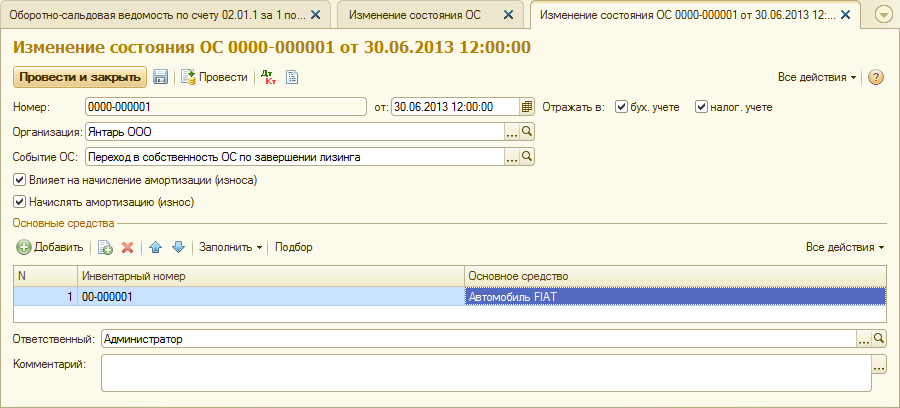

8. По завершении срока действия договора лизинга и уплаты всей суммы лизинговых платежей, включая выкупную цену, объект переводится в состав собственных основных средств.

Для отражения изменений состояния ОС может использоваться документ «Изменение состояния ОС» (закладка «Основные средства и НМА»). Заполним его форму, как показано на рис. 19. При отсутствии в списке «Событие ОС» события «Переход в собственность ОС по завершении лизинга», его необходимо создать. При создании указать вид события ОС как «Внутреннее перемещение».

Рис. 19 – Изменение состояния ОС

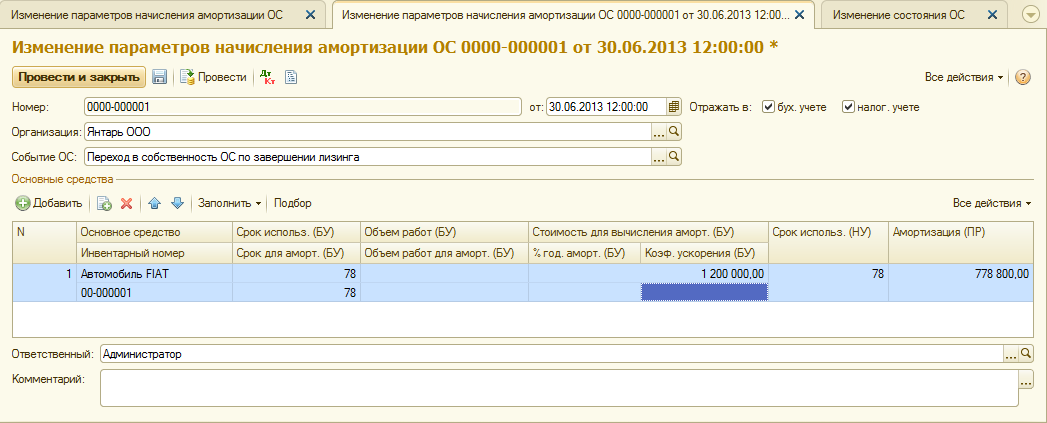

После перехода права собственности могут измениться параметры амортизации вследствие изменения стоимости ОС в налоговом учете или изменении коэффициента ускорения (рис.20).

Рис. 20 – Изменение параметров начисления амортизации

Здесь указывается оставшийся срок полезного использования ОС в месяцах (84 – 6 = 78), а также в колонке «Амортизация (ПР)» проставляется выкупная цена (разница первоначальной оценки стоимости ОС в БУ и НУ). В дальнейшем в НУ амортизация будет начисляться исходя из выкупной цены.

В заключение рассмотрим случай, когда имущество по завершении договора лизинга возвращается лизингодателю.

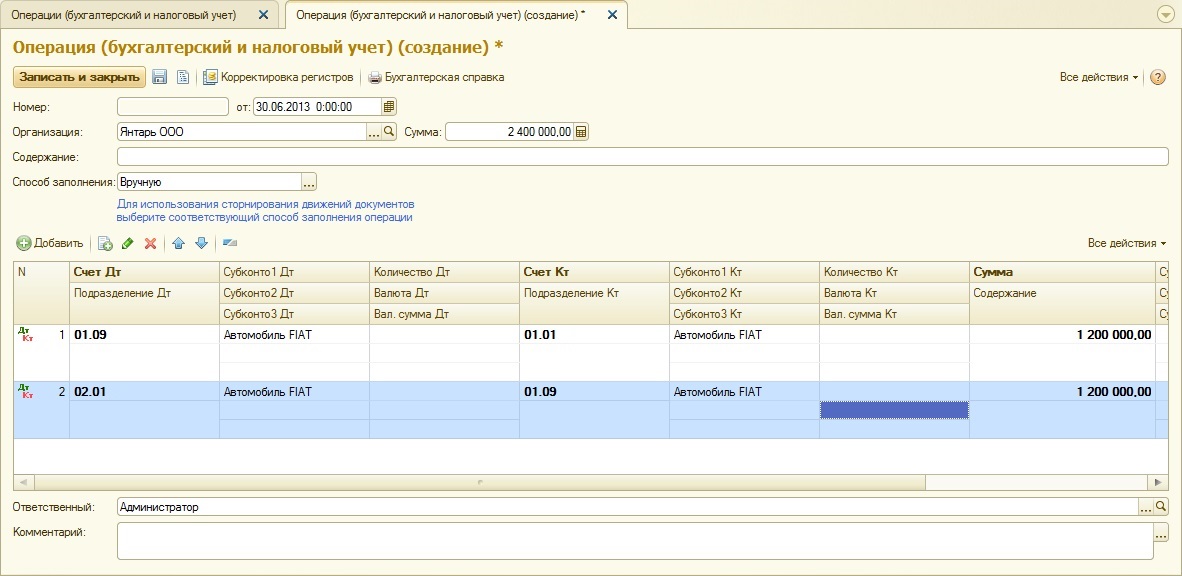

Для регистрации в программе данного факта необходимо воспользоваться ручной операцией (рис. 21).

Рис. 21 – Отражение возврата имущества лизингодателю

Формируем проводки Дт 01.09 («Выбытие основных средств») – Кт 01.01, а также Дт 02.01 – Кт 01.09. Таким образом, имущество возвращено лизингодателю с полной амортизационной стоимостью.

Начал читать статью и сразу нашел ошибку.

В счет-фактуре №1 на Рис.1 стоит галочка «Отразить вычет НДС в книге покупок».

Не знаю, как в 8.3, а в 8.2 это приводит к проводке Д68.02-К19.01 на всю сумму НДС контракта (216 000 в вашем примере).

Одно из вероятных событий в конце квартала — это формирование декларации по НДС с возмещением из бюджета.

Не стоит говорить, как реагируют фискальные органы на такую декларацию :))

Кроме того, лизингодатель не дает СФ на всю сумму контракта, а выдает СФ на каждый лизинговый платеж (в конце каждого месяца в вашем примере). И если вы будете отражать и эти СФ в учете, то ваш НДС к вычету задвоится :))

И, вообще, ваш метод отражения лизинговых операций, мягко говоря, не совсем оптимален (ИМХО, не хочу никого обидеть).

Успехов!

Еще замечание. Очень часто, практически всегда, лизинговая компания ежемесячно выдает счет-фактуру на аванс по услугам финансовой аренды. Не учтена эта операция, проверка корректности на счете 76.ВА.

Здорово, что Вы опубликовали этот материал. Сам давно хотел это сделать. Спасибо за Ваш труд. В общем-то логика решения правильная, но действительно флажок отражать НДС в книге покупок ставить в документе принятие к учету ОС не стоит иначе он в полной сумме попадает в книгу покупок в том квартале в котором вы принимаете ОС к учете, а у нас с Вами задачи принимать НДС к вычету по мере «освоения» лизинговых платежей.

Кстати мы отражение ежемесячных обязательств по лизинговым платежам делаем документом поступление товаров и услуг, при этом редактируем счет учета и счет расчетов и ставим флажок включать Цена включает НДС. Это как вариант т.к. проводки одинаковые просто у большинства пользователей документ корректировка долга вводит в ступор — они не понимают как его заполнять (личное наблюдение)

Еще непонятно для чего вы вручную отрабатываете погашение ОНО — это система делает сама, при надлежащей организации учета. Момент перехода права собственности тоже не отражен как следует, а между прочим самое интересное как раз и начинается только после этого. Что с первоначальной стоимостью ОС в НУ после перехода права собственности — должно равняться выкупной стоимости. Понимаю что задача большая , но все таки не вижу чтобы она была решена до конца и правильно. Жду продолжения и еще раз большое Вам спасибо, дело очень нужное.

Спасибо за статью, помогла. Только бухгалтеру трудно уследить за зачетом авансов при начислении ручными операциями или корректировкой долга. Сделали через обычное поступление услуг, все легло, авансы зачитываются. У нас УСН (доходы-расходы). К расходам принимаются услуги лизинга по мере начисления и оплаты. Не знаю, на сколько это корректно, но бухгалтер удовлетворен.

А как правильно?

действительно а как правильно? автор похоже забросил статью, в БП с версии 3.0.40 автоматизировали учет лизингового имущества на балансе лизингополучателя, но на итс статьи по данной теме нет =(

Добавлю, что между 13 и 14 рисунком пропущен интересный слайд — отражение затрат в НУ сверх начисленной амортизации.

Да, автоматизацию учета лизинга в 8.3 хотелось бы посмотреть.

(3) biz-intel, я момент перехода права собственности решал списанием ОС и приемом нового. В НУ лизинговое имущество не учитывалось — только затраты на платежи. Но это еще в 7-ке…

Мне еще не ясен вопрос: у получателя затраты в НУ составляются из амортизации + «превышения лизингового платежа над амортизацией». Математически это просто сумма лизингового платежа. Тогда, кстати, все сходится к моменту окончания расчетов.

А так, каждый раз с нуля: беру график платежей, строю свою широкую таблицу, чтобы на момент выкупа и окончания начисления амортизации все сошлось. Смотрю, где какие величины должны проходить в месяц, подбираю документы, которые способны воспроизвести эти проводки — в БУ и НУ.

Просмотрел еще раз статью: если на балансе 10 единиц лизингового имущества, можно брать доп.бухгалтера на полставки(

Мне не совсем понятен следующий момент. Субконто Счет-фактура на счете 19.01 не оборотное. В итоге сначала в дебет счета по этому субконто попадает поступление, а потом принимается в кредит счета с корректировкой долга. Объясните, а когда свернуться то должно? Да и бухгалтеру не понравится видеть в оборотке 19-го большой плюс по поступлению и кучу минусов по корректировке долга.

(7) olafbond, Поддерживаю этот момент , мне даже не понятно какие проводки должны идти на превышение лизингового платежа над амортизацией

если амортизация собирается Дт 20 Кт 02 сумма 10 , то вторая проводка Дт 20 Кт 76.09 сумма 90 ( сумма идет только по 20 счету в НУ ?), ведь оплачен платеж Дт 76.09 Кт 51 сумма100 и есть начисление платежа Дт 76.05 Кт 76.09 сумма 100

тему обновлять никто не планирует?

(7) Да вроде есть на ИТС и открыло даже без авторизации:

(12)

Метаданные:

Учет имущества полученного в лизинг (БП 3.0):

Учет имущества, полученного в лизинг

1. Документ «Поступление в лизинг»

2. Документ «Принятие к учету ОС»

3. Документ «Изменение отражения расходов по лизинговым платежам ОС»

4. Вид операции «Услуги лизинга» документа «Поступление (акты, накладные)»

5. Регламентная операция «Признание в НУ лизинговых платежей»

6. Справка-расчет «Признание расходов по ОС, поступившим в лизинг»

План счетов

———————————————————————————————————

Счет 01.03 «Арендованное имущество»

Счет 02.03 «Амортизация арендованного имущества»

Счет 76.07 «Расчеты по аренде»

Счет 76.07.1 «Арендные обязательства»

Счет 76.07.2 «Задолженность по лизинговым платежам»

Счет 76.27 «Расчеты по аренде (в валюте)»

Счет 76.27.1 «Арендные обязательства (в валюте)»

Счет 76.27.2 «Задолженность по лизинговым платежам (в валюте)»

Счет 76.37 «Расчеты по аренде (в у.е.)»

Счет 76.37.1 «Арендные обязательства (в у.е.)»

Счет 76.37.2 «Задолженность по лизинговым платежам (в у.е.)»

Счет 76.07.9 «НДС по арендным обязательствам»

Счет 76.37.9 «НДС по арендным обязательствам (в у.е.)»

——————————————————————————————————

Удалось реализовать при помощи местных обработок: Раздельный учет НДС

— Обработкой собрали остатнки по нужным счетам и положили в Ввод остатков, только для одного регистра «Раздельный учет НДС»