1.Начало ведения учета НДС

1.1 Настройки, влияющие на учет НДС в программе «1С: Бухгалтерия 8»

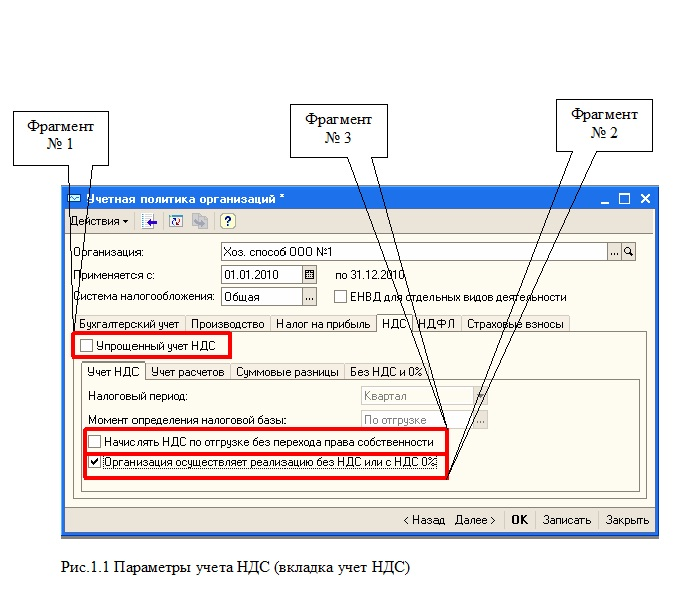

Параметры учета НДС задаются в регистре сведений Учетная политика Организаций, для каждой организации, по которой ведется учет в информационной базе, на период равный календарному году (меню «Предприятие — Учетная политика – Учетная политика организаций»). Настройки учета НДС находятся на закладке НДС формы записи регистра сведений Учетная политика Организаций.

В зависимости от сложности налогообложения хозяйственных операций, осуществляемых организацией, налогом на добавленную стоимость, может быть выбран один из двух принципиальных вариантов настройки учетной политики по НДС (Рис.1.1 фрагмент № 1):

— не использовать Упрощенный учет НДС; (далее «сложный»)

— использовать Упрощенный учет НДС; (далее «упрощенный»)

Если применить первый вариант настройки – «сложный», то для автоматического определения сумм налоговых вычетов используются специальные документы и регистры накопления подсистемы учета НДС. При выборе такого режима настройки, совокупность механизмов подсистемы учета НДС дает возможность поддерживать данные по НДС в максимально детализированном актуальном состоянии, позволяет автоматически вести расчеты для целей НДС любой сложности. Например:

— автоматически включать НДС, не принятый к вычету (отраженный по дебету счета 19), в стоимость МПЗ, перемещаемых в розницу, облагаемую ЕНВД, или используемых для операций по производству и (или) реализации товаров (работ, услуг), местом реализации

которых не признается территория Российской Федерации (в соответствии с п.2 ст. 170 НК РФ).

— автоматически восстанавливать и учитывать в составе прочих расходов, в соответствии со статьей 264 настоящего Кодекса, НДС, принятый к вычету, по МПЗ, которые использованы в хозяйственных операциях, не облагаемых НДС или по реализации которых применена нулевая ставка НДС (в соответствии с п.3 ст. 170 НК РФ);

— автоматически контролировать особые условия вычетов по НДС (таких как факт получения денежных средств по экспортному контракту), при осуществлении операций реализации, по которым применяется нулевая ставка НДС (в соответствии с п3. ст. 172 НК РФ)

Второй вариант настройки – «упрощенный» предусматривает принятие «входного» НДС к вычету сразу при регистрации счета-фактуры поставщика при проведении документов, с помощью которых в информационной базе отражается поступление товаров (работ, услуг). Второй вариант менее трудоемкий, но его рекомендуется использовать при осуществлении организацией видов деятельности, не имеющих каких-либо налоговых особенностей. В частности, если отдельные виды деятельности организации не переведены на уплату ЕНВД, организация не осуществляет капитальное строительство, не осуществляет операций связанных с экспортом либо импортом, не исполняет обязанности налогового агента и т. п. Вместе с тем, если такие особенности будут иметь место, программа позволяет их учесть, но уже вручную.

По умолчанию программа применяет первый вариант учета НДС. Для перехода на второй, в параметрах учетной политики необходимо установить флажок Упрощенный учет НДС.

На вкладке Учет НДС расположены четыре параметра.

Значение реквизита Налоговый период не доступно, так как согласно последней редакции ст.163 НК РФ налоговым периодом по НДС является квартал.

Значение реквизита Момент определения налоговой базы не доступно, так как согласно ст.167 НК РФ в последней редакции налоговая база по операциям реализации с 01.01.2006 определяется «по отгрузке».

Параметр Организация осуществляет реализацию без НДС или с НДС 0% является продолжением предъидущей «сложной» настройки, он доступен только при снятом флажке Упрощенный учет НДС (Рис 1.1 фрагмент № 2). В случае, когда флажок Организация осуществляет реализацию без НДС или с НДС 0% установлен, включается функционал партионного учета подсистемы НДС. Партионный учет подсистемы НДС реализован посредством регистра накопления НДС по партиям запасов, ведется параллельно учету партий МПЗ в бухгалтерском и налоговом учете(по налогу на прибыль), реализованных в типовом решении 1С: Бухгалтерия 8. Задачи функционала партионного учета подсистемы НДС:

— отражение движений партий «входящего» НДС;

— трансформация партий «входящего» НДС по МПЗ в НДС по ОС и НМА (например, при использовании МПЗ для строительства объекта ОС собственными силами);

— ?????трансформация партий «входящего» НДС по МПЗ в партии НДС продукции или полуфабрикатов (при использовании МПЗ в производстве продукции);

Таким образом, «входящий» НДС по партии МПЗ отслеживается в информационной базе на всех этапах движения партии, вплоть до реализации либо иного выбытия (списания, списания в производство) самой партии МПЗ, не зависимо от того, принят этот НДС к вычету или нет. В частности настройка позволяет автоматически учитывать требования по регламентированному учету НДС в соответствии с п. 2,3 статьи 170 и п.3 статьи 172 НК РФ.

Параметр Начислять НДС по отгрузке без перехода права собственности позволяет задать порядок начисления НДС по операциям передачи ТМЦ на реализацию (Рис.1.1 фрагмент № 3). После внесения Федеральным законом от 22.07.2005 № 119-ФЗ изменений в статью 166 и статью 167 НК РФ сформировались две точки зрения по вопросу начисления НДС по операциям передачи товаров на реализацию. Первая точка зрения состоит в том, что налоговую базу необходимо определять в момент отгрузки товара комиссионеру, такой позиции часто придерживаются представители налоговых органов, однако, если договора комиссии и документооборот, отражающий хозяйственные операции комиссионной торговли, оформлены надлежащим образом, то такая позиция налоговых органов абсолютно не обоснована, и при необходимости может оспариваться в судебном порядке. Вместе с тем, в случае, когда организация готова согласиться с первой точкой зрения можно установить флаг Начислять НДС по отгрузке без перехода права собственности и начислять НДС при передаче ТМЦ комиссионеру. В первом случае начисление НДС в информационной базе отражается документом «Реализация товаров и услуг» с видом операции «Отгрузка без перехода права собственности». Вторая точка зрения, основывается на том, что при отгрузке товаров комиссионеру, нет оснований начислять НДС так как отсутствует объект налогообложения, а именно операция реализации. Такой позиции придерживаются разработчики типового решения 1С: Бухгалтерия 8, поэтому по умолчанию значение реквизита Ложь (флажок не установлен). Во втором случае начисление НДС в информационной базе отражается позднее отгрузки комиссионеру документом «Реализация отгруженных товаров».

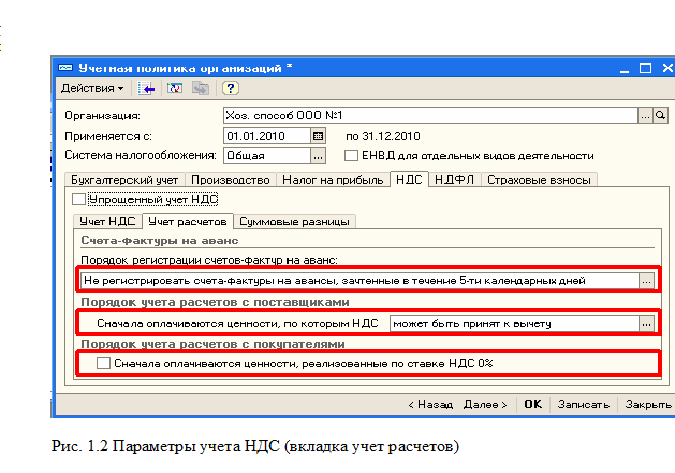

На вкладке Учет расчетов размещаются три реквизита (Рис.1.2).

Если учет НДС ведется «сложным» способом, то на вложенной вкладке Учет расчетов можно указать стратегию для определения суммы «входного» и «выходного» налога в сложных ситуациях. Кстати применение «упрощенного» варианта учета НДС возможно только с 01.01.2006 г.

Параметр Сначала оплачиваются ценности, по которым НДС может быть принят к вычету/не может быть принят к вычету определяет режим распределения оплат поставщикам по одному и тому же документу поступления ценностей. К примеру, по части ценностей из документа поступления НДС не выделен (ставка Без НДС), а по другой части выделен НДС по ставке 18%. Или известно, что часть ценностей будет использоваться по операциям, не облагаемым НДС, тогда «входной» НДС по этим ценностям не может быть принят к вычету и включается в стоимость, а вторая часть по операциям облагаемым НДС, «входной» НДС по таким ценностям может быть принят к вычету. По умолчанию оплаченными первыми программа будет считать ценности, по которым НДС не может быть принят к вычету. Он актуален только для ценностей поступивших до 01.01.2006, в случае если налогооблагаемая база определялась «по оплате» (в соответствии со ст.167 НК РФ в редакции, действовавшей до 01.01.2006, был выбор одного из двух вариантов «по оплате» или «по отгрузке»)

Параметр Сначала оплачиваются ценности, реализованные по ставке НДС 0% определяет режим распределения оплат от покупателей, когда в одном и том же документе реализации есть реализация с НДС 0% и с другой ставкой НДС (например, без НДС). Если установить флажок по данному реквизиту, то в некоторых ситуациях подтверждение права на ставку НДС 0% в информационной базе будет ускорено.

Для подтверждения обоснованности применения налоговой ставки НДС 0% налогоплательщик обязан представить в налоговый орган документы, предусмотренные статьей 165 НК РФ, в том числе выписку банка (копию выписки), подтверждающую фактическое поступление выручки от реализации иностранному лицу на счет налогоплательщика в российском банке либо иное подтверждение оплаты нерезидентом товаров по экспортному контракту.

Реквизит Порядок регистрации счетов-фактур на аванс у поставщика.

На Рис. 1.3 показаны пять возможных вариантов настройки регистрации счетов-фактур на аванс. Подробнее остановимся на трех из них:

— Не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней (согласно п.3 ст.168 НК РФ);

— Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода (согласно Постановлению президиума ВАС РФ от 10.03.2009 № 10022/08);

— Не регистрировать счета-фактуры на авансы в случае получения налогоплательщиком — изготовителем товаров (работ, услуг) оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев (по перечню, определяемому Правительством Российской Федерации). (согласно п.13 ст.167 НК РФ).

В типовой конфигурации 1С: Бухгалтерия 8 регистрация счетов-фактур на аванс осуществляется обработкой «Регистрация счетов-фактур на аванс».

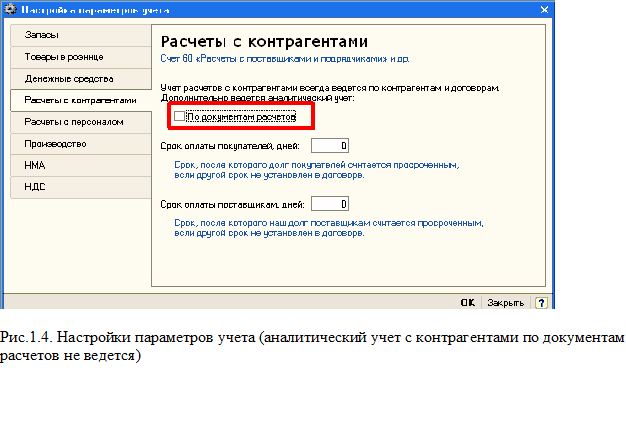

Кроме того, если по организации ведется «сложный» учет расчетов НДС, то

в случае, когда отсутствует аналитический учет с контрагентами по документам расчетов (Рис. 1.4), для корректной регистрации счетов-фактур на авансы, полученные от покупателей, необходимо перед запуском обработки «Регистрация счетов-фактур на аванс» ввести регламентный документ по учету НДС «Регистрация оплаты от покупателей для НДС». В случае, когда ведется «сложный» учет НДС и настроен аналитический учет с контрагентами по документам расчетов (Рис. 1.5) регламентированный документ учета НДС «Регистрация оплаты от покупателей для НДС» вводить не нужно, достаточно просто запустить обработку «Регистрация счетов-фактур на аванс». Включение настройки По документам расчетов (Рис. 1.5) так же позволяет не использовать регламентный документ Регистрация оплаты поставщикам для НДС.

При «упрощенном» учете НДС счета-фактуры на аванс, так же как при «сложном» учете, автоматически регистрируются обработкой «Регистрация счетов-фактур на аванс», с той лишь разницей, что при отсутствии аналитического учета с контрагентами по документам расчетов, счета-фактуры регистрируются на все авансы, поступившие в течение периода, не зависимо от порядка регистрации, описанного в учетной политики организации.

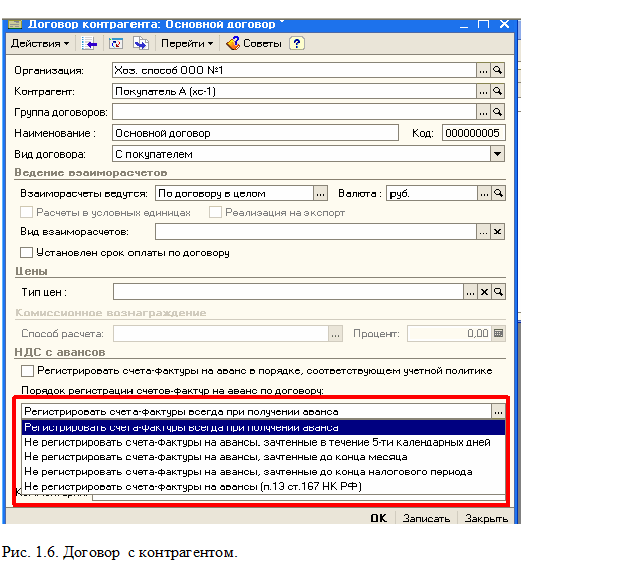

При необходимости более детальной настройки порядка регистрации счетов-фактур на аванс. Порядок регистрации счетов-фактур на аванс может быть настроен по каждому договору с покупателем (Рис. 1.6.).

На закладке Суммовые разницы расположены две подгруппы настроек:

1.Суммовые разницы при начислении НДС

1.1. Счета-фактуры по расчетам в у.е. формировать в рублях;

1.2. Выписывать отдельные счета-фактуры на суммовые разницы;

1.3. Учитывать положительные разницы;

1.4. Учитывать отрицательные разницы;

2. Суммовые разницы при определении вычетов по НДС:

2.1. Учитывать положительные разницы;

2.2. Учитывать отрицательные разницы;

Суммовые разницы начисляются только по данным налогового учета.

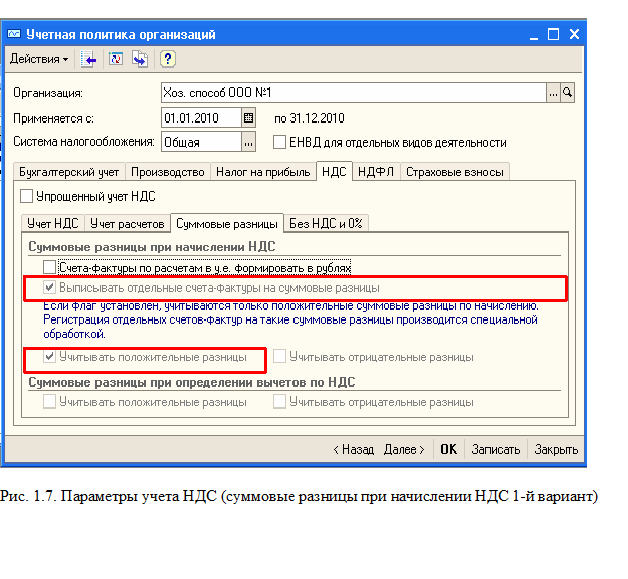

В типовой конфигурации 1С: Бухгалтерия 8 реализовано два варианта учета суммовых разниц при начислении НДС:

1. Обязательство выражено в иностранной валюте, но оплачивается в рублях. Счет-фактура оформлен в течении пяти дней после отгрузки в иностранной валюте. На суммовые разницы выписываются отдельные счета-фактуры. Для целей НДС учитываются только положительные суммовые разницы, как дополнительные суммы, связанные с оплатой ТМЦ (работ, услуг) согласно ст.162 НК РФ. Обязанность по начислению НДС к уплате в бюджет с суммовых разниц возникает у налогоплательщика – поставщика, если выполняются три условия:

— отгружаются ТМЦ, реализация которых облагается НДС;

— отгрузка ТМЦ (работы, услуги) произошла раньше, чем поступила оплата за ТМЦ (работы, услуги);

— курс иностранной валюты на дату реализации ТМЦ (работ, слуг) ниже курса валюты на дату платежа т.е. возникла положительная суммовая разница.

При чем отрицательные суммовые разницы не влияют на налоговую базу по НДС и целиком (в т.ч. с НДС) могут быть отнесены к внереализационным расходам по налогу на прибыль (письмо Минфина РФ от 19.12.2005 № 03-04-15/116, Постановление ВАС РФ от 17.02.2009 №9181/08). Первый вариант учета НДС с суммовых разниц используется в типовом решении по умолчанию, настраивается на вкладке Суммовые разницы закладки НДС Учетной политики организации путем установки флагов реквизитов Выписывать отдельные счета-фактуры на суммовые разницы и Учитывать положительные разницы (Рис. 1.7). Счета-фактуры на положительные суммовые разницы регистрируются специальной обработкой «Регистрация счетов-фактур на суммовые разницы».

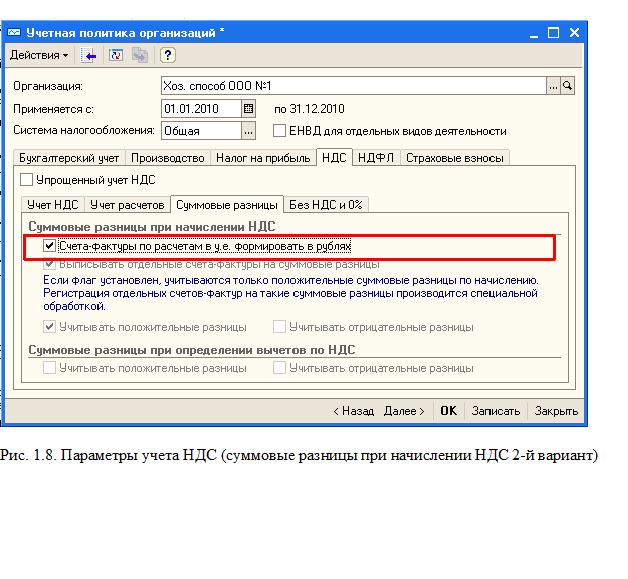

2. Договор составлен в иностранной валюте, а обязательство об оплате предусмотрено в рублях. Счет-фактура оформлен в течении пяти дней после отгрузки, но только в рублях (согласно Письма ФНС РФ от 24.08.2009 № 3-1-07/674).

Второй вариант учета НДС с суммовых разниц настраивается в типовом решении на вкладке Суммовые разницы закладки НДС Учетной политики организации путем установки флага Счета-фактуры по расчетам в у.е. формировать в рублях (Рис.1.8). В данном случае поставщик обязан:

— в срок, согласно п.3 ст.168 НК РФ, выставить счет-фактуру в рублях исходя из курса на дату выставления;

— в период оплаты внести исправления в выставленный счет-фактуру;

— в период оплаты внести в книгу продаж величину исправлений – с плюсом, если курс оплаты выше, чем курс отгрузки и с минусом, если курс оплаты ниже курса отгрузки.

Методология учета по второму варианту не предполагает, регистрации счетов-фактур на отдельные положительные суммовые разницы.

Что касается учета суммовых разниц при определении вычетов по НДС, то существует несколько мнений:

1. Договор составлен в иностранной валюте, обязательство по оплате предусмотрено в рублях. Счет-фактура предъявлен поставщиком в иностранной валюте.

У покупателя суммовые разницы не влияют на сумму НДС, которую покупатель имеет право принять к вычету т.е суммовые разницы целиком (в.т. НДС) относятся к внереализационным доходам в случае когда курс на момент отгрузки был больше чем на момент оплаты и внереализационным расходам когда курс на момент отгрузки был меньше чем на момент оплаты. Именно такой метод учета суммовых разниц при определении вычетов по НДС реализован в типовом решении 1С: Бухгалтерия 8 по умолчанию(Рис.1.9.). При этом в НК РФ не определен механизм определения суммы НДС, которую покупатель может принять к вычету, в случае, когда счет-фактура продавца оформлен в валюте, а оплата производится в рублях. В большинстве случаев налоговые органы не препятствуют вычету, когда к вычету принимается сумма НДС, указанная покупателем в платежном поручении (в рублевом выражении) в том периоде, в котором произошла оплата, но не ранее выполнения обязательных условий для принятия НДС к вычету:

— полученные ТМЦ (работы, услуги) использованы по видам деятельности, облагаемым НДС;

— полученные ТМЦ (работы, услуги) приняты к учету;

— получен правильно оформленный счет-фактура поставщика.

2. Договор составлен в иностранной валюте, обязательство по оплате предусмотрено в рублях. Счет-фактура предъявляется поставщиком только в рублях (согласно письма ФНС РФ № 3-1-07/674 от 24.08.2009).

При таком варианте учета предполагается, что:

1. В периоде принятия к учету, полученных ТМЦ (работ, услуг) покупатель принимает к вычету НДС, согласно счету-фактуре (в рублях), предъявленного поставщиком при отгрузке.

2. При получении, исправленного исходя из размера оплаты, счета-фактуры (в рублях) покупатель:

— вносит исправление (аннулируется запись) в книгу покупок за период, когда ТМЦ (работы, услуги) были приняты к учету;

— вносит запись в книгу покупок, согласно исправленного, счета-фактуры, на дату оплаты;

— если исправление книги покупок за период оприходования ТМЦ (работ услуг) приведет к увеличению НДС к уплате, то придется заплатить еще и пеню.

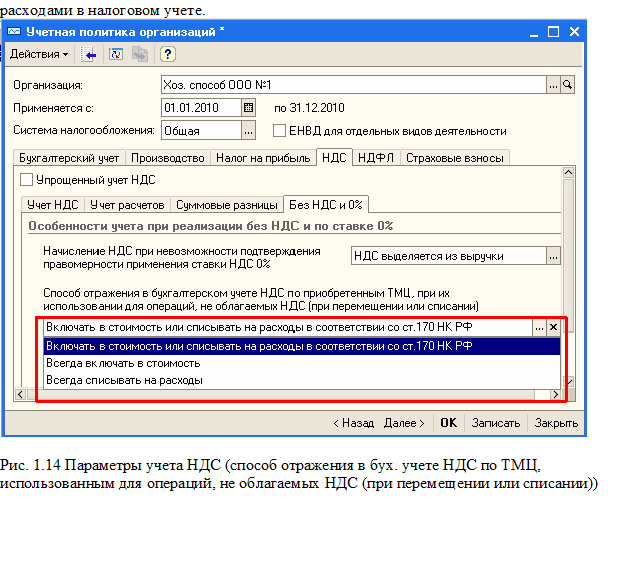

Закладка Без НДС и 0% — продолжение настройки Организация осуществляет реализацию без НДС или с НДС 0%. Доступна, только если установлен флаг Организация осуществляет реализацию без НДС или с НДС 0% (Рис.1.1. фрагмент № 2).

Реквизит Начисление НДС при невозможности подтверждения правомерности применения ставки НДС 0% может принимать значения (Рис.1.10):

- НДС выделяется из выручки( в случае не подтверждения возможности применения ставки 0% по экспортной операции, сумма НДС, начисленная к уплате вычисляется по расчетным ставкам (10%/110%,18%/118%), сумма без НДС для книги продаж уменьшается на сумму НДС);

- НДС рассчитывается сверху (в случае не подтверждения возможности применения ставки 0% по экспортной операции, сумма НДС, доначисленная к уплате по обычным ставкам (10%,18%) будет накручена сверху на сумму реализации).

ПБУ не содержат описания, каким образом относить на расходах в бухгалтерском учете НДС в части ТМЦ (работ, услуг), использованных по видам деятельности не облагаемым НДС. На этот счет существует мнение Минфина РФ, выраженное в письме N 96 от 12 ноября 1996 г. «О порядке отражения в бухгалтерском учете отдельных операций, связанных с налогом на добавленную стоимость и акцизами». К сожалению, в данном письме Минфин РФ не дает исчерпывающих рекомендаций и не регламентирует способы отражения в бухгалтерском учете, вышеупомянутого НДС. Поэтому для целей бухгалтерского учета с помощью параметра Способ отражения в бухгалтерском учете НДС по приобретенным ценностям, при их использовании для операций, не облагаемых НДС (при перемещении или списании) можно задать несколько вариантов настройки:

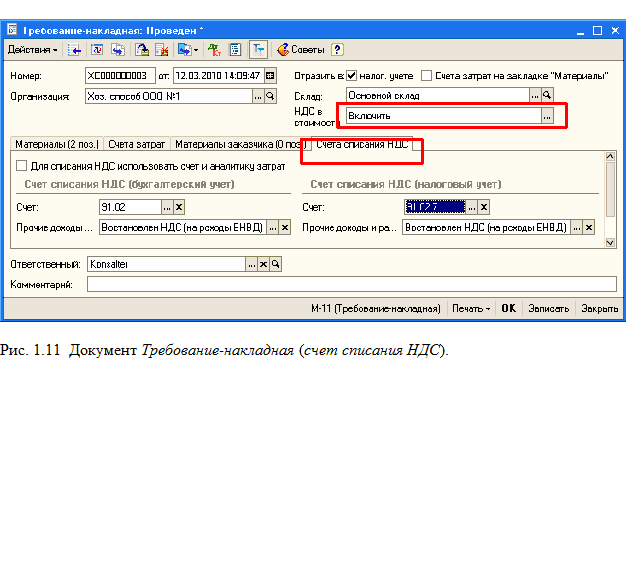

1. Включать в стоимость или списывать на расходы в соответствии со ст.170 НК РФ;

Если на момент отнесения ТМЦ к деятельности, не облагаемой НДС, НДС уже был принят к вычету, то документы по перемещению и списанию (Перемещение товаров и Требование-накладная) должны включить НДС в состав расходов по обычным видам деятельности, прямых либо косвенных, по группировке прочих затрат или в состав прочих расходов. Соответственно, будет сделана проводка с кредита счета 19 в дебет счета (20, 23, 25, 26, 08, 91.02), указанного на закладке Счета списания НДС документов (Рис.1.11). Отметим, что аналогичный порядок учета НДС, по ТМЦ (работам, услугам), использованным по видам деятельности не облагаемым НДС, применяется и в налоговом учете согласно п.3 ст.170 НК РФ.

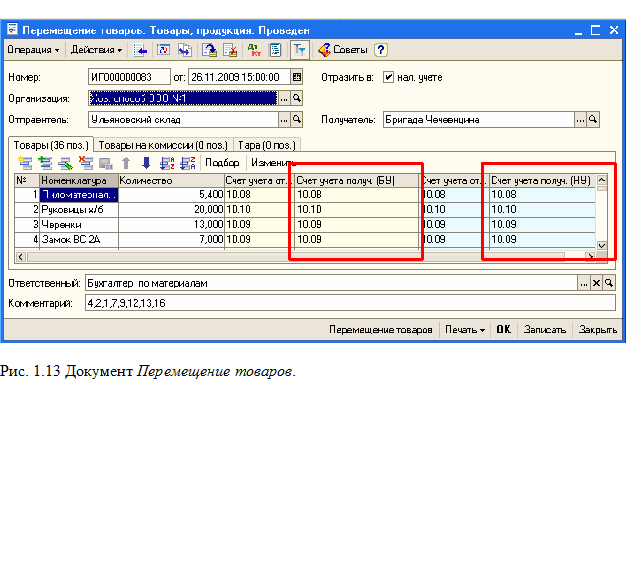

Иначе, если на момент отнесения ТМЦ к деятельности, не облагаемой НДС, НДС не был принят к вычету. Тогда документ Требование-Накладная должен включить НДС в состав расходов по обычным видам деятельности по группировке материальных затрат, прямых либо косвенных (т.е учесть НДС в группировке материальных затрат, так же как стоимость самих ТМЦ, что по сути является включением в стоимость ТМЦ). Документ Перемещение товаров, в таком случае, должен сделать движение по включению НДС в стоимость ТМЦ (работ, услуг). Документ Требование-Накладная сформирует проводку с кредита счета 19 в дебет счета затрат (20, 23, 25, 26, 08) , указанного на закладке Счета затрат (Рис.1.12), документ Перемещение товаров сформирует проводку с кредита счета 19 в дебет Счет учета ТМЦ (41, 10, 43, 21), указанного в табличной части Товары (Рис.1.13). Аналогичный порядок учета НДС, по ТМЦ (работам, услугам), использованным по видам деятельности не облагаемым НДС, применяется и в налоговом учете согласно п.2 ст.170 НК РФ.

2. Всегда включать в стоимость;

Не зависимо от текущего состояния НДС, при перемещении и списании будет производиться включение НДС в стоимость ТМЦ (работ, услуг). Документ Требование-Накладная должен сделать проводку с кредита счета 19 в дебет счета (20, 23, 25, 26, 08), указанного на закладке Счета затрат, в группировку материальных затрат расходов по обычным видам деятельности. Документ Перемещение товаров должен сделать проводку с кредита счета 19 в дебет счета (41, 10, 43, 21), указанного в реквизите табличной части Товары Счет учета ТМЦ.

3. Всегда списывать на расходы;

Не зависимо от текущего состояния НДС, при перемещении и списании будет производиться включение НДС в расходы по обычным видам деятельности по группировке прочих затрат или в прочие расходы. Проводка будет выглядеть следующим образом: Кт 19 Дт счет(20, 23, 25, 26, 08, 91.02), указанный на закладке документов Счета списания НДС.

Следует обратить внимание на то, что реквизит Способ отражения в бухгалтерском учете НДС по приобретенным ценностям, при их использовании для операций, не облагаемых НДС (при перемещении или списании) задает метод списания НДС только в бухгалтерском учете. Официальная позиция Минфина РФ по этому поводу в письме N 96 от 12 ноября 1996 г. выражена не внятно, с некоторыми уточнениями и допущениями состоит в следующем:

1. В случае, когда «входной» НДС по ТМЦ (работам, услугам), подлежащим использованию в операциях освобожденных от НДС, еще не возмещен, то

— в части НДС по товарам, материальным ресурсам (работам, услугам) суммы налога списываются в дебет счетов учета затрат на производство, что отчасти совпадает с третьим вариантом значения реквизита Всегда списывать на расходы. (Рис. 1.14)

— в части НДС по основным средствам и нематериальным активам суммы налога учитываются вместе с затратами по их приобретению. Следует отметить, что суммы налога НДС смогут увеличить первоначальную стоимость основного средства в бухгалтерском учете, если основное средство еще не введено в эксплуатацию, в противном случае, согласно п.14 ПБУ 6/01, первоначальная стоимость может быть изменена, только в случае дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств.

2. В случае, когда «входной» НДС по ТМЦ (работам, услугам), подлежащим использованию в операциях освобожденных от НДС или на непроизводственные нужды, был возмещен, то

— Суммы налога должны быть восстановлены и списаны в дебет счетов учета источников покрытия (финансирования), что отчасти совпадает с третьим вариантом значения реквизита Всегда списывать на расходы. (Рис. 1.14)

В налоговом учете списание НДС происходит согласно пунктам 2 и 3 статьи 170 НК РФ.

Важно помнить, что:

— расходы в виде восстановленных и уплаченных в бюджет сумм НДС по основным средствам, товарам и материалам, которые начали использоваться организацией при осуществлении операций, облагаемых ЕНВД, не уменьшаю налогооблагаемую базу по налогу на прибыль (письмо Минфина РФ № 03-11-04/3/437 от 05.10.2006 г.);

— суммы НДС, восстановленные организацией в связи с переходом с на упрощенную систему налогообложения в соответствии с п. 3 ст. 170 НК РФ, должны учитываться организацией в составе прочих расходов, связанных с производством и реализацией (письмо Минфина России от 03.05.2006 № 03-11-04/3/230).

Целесообразно настроить аналитику учета таким образом, чтобы группировки расходов по обычным видам деятельности в бухгалтерском учете соответствовали группировкам расходов, связанных с производством и (или) реализацией в налоговом учете, а также прочие расходы в бухгалтерском учете были сопоставимы с внереализационными расходами в налоговом учете.

Дополнительно, в документах Перемещение товаров и Требование-Накладная настраивается реквизит НДС в стоимости товаров (Рис.), который может принимать одно из трех возможных значений:

1. Не изменять;

Используется по умолчанию. При таком значении настройки способ отражения НДС, как в бухгалтерском, так и в налоговом учете не меняется, т.е. проводки по списанию НДС на расходы или по включению в стоимость ТМЦ (работ, услуг), которые использованы по видам деятельности не облагаемым НДС, не формируются.

2. Включить;

При таком значении настройки суммы «входящего» налога списываются

— в бухгалтерском учете, согласно методологии, выбранной в реквизите Способ отражения в бухгалтерском учете НДС по приобретенным ценностям, при их использовании для операций, не облагаемых НДС (при перемещении или списании) Учетной политики организации;

— в налоговом учете для целей НДС, согласно п.2 и 3 ст.170 НК РФ.

3. Исключить;

Данное значение, имеет смысл, когда «входящий» НДС был включен в стоимость ТМЦ (работ, услуг), ошибочно или для соблюдения п.2 и 4 ст.170 НК РФ. Но в итоге ТМЦ (работы, услуги) были использованы по операциям, облагаемым НДС, т.е. суммы «входного» НДС необходимо выделить, как возмещаемые.

1.2 Регистры накопления по учету НДС в программе «1С: Бухгалтерия 8»

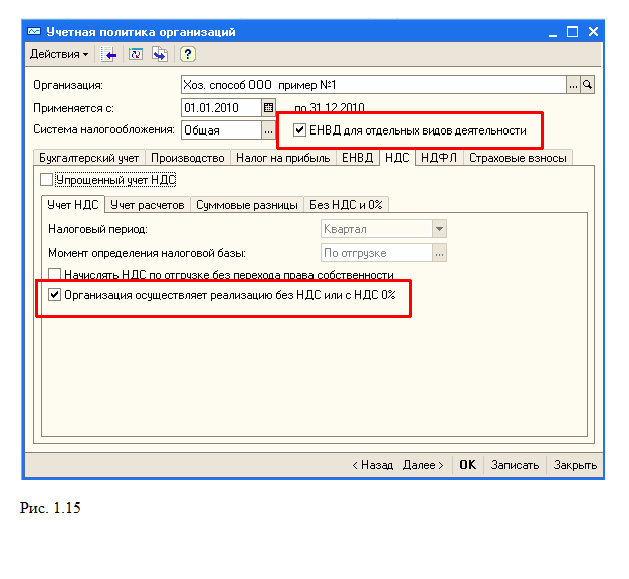

Регистр НДС по косвенным расходам используется, если на предприятии совмещаются два вида деятельности (Рис. 1.15.) и (или) возможна реализация необлагаемая НДС или со ставкой НДС 0%. В этом случае будет производиться регламентное распределение сумм налога, предъявленного поставщиками, по ценностям, которые невозможно прямо отнести либо к операциям, не облагаемым НДС, либо к операциям, по которым предполагается применение ставки НДС 0%.

Регистр НДС по ОС и НМА

Движение Приход может соответствовать операциям:

1.Поступления основного средства от продавца;

2.Доведения основного средства до состояния, пригодного для эксплуатации (ТМЦ (работы, услуги), стоимость, которых без НДС, увеличивает первоначальную стоимость внеоборотного актива в бухгалтерском учете);

3.Модернизации основного средства.

Движение Расход может соответствовать операциям:

- Списание основного средства в связи с моральным и физическим износом, а также при ликвидации в связи с чрезвычайной ситуацией;

- Передача (реализация) основного средства;

- Модернизации основного средства;

- Ввод основного средства в эксплуатацию.

Регистр НДС расчеты с поставщиками

Предназначен для хранения информации по расчетам с поставщиками для целей НДС. Содержит более подробную информацию о взаиморасчетах для целей НДС с поставщиками товаров (работ, услуг), по сравнению с регистрами бухгалтерии.

Движение Приход отражает суммы НДС при поступлении ТМЦ (работ, услуг) от поставщика.

Движение Расход отражает суммы НДС, оплаченные поставщику за ТМЦ (работы, услуги).

Если регистратором является документом, отражающим в учете задолженность перед поставщиком, например, Поступление товаров и услуг, и при этом авансов, выданных данному поставщику по данному договору на момент проведения регистратора нет, то измерение регистра Документ примет значение равное текущему документу (регистратору). Если на момент проведения документа, отражающего в учете задолженность перед поставщиком, существует аванс, выданный данному поставщику по данному договору, то измерение регистра Документ примет значение равное документу оплаты, которым был выдан аванс. Если регистратором является документ, отражающий в учете оплату поставщику, например Платежное поручение исходящее, и при этом неоплаченных поступлений от данного поставщика по данному договору на момент проведения регистратора нет, то измерение регистра Документ примет значение равное текущему документу (регистратору). Если на момент проведения документа, отражающего в учете оплату данному поставщику по данному договору, существуют неоплаченные поступления от данного поставщика по данному договору, то измерение регистра Документ примет значения равные не оплаченным документам поступления.

Соответственно остаток по регистру со знаком минус говорит о том, что по совокупности рассматриваемых измерений есть аванс, выданный поставщику.

Регистр НДС расчеты с покупателями

Предназначен для хранения информации по расчетам с покупателями для целей НДС. Содержит более подробную информацию о взаиморасчетах для целей НДС с покупателями товаров (работ, услуг), по сравнению с регистрами бухгалтерии.

Движение Приход отражает суммы НДС при реализации ТМЦ (работ, услуг) покупателю.

Движение Расход отражает суммы НДС, оплаченные покупателем за ТМЦ (работы, услуги).

Если регистратором является документом, отражающим в учете задолженность покупателя, например, Реализация товаров и услуг, и при этом авансов, полученных от данного покупателя по данному договору на момент проведения регистратора нет, то измерение регистра Документ примет значение равное текущему документу (регистратору). Если на момент проведения документа, отражающего в учете задолженность покупателя, существует аванс, полученный от данного покупателя по данному договору, то измерение регистра Документ примет значение равное документу оплаты, которым был выдан аванс. Если регистратором является документ, отражающий в учете оплату от покупателя, например Платежное поручение входящее, и при этом неоплаченных реализаций данному покупателю по данному договору на момент проведения регистратора нет, то измерение регистра Документ примет значение равное текущему документу (регистратору). Если на момент проведения документа, отражающего в учете оплату от данного покупателя по данному договору, существуют неоплаченные реализации данному покупателю по данному договору, то измерение регистра Документ примет значения равные не оплаченным документам реализации.

Соответственно остаток по регистру со знаком минус говорит о том, что по совокупности рассматриваемых измерений есть аванс, полученный от покупателя.

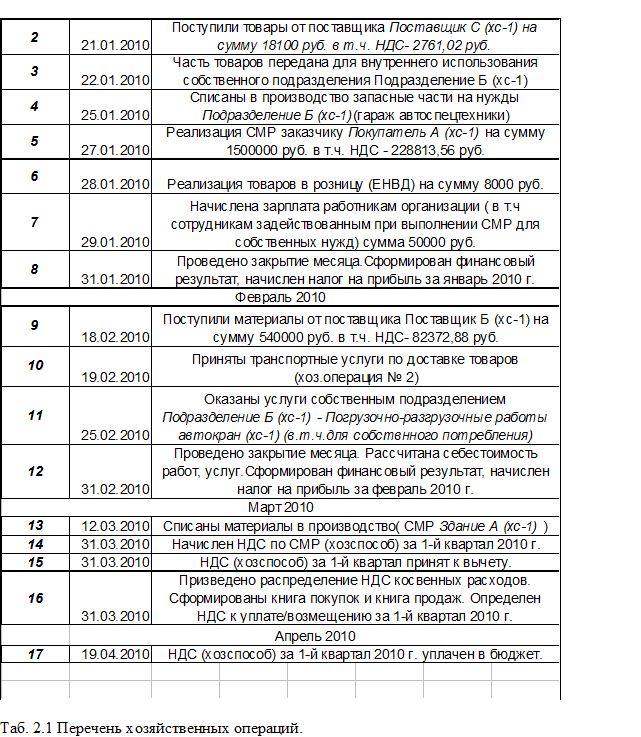

2. Сложные аспекты учета НДС на примерах.

2.1 Пример №1. Строительство объектов основных средств собственными силами (хозспособ). Совмещение ОСН и ЕНВД для целей учета НДС.

Организация «Хоз. способ ООО пример №1» приобрела в январе 2010 г. объект строительства Здание А (хс-1) стоимостью 5900000 рублей. Объект строительства планируется довести до состояния пригодного для эксплуатации и использовать в производственной деятельности, облагаемой налогом НДС. Организация совмещает несколько видов деятельности:

— СМР;

— оптовая торговля;

— розничная торговля (облагается ЕНВД).

В базе данных по Организации ведется «сложный» учет НДС.

Хоз. операция № 1.

Передача прав собственности по объектам недвижимости подлежит обязательной государственной регистрации, в соответствие с законодательством РФ. У организации — покупателя объект строительства, включается в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав (согласно п. 8 ст. 258 НК РФ). У организации – продавца возникает налогооблагаемая база по налогу на прибыль так же с момента документально подтвержденного факта подачи документов на регистрацию указанных прав (согласно, Письма Минфина России от 10.09.2007 № 03-03-06/1/653). Факт подписания акта приема/передачи и подачи документов на государственную регистрацию прав собственности на объект строительства, отражаются в информационной базе документом Поступление товаров и услуг с видом операции Объекты строительства. НДС по объекту строительства принимаются к вычету при выполнении обязательных условий:

-подписания акта приема/передачи;

-подтверждения факта подачи документов на государственную регистрацию (необходимость обусловлена п. 8 ст. 258 НК РФ) ;

-предъявления продавцом счета-фактуры (Рис. 2.1.)

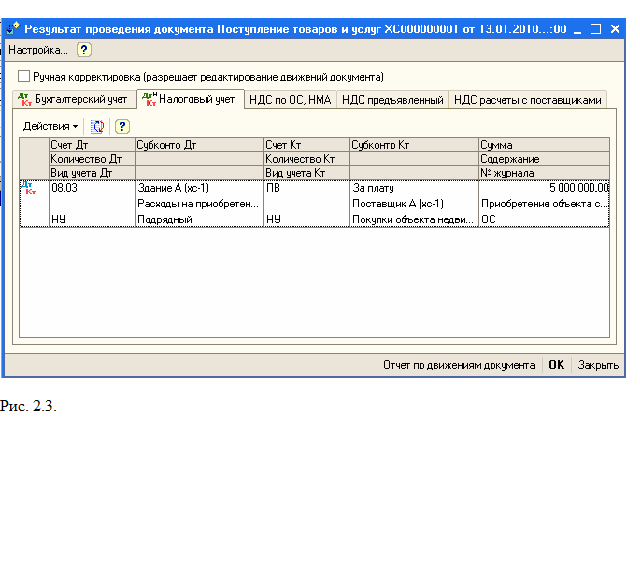

Документ Поступление товаров и услуг (операция: объекты строительства) формирует движения:

— по регистру бухгалтерии (бухгалтерский учет), как показано на Рис. 2.2.

Принят к бухгалтерскому учету объект строительства – Здание А (хс-1), счет учета 08.03 (строительство объектов основных средств). Выделен входящий НДС, счет учета 19.08 (НДС при строительстве основных средств).

— по регистру бухгалтерии (налоговый учет по налогу на прибыль), как показано на Рис. 2.3. Принят к учету объект строительства Здание А (хс-1) в налоговом учете, счет учета 08.03 (строительство объектов основных средств НУ).

Кроме того, для целей «сложного» учета НДС движения по регистрам накопления.

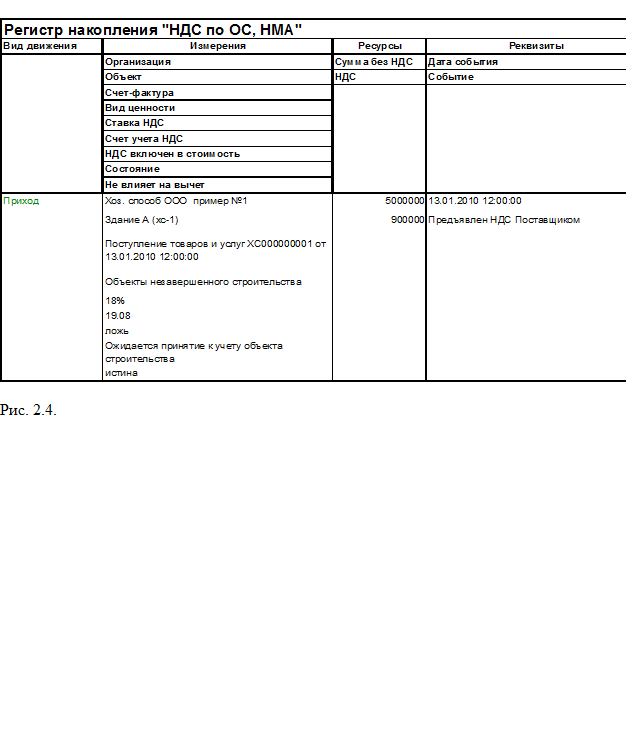

— Движение Приход по Остаточному регистру накопления НДС по ОС, НМА (Рис. 2.4.);

Отражается состояние (изменения состояний в период формирования первоначальной стоимости) НДС по приобретенным, созданным основным средствам либо нематериальным активам, до ввода их в эксплуатацию.

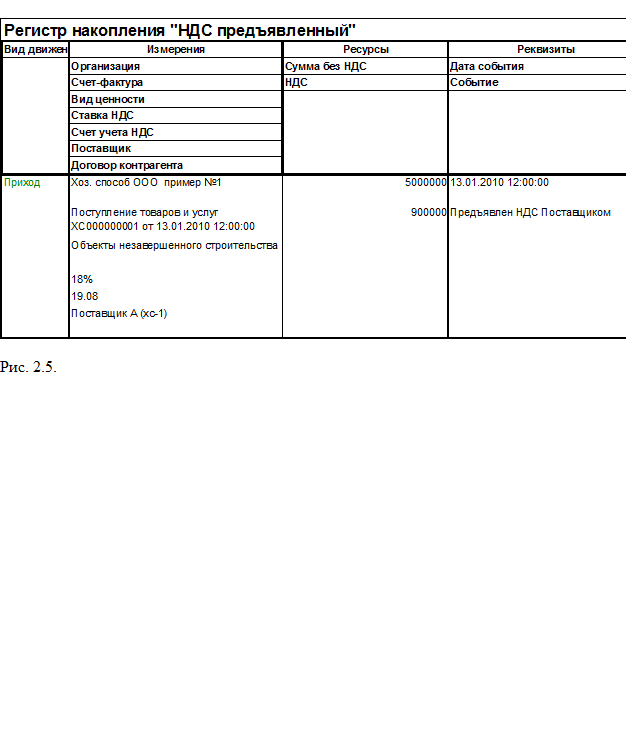

— Движение Приход по остаточному регистру накопления НДС предъявленный (Рис. 2.5.);

Отражается сумма НДС, предъявленная поставщиком при приобретении объекта строительства Здание А (хс-1) (смотри описание регистра п.1.2). В конце налогового периода эта сумма может попасть в книгу покупок, а может быть включена в стоимость актива либо в прочие расходы, связанные с производством и (или) реализацией.

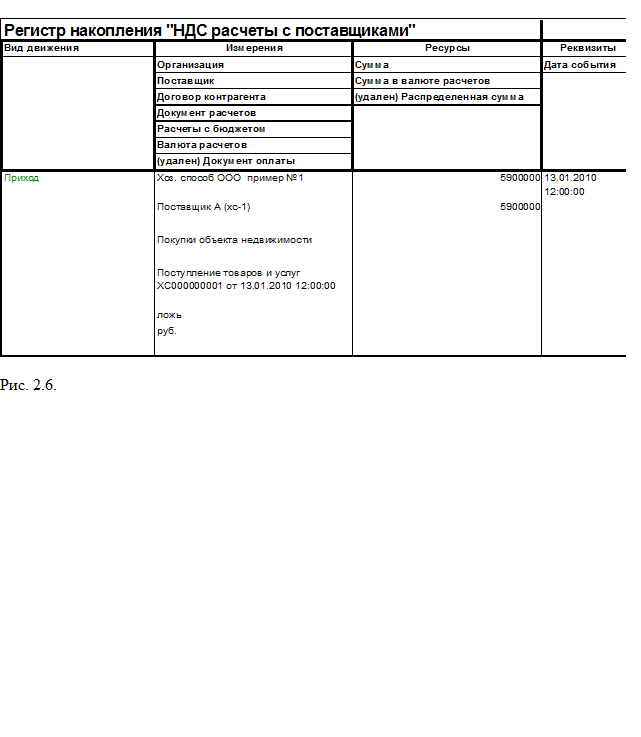

— Движение Приход по остаточному регистру накопления НДС расчеты с поставщиками (Рис.2.6., смотри описание регистра п. 1.2)

Хоз. операция № 2.

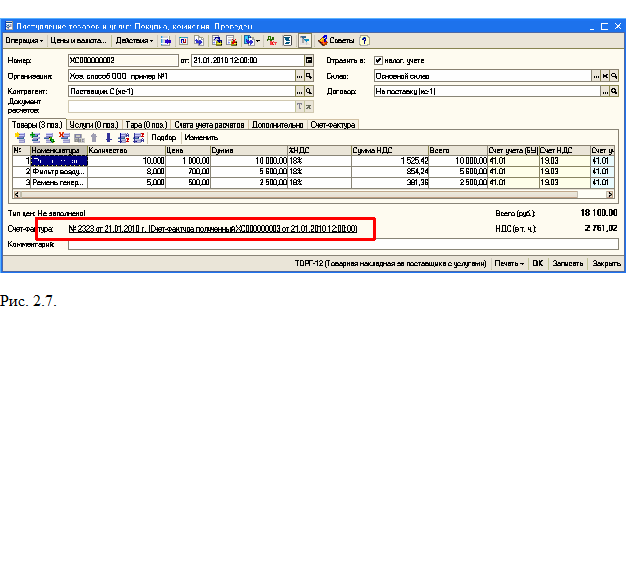

Поступление товаров от поставщика в информационной базе регистрируется документом Поступление товаров и услуг с видом операции Покупка, комиссия.

НДС по ТМЦ принимаются к вычету при выполнении обязательных условий:

— оприходования товаров, подписания товарной накладной;

— перехода права собственности на оприходованные товары от поставщика к покупателю т.е по факту реализации;

— предъявления продавцом счета-фактуры (Рис. 2.7.)

Однако, по мнению Минфина РФ, выраженного в письме № 03-01-15/16-453 от 14.12.2007 г, индивидуальные предприниматели плательщики НДС имеют право принять суммы «входного» НДС к вычету только после оприходования и оплаты приобретенных ТМЦ (работ, услуг).

Документ Поступление товаров и услуг (операция: покупка комиссия) формирует движения:

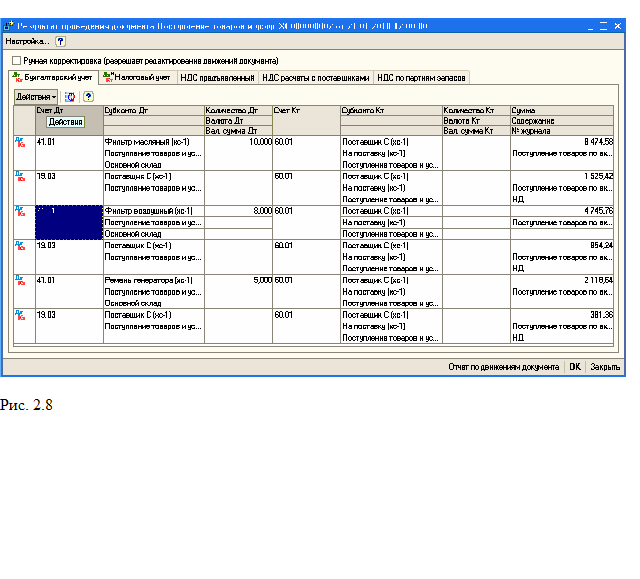

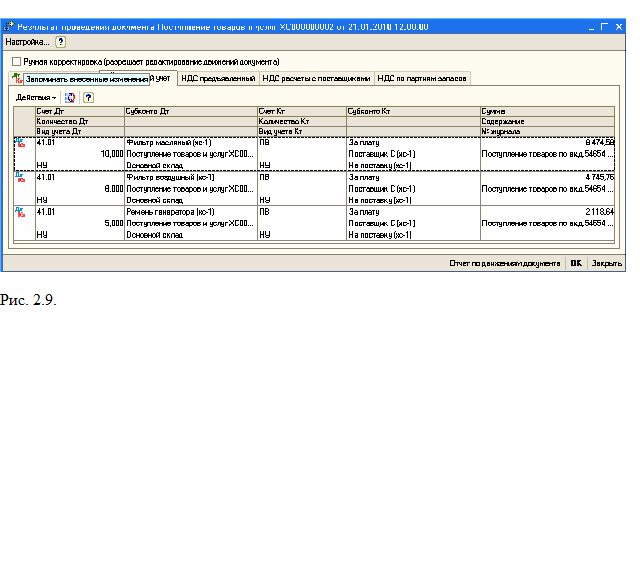

— по регистру бухгалтерии (бухгалтерский учет), как показано на Рис. 2.8.

Приняты к бухгалтерскому учету товары, счет учета 41.01 (товары на складах). Выделен входящий НДС, счет учета 19.03 (НДС по приобретенным материально-производственным запасам).

— по регистру бухгалтерии (налоговый учет по налогу на прибыль), как показано на Рис. 2.9. Приняты к налоговому учету товары, счет учета 41.01 (товары на складах НУ).

— Движение Приход по остаточному регистру накопления НДС предъявленный (Рис. 2.10.);

Отражается сумма НДС, предъявленная поставщиком при приобретении товаров (смотри описание регистра п.1.2). В конце налогового периода эта сумма может попасть в книгу покупок, а может быть включена в стоимость ТМЦ либо отнесена на прочие расходы, связанные с производством и (или) реализацией.

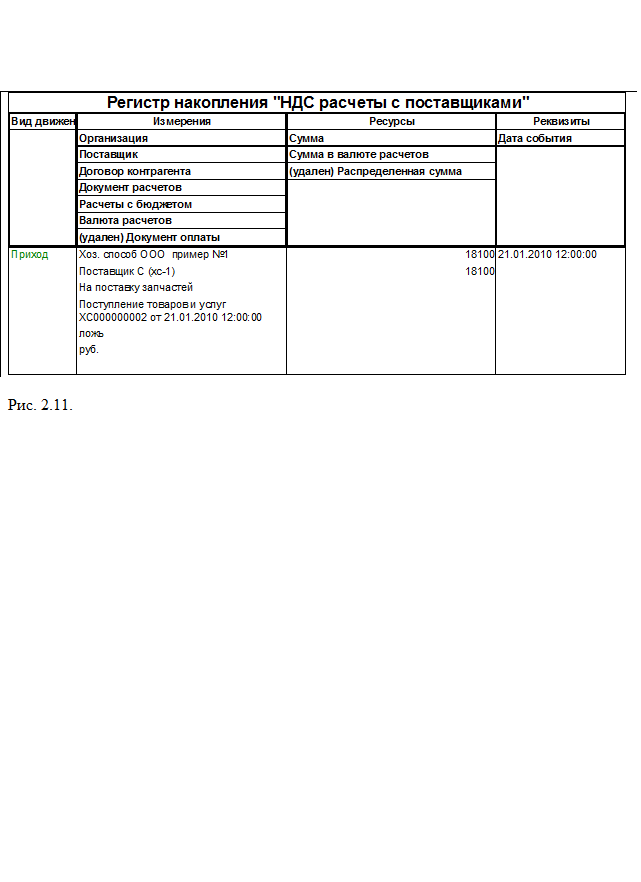

— Движение Приход по остаточному регистру накопления НДС расчеты с поставщиками (Рис.2.11., смотри описание регистра п. 1.2). Регистр хранит данные, необходимые для учета авансов выданных для целей НДС.

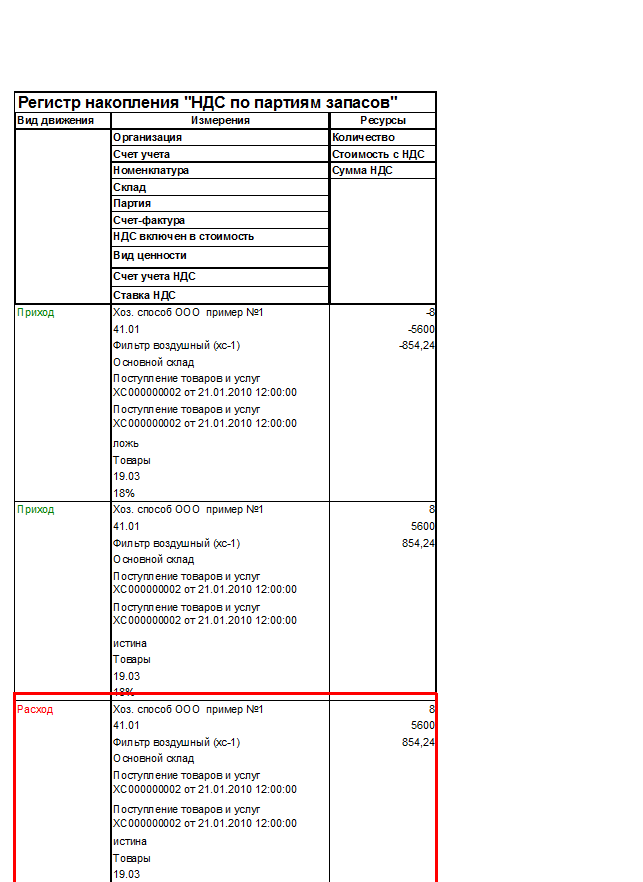

— Движение Приход по остаточному регистру накопления НДС по партиям запасов (Рис.2.12., смотри описание регистра п. 1.2). Регистр является весомой составляющей механизма, который позволяет отслеживать «входящий» НДС по партии МПЗ в информационной базе на всех этапах движения партии, вплоть до реализации либо иного выбытия (списания, списания в производство) самой партии МПЗ, не зависимо от того, принят этот НДС к вычету или нет. В частности регистр играет важную роль для реализации в информационной базе требований регламентированного учета НДС в соответствии с п. 2,3 статьи 170 и п.3 статьи 172 НК РФ.

|

Регистр накопления «НДС по приобретенным ценностям» |

||

|

Вид движения |

Измерения |

Ресурсы |

|

|

Организация |

Количество |

|

|

Счет учета |

Стоимость с НДС |

|

|

Номенклатура |

Сумма НДС |

|

|

Склад |

|

|

|

Партия |

|

|

|

Счет-фактура |

|

|

|

НДС включен в стоимость |

|

|

|

Вид ценности |

|

|

|

Счет учета НДС |

|

|

|

Ставка НДС |

|

|

Приход |

Хоз. способ ООО пример №1 |

1 000,000 |

|

|

10.01 |

500 000,00 |

|

|

Доска (хс-1) |

76 271,19 |

|

|

Основной склад |

|

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

|

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

|

|

|

Нет |

|

|

|

Материалы |

|

|

|

19.03 |

|

|

|

18% |

|

|

Приход |

Хоз. способ ООО пример №1 |

200,000 |

|

|

10.01 |

40 000,00 |

|

|

Цемент (хс-1) |

6 101,69 |

|

|

Основной склад |

|

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

|

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

|

|

|

Нет |

|

|

|

Материалы |

|

|

|

19.03 |

|

|

|

18% |

|

Рис. 2.12.

Хоз. операция № 3.

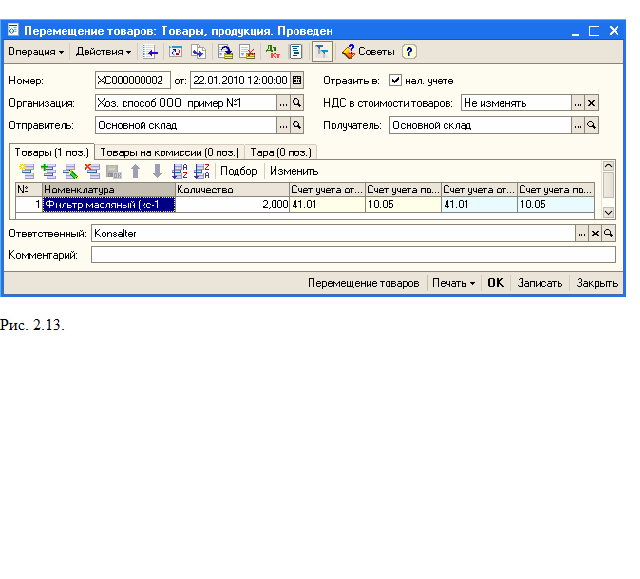

Перевод товаров в материально-производственные запасы регистрируется документом Перемещение товаров с видом операции Товары, продукция (Рис. 2.13.).

Хоз. операция № 4.

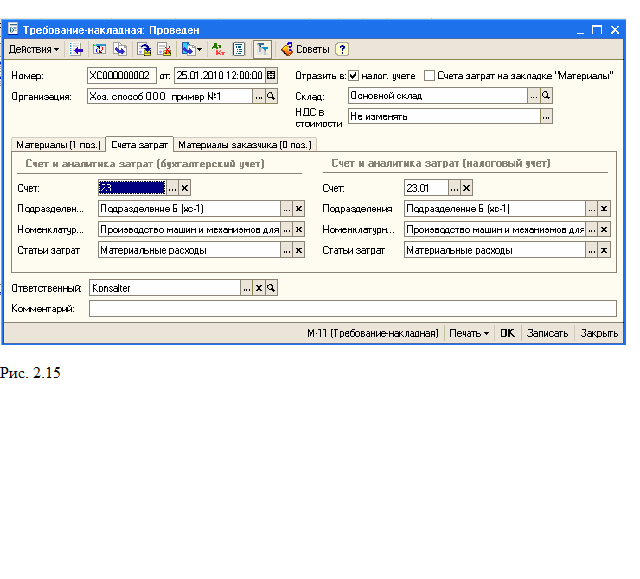

Списание в производство запасных частей для обеспечения производственного процесса подразделения Подразделение Б (хс-1) (гараж автоспецтехники) в информационной базе регистрируется документом Требование-накладная (Рис. 2.14, 2.15).

В данном примере Подразделение Б (хс-1) – это вспомогательное производство. Подсобные производства могут выпускать продукцию вспомогательного характера, оказывать услуги собственным подразделениям, задействованным в основном производстве, а так же оказывать услуги сторонним организациям и реализовывать продукцию на сторону.

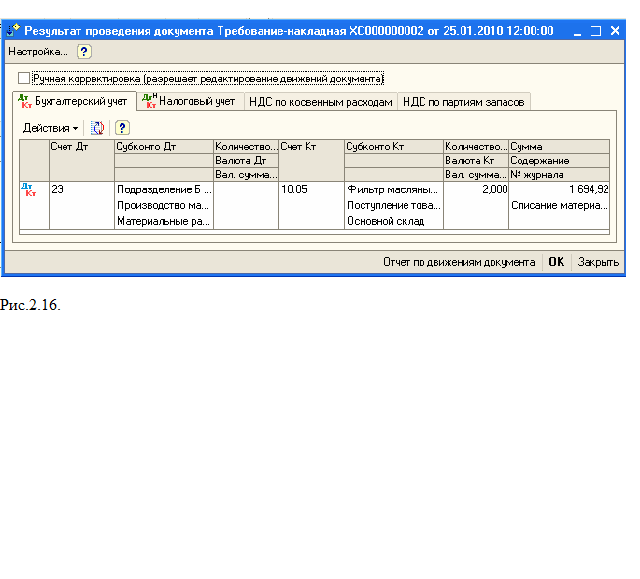

Документ Требование-накладная формирует движения:

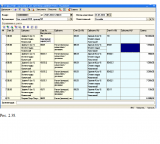

— по регистру бухгалтерии (бухгалтерский учет), как показано на Рис. 2.16.

Списаны в производство запасные части, счет затрат 23 (вспомогательное производство).

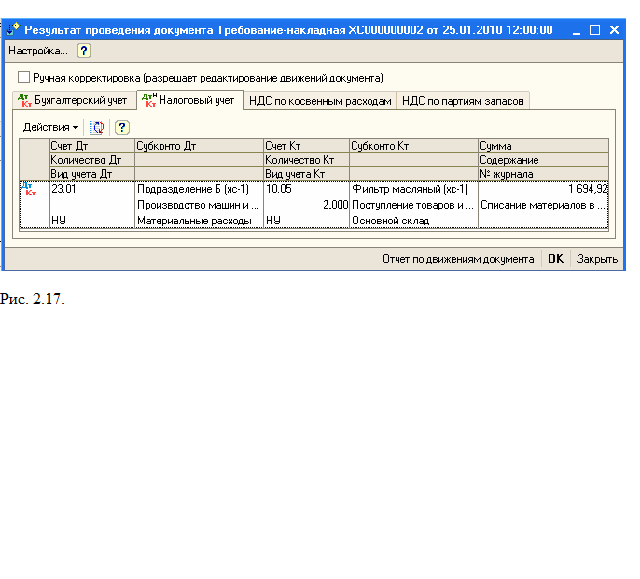

— по регистру бухгалтерии (налоговый учет по налогу на прибыль), как показано на Рис. 2.17. Списаны в производство для целей налогового учета запасные части. Движение себестоимости запчастей по налоговым регистрам отражается в информационной базе по дебету счета 23.01 (прямые расходы вспомогательного производства НУ) и кредиту счета учета 10.05 (запасные части НУ). Важно отметить, что в типовой конфигурации 1С: Бухгалтерия 8 для целей налогового учета, согласно Закону № 58-ФЗ от 06.06.2005 г, реализован функционал, дающий возможность пользователю самостоятельно гибко разделять расходы, связанные с производством и/или реализацией на прямые и косвенные. В рамках этого функционала в Плане счетов налогового учета счета 20.01 (основное производство НУ), 23 (вспомогательные производства НУ) имеют субсчета.

Основное производство:

— 20.01.1 (прямые расходы основного производства). Прямые расходы основного производства должны быть уменьшены на стоимость незавершенного производства на конец отчетного месяца.

- 20.01.2 (косвенные расходы основного производства). Косвенные расходы основного производства в полном объеме относятся на уменьшение доходов от производства и реализации данного отчетного (налогового) периода.

В случае, когда налогоплательщик не может отнести прямые расходы к конкретному производственному процессу, то он самостоятельно определяет механизм распределения вышеуказанных расходов с применением экономически обоснованных показателей (Письмо Департамента налоговой и таможенно - тарифной политики Минфина РФ от 13 июля 2006 г. N 03-03-04/2/174).

Аналогичное разделение расходов на прямые и косвенные реализовано в типовой конфигурации для расходов вспомогательных производств.

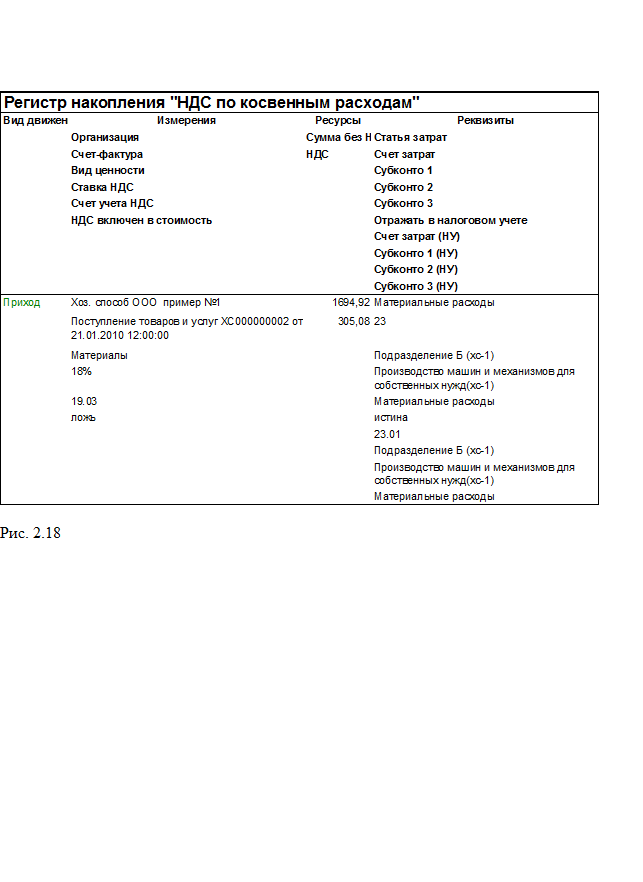

— Движение Приход по остаточному регистру накопления НДС по косвенным расходам (Рис.2.18, смотри описание регистра п. 1.2). После списания в производство (основное производство — счет затрат БУ 20.01, вспомогательное производство — счет затрат БУ 23) партий МПЗ, суммы НДС по списанным партиям запасов увеличивает положительный оборот регистра НДС по косвенным расходам. Важно отметить, что движение по регистру НДС по косвенным расходам, при списании МПЗ (работ, услуг) в производство будет сформировано только если значение аналитики затратного счета — статья затрат не относится к деятельности, облагаемой ЕНВД. В регистре НДС по косвенным расходам со знаком плюс отражается информация о суммах НДС, которые в конце налогового периода, возможно потребуется распределить пропорционально выручке от реализации по деятельности: облагаемой НДС, не облагаемой НДС (не ЕНВД), не облагаемой НДС (ЕНВД), облагаемой НДС по ставке 0% (распределение происходит согласно п. 4 ст. 170 НК РФ). В базе данных распределение сумм НДС с косвенных расходов производится регламентным документом Распределение НДС косвенных расходов.

К сожалению, в типовой конфигурации 1С: Бухгалтерия 8 не реализован механизм привязки к партиям НДС выпущенной продукции сумм НДС по МПЗ, списанных для производства этой продукции. Поэтому в случае, когда часть, выпущенной продукции, реализована без НДС или со ставкой 0% и требуется восстановить НДС, ранее принятый к вычету, по партиям МПЗ, которые использованы в производстве этой продукции, автоматически выполнить восстановление НДС не удастся.

— Движение Расход по остаточному регистру накопления НДС по партиям запасов (Рис.2.19, смотри описание регистра п. 1.2). Увеличивает отрицательный оборот регистра на суммы НДС по партиям МПЗ, списанным в производство.

Хоз. операция № 5.

Реализация СМР заказчику Покупатель А (хс-1) в информационной базе регистрируется документом Реализация товаров и услуг с видом операции Продажа, комиссия (Рис. 2.20.). Данная операция облагается НДС. СМР приняты Заказчиком, подписаны акты о приемке выполненных работ по форме № КС-2, справки о стоимости выполненных работ и затрат по форме № КС-3, предъявлен счет-фактура.

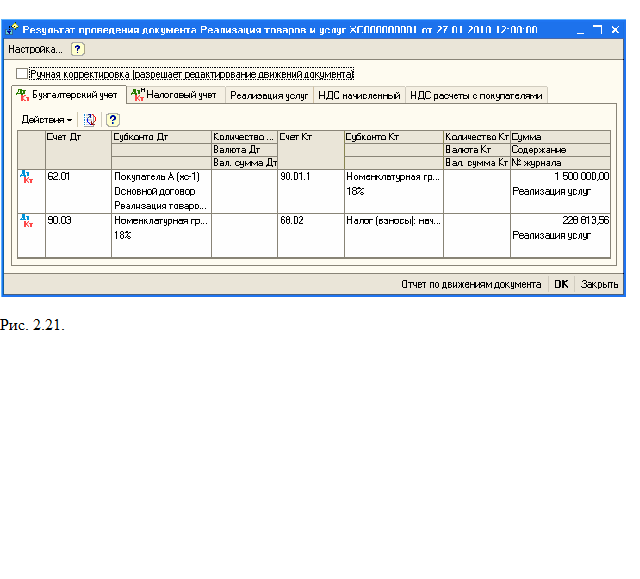

При проведении документ делает движения:

— по регистру бухгалтерии (бухгалтерский учет), как показано на Рис. 2.21. Начислен НДС: Дт 90.3 – Кт 68.2

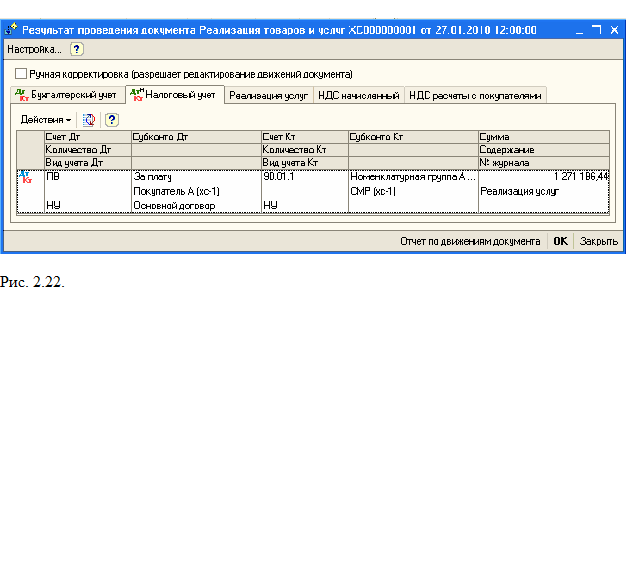

— по регистру бухгалтерии (налоговый учет по налогу на прибыль), как показано на Рис. 2.22.

— Движение по оборотному регистру накопления Реализация услуг (Рис. 2.23). Регистр накопления «Реализация услуг» предназначен для накопления информации о реализованных услугах в разрезах по объектам. При закрытии месяца на основании этих данных, будет произведен расчет себестоимости услуг по каждой номенклатурной группе.

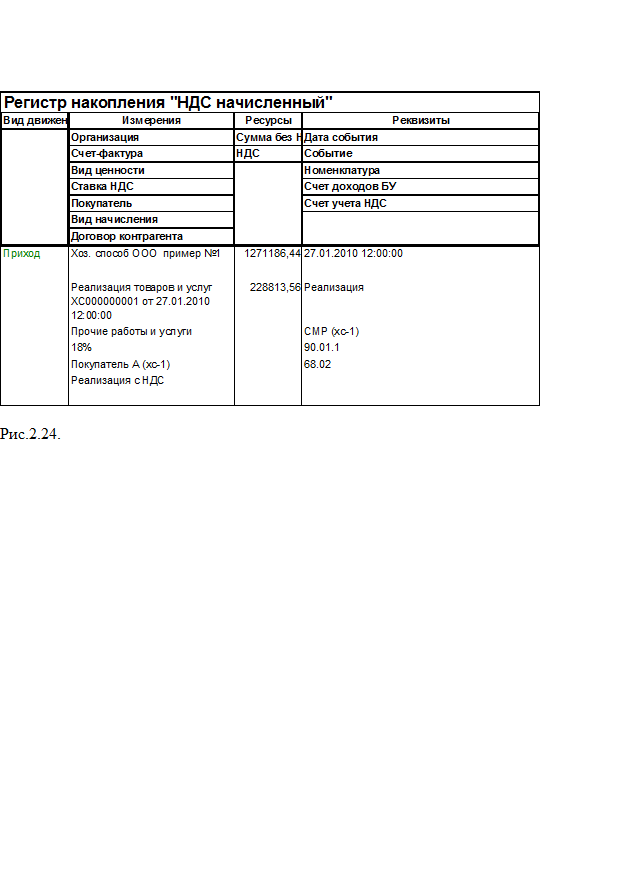

— Движение Приход по остаточному регистру накопления НДС начисленный (Рис. 2.24). Отражается сумма НДС, начисленная при реализации товаров (смотри описание регистра п.1.2). В конце налогового периода, после проведения регламентных операций эта сумма может попасть в книгу продаж.

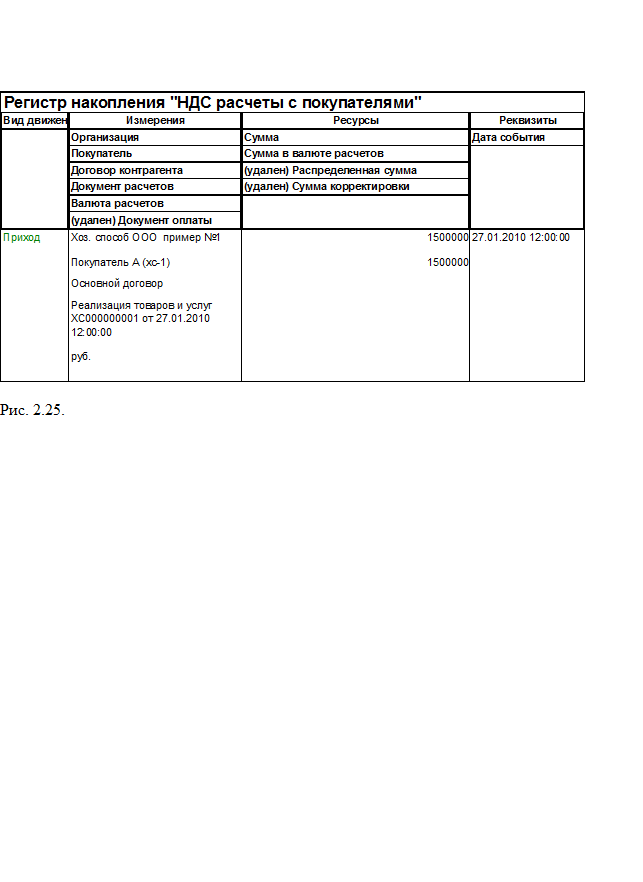

— Движение Приход по остаточному регистру накопления НДС расчеты с покупателями (Рис. 2.25). Регистр хранит данные, необходимые для учета авансов полученных для целей НДС (смотри описание регистра п.1.2).

Хоз. операция № 6. Дата 28.01.2010 г.

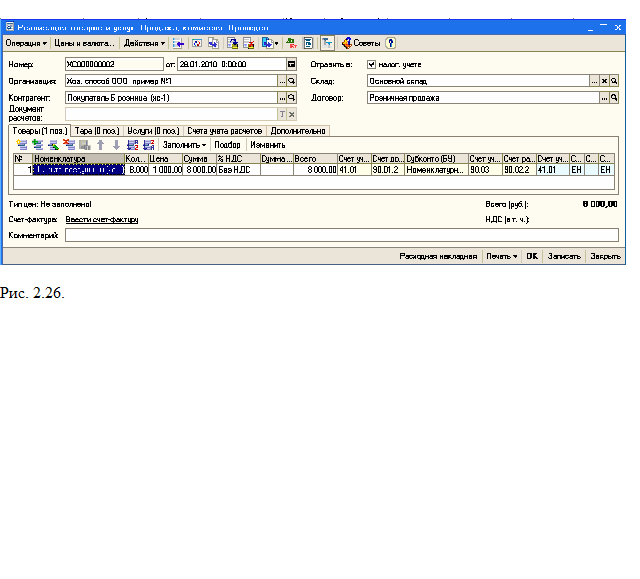

Реализация товаров в розницу Покупатель Б розница (хс-1) в информационной базе регистрируется документом Реализация товаров и услуг с видом операции Продажа, комиссия (Рис. 2.26.). Данная операция не облагается НДС т.к. относится к деятельности, облагаемой ЕНВД.

При проведении документ делает движения:

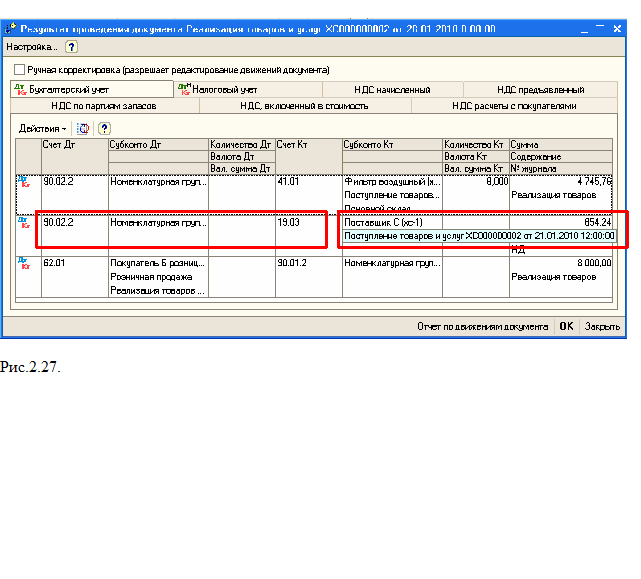

— по регистру бухгалтерии (бухгалтерский учет), как показано на Рис. 2.27. В розницу реализована партия Поступление товаров и услуг ХС000000002 от 21.01.2010 товара Фильтр воздушный (хс-1), по которой поставщиком был выделен НДС. Партия поступила в 1-ом квартале 2010 г. и на момент реализации НДС по ней еще не был принят к вычету. Документ реализация при проведении автоматически списал НДС на расходы ЕНВД (Рис. 2.27).

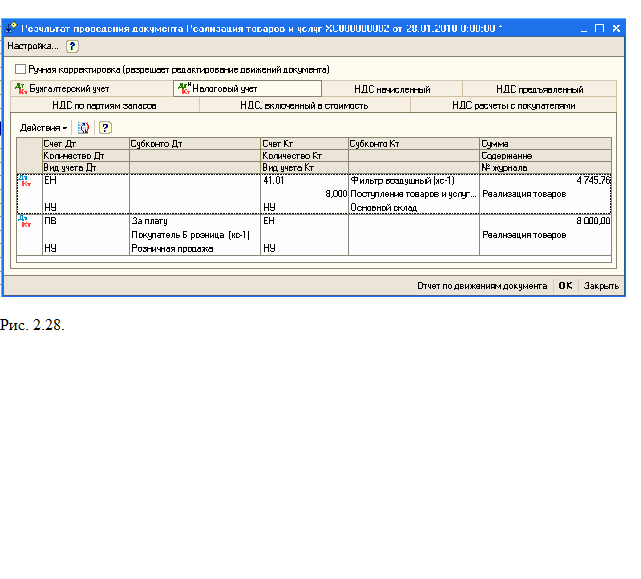

— по регистру бухгалтерии (налоговый учет по налогу на прибыль), как показано на Рис. 2.28. Движения сумм НДС в данном случае не влияют на налоговый учет по налогу на прибыль. Доходы и расходы по реализации отражены в налоговом учете по счету ЕН (Операции, относящиеся к деятельности, облагаемой ЕНВД) по кредиту и дебету соответственно. Движения по счету ЕН носят справочно-информативный характер.

— Движение Приход по остаточному регистру накопления НДС начисленный (Рис. 2.29). Отражается сумма НДС, начисленная при реализации товаров (смотри описание регистра п.1.2). Реализация в данном случае розничная, поэтому движение по регистру хоть и сделано, но имеет признак отношения к деятельности ЕНВД – значение измерения Вид начисления равно Реализация ЕНВД. Начисленная сумма НДС не увеличивается (Рис. 2.29).

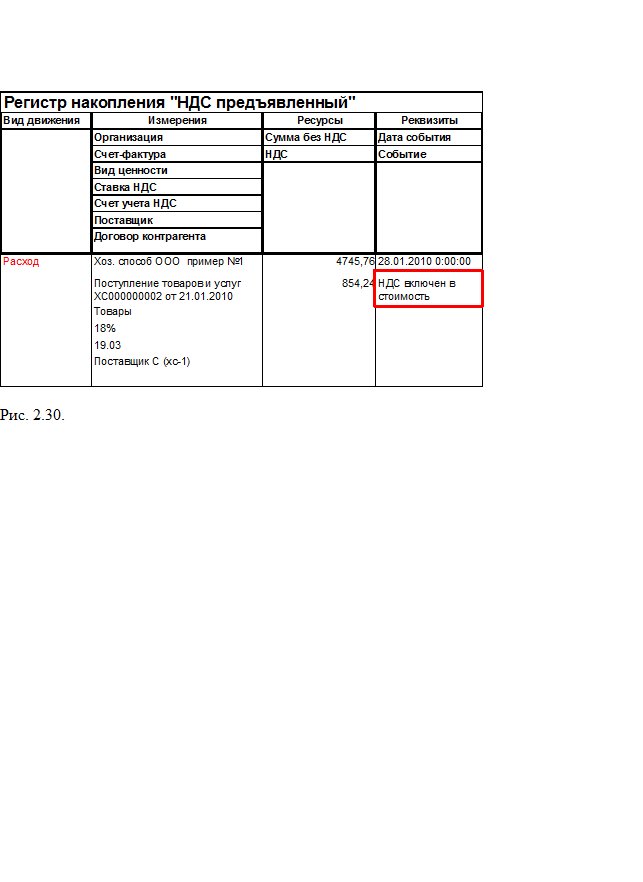

— Движение Расход по остаточному регистру накопления НДС предъявленный (Рис. 2.30). На суммы «входного» НДС, списанного на расходы ЕНВД, уменьшается остаток партии НДС предъявленного Поступление товаров и услуг ХС000000002 от 21.01.2010 (смотри описание регистра п.1.2).

— Движение Расход по остаточному регистру накопления НДС по партиям запасов (Рис. 2.31). Уменьшен остаток партии НДС Поступление товаров и услуг ХС000000002 от 21.01.2010 г., на суммы «входного» НДС, относящегося к реализованным товарам Фильтр воздушный (хс-1) .

Рис. 2.31.

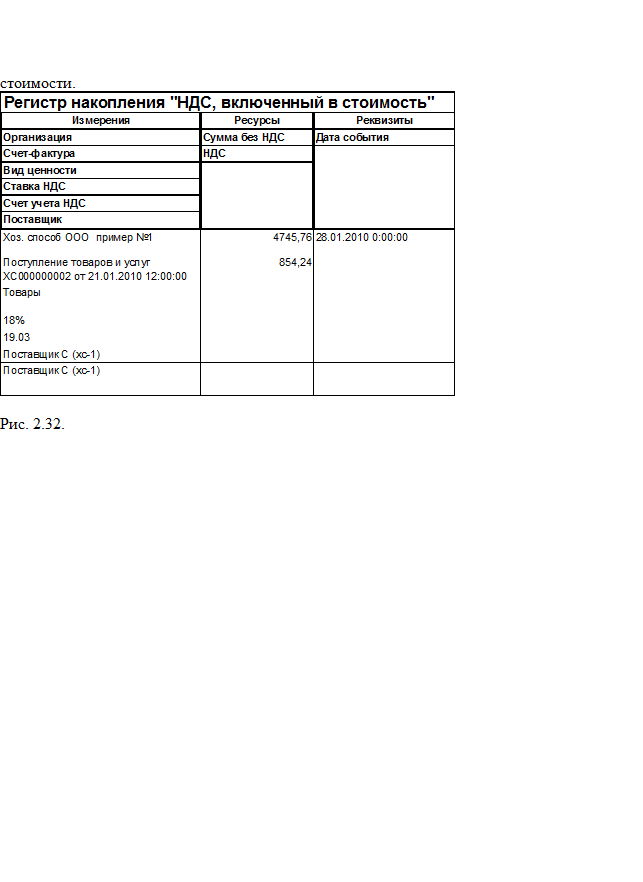

— Движение по оборотному регистру накопления НДС, включенный в стоимость (Рис. 2.32). Отражена информация о включении части партии НДС Поступление товаров и услуг ХС000000002 от 21.01.2010 г. в стоимость ценностей. В дальнейшем эта информация может быть использована для исключения НДС из стоимости.

— Движение Приход по остаточному регистру накопления НДС расчеты с покупателями. Регистр хранит данные, необходимые для учета авансов полученных для целей НДС (смотри описание регистра п.1.2). Движения по данному регистру делаются только в 1С: Бухгалтерия 8 редакция 1.6 и ниже.

Хоз. операция № 7. Дата 29.01.2010 г.

Начисление зарплаты в информационной базе отражается документом Начисление зарплаты работникам организации (Рис.2.33).

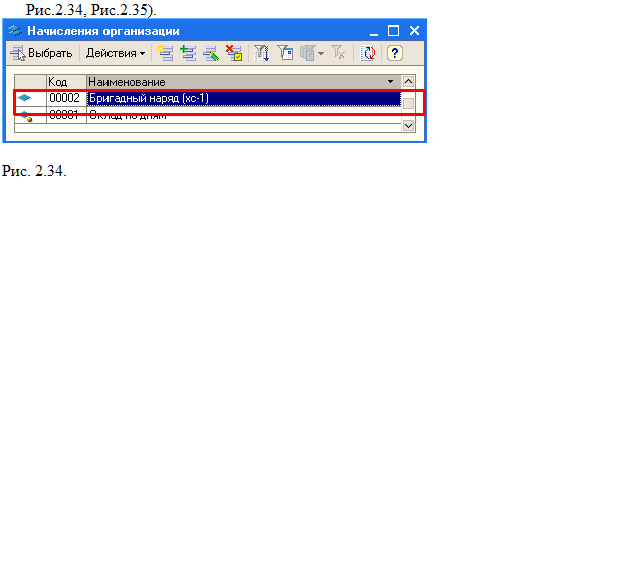

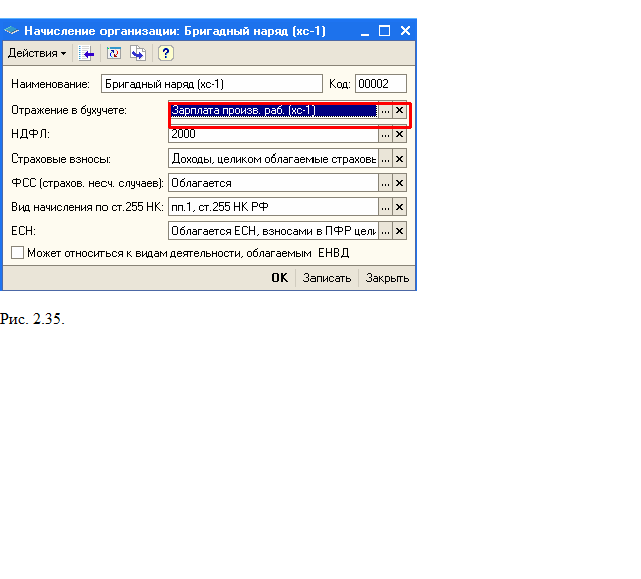

Перед расчетом заработной платы в типовой конфигурации 1С: Бухгалтерия 8 нужно настроить начисления в справочнике Начисления организации (Рис.2.34, Рис.2.35).

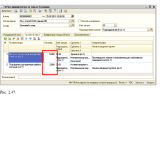

Начисление Бригадный наряд (хс-1) отражается в бухгалтерском учете, согласно значению реквизита Отражение в бухучете (Рис. 2.36). Для целей настоящего примера зарплата отнесена на счет 08.03 (Строительство объектов основных средств) с аналитикой:

Субконто 1 ( Объект строительства) – Здание А (хс-1);

Субконто 2 (Статья затрат) – Оплата труда;

Субконто 3 (Способ строительства) – Хозспособ;

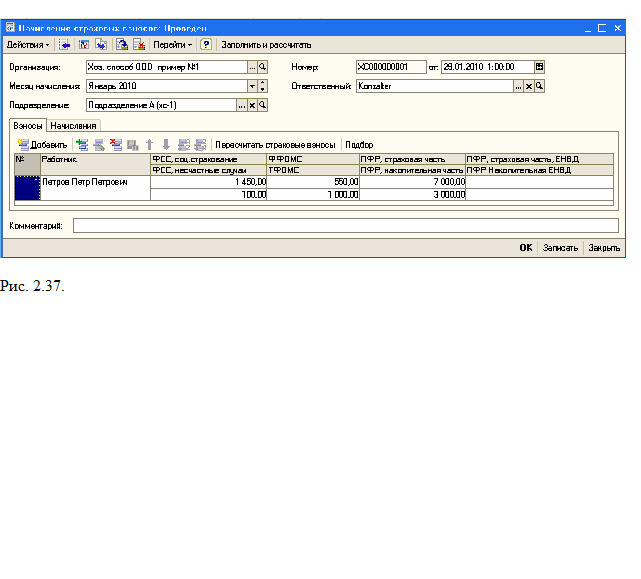

После начисления зарплаты нужно начислить страховые взносы документом Начисление страховых взносов (Рис.2.37).

Зарплата и страховые взносы в бухгалтерском и налоговом учете регистрируется документом Отражение зарплаты в регламентированном учете (Рис. 2.38). Для целей настоящего примера зарплата и страховые взносы сотрудников, задействованных в строительстве объекта Здание А (хс-1), отнесены на счете 08.03 (Строительство объектов основных средств).

Хоз. операция № 8. Дата 31.01.2010 г.

Расчет финансовых результатов, налога на прибыль, прочих регламентных операций за январь 2010 г в информационной базе делается при помощи документа Регламентная операция, с соответствующим видом операции. При этом можно использовать обработку Закрытие месяца. Для целей учета НДС документ Регламентная операция не задействован.

Хоз. операция № 9. Дата 18.02.2010 г.

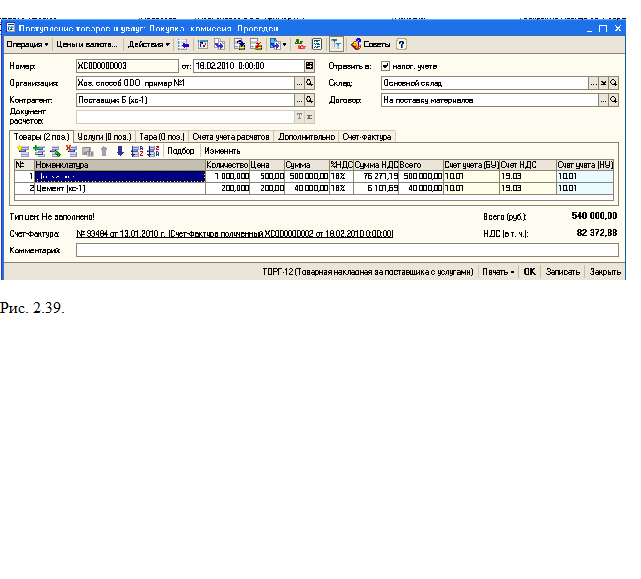

Поступление материалов от поставщика в информационной базе регистрируется документом Поступление товаров и услуг с видом операции Покупка, комиссия (Рис. 2.39.).

НДС по ТМЦ принимаются к вычету при выполнении обязательных условий:

— оприходования материалов, подписания товарной накладной;

— перехода права собственности на оприходованные материалы от поставщика к покупателю т.е по факту реализации;

— предъявления продавцом счета-фактуры (Рис. 2.39.).

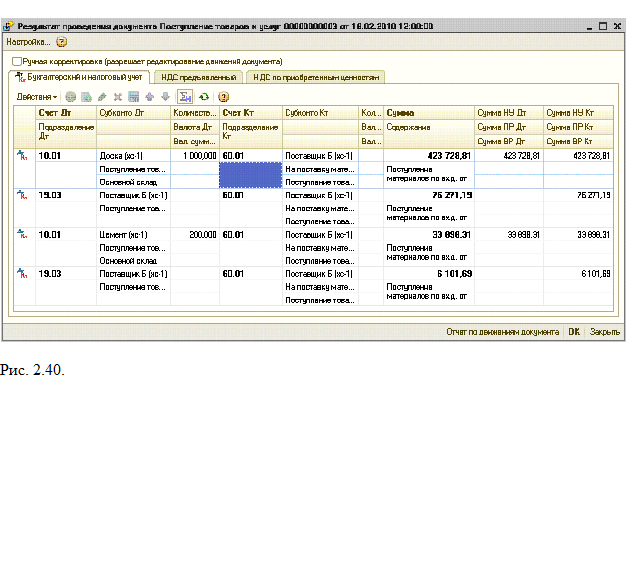

Документ Поступление товаров и услуг (операция: покупка комиссия) формирует движения:

— по регистру бухгалтерии (бухгалтерский и налоговый учет), как показано на Рис. 2.40.

Приняты к бухгалтерскому учету материалы, счет учета 10.01 (Сырье и материалы). Выделен входящий НДС, счет учета 19.03 (НДС по приобретенным материально-производственным запасам).

— Движение Приход по остаточному регистру накопления НДС предъявленный (Рис. 2.41.). Отражается сумма НДС, предъявленная поставщиком при приобретении ТМЦ (смотри описание регистра п.1.2). В конце налогового периода эта сумма может попасть в книгу покупок, а может быть включена в стоимость ТМЦ либо отнесена на прочие расходы, связанные с производством и (или) реализацией.

|

Регистр накопления «НДС предъявленный» |

|

||

|

Вид движения |

Измерения |

Ресурсы |

Реквизиты |

|

|

Организация |

Сумма без НДС |

Дата события |

|

|

Счет-фактура |

НДС |

Событие |

|

|

Вид ценности |

|

|

|

|

Ставка НДС |

|

|

|

|

Счет учета НДС |

|

|

|

|

Поставщик |

|

|

|

|

Дата оплаты |

|

|

|

|

Договор контрагента |

|

|

|

Приход |

Хоз. способ ООО пример №1 |

423 728,81 |

18.02.2010 12:00:00 |

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

76 271,19 |

Предъявлен НДС Поставщиком |

|

|

Материалы |

|

|

|

|

18% |

|

|

|

|

19.03 |

|

|

|

|

Поставщик Б (хс-1) |

|

|

|

|

|

|

|

|

Приход |

Хоз. способ ООО пример №1 |

33 898,31 |

18.02.2010 12:00:00 |

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

6 101,69 |

Предъявлен НДС Поставщиком |

|

|

Материалы |

|

|

|

|

18% |

|

|

|

|

19.03 |

|

|

|

|

Поставщик Б (хс-1) |

|

|

|

|

|

|

|

Рис. 2.41.

— Движение Приход по остаточному регистру накопления НДС по партиям запасов(НДС по приобретенным ценностям в редакции 2.0) (Рис.2.42., смотри описание регистра п. 1.2). Регистр является весомой составляющей механизма, который позволяет отслеживать «входящий» НДС по партии МПЗ в информационной базе на всех этапах движения партии, вплоть до реализации либо иного выбытия (списания, списания в производство) самой партии МПЗ, не зависимо от того, принят этот НДС к вычету или нет. В частности регистр играет важную роль для реализации в информационной базе требований регламентированного учета НДС в соответствии с п. 2,3 статьи 170 и п.3 статьи 172 НК РФ.

|

Регистр накопления «НДС по приобретенным ценностям» |

||

|

Вид движения |

Измерения |

Ресурсы |

|

|

Организация |

Количество |

|

|

Счет учета |

Стоимость с НДС |

|

|

Номенклатура |

Сумма НДС |

|

|

Склад |

|

|

|

Партия |

|

|

|

Счет-фактура |

|

|

|

НДС включен в стоимость |

|

|

|

Вид ценности |

|

|

|

Счет учета НДС |

|

|

|

Ставка НДС |

|

|

Приход |

Хоз. способ ООО пример №1 |

1 000,000 |

|

|

10.01 |

500 000,00 |

|

|

Доска (хс-1) |

76 271,19 |

|

|

Основной склад |

|

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

|

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

|

|

|

Нет |

|

|

|

Материалы |

|

|

|

19.03 |

|

|

|

18% |

|

|

Приход |

Хоз. способ ООО пример №1 |

200,000 |

|

|

10.01 |

40 000,00 |

|

|

Цемент (хс-1) |

6 101,69 |

|

|

Основной склад |

|

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

|

|

|

Поступление товаров и услуг 00000000003 от 18.02.2010 12:00:00 |

|

|

|

Нет |

|

|

|

Материалы |

|

|

|

19.03 |

|

|

|

18% |

|

Рис. 2.42.

Хоз. операция № 10. Дата 19.02.2010 г.

Приняты транспортные услуги по доставке товаров (хоз.операция № 2)

Поступление услуг от поставщика в информационной базе можно зарегистрировать документом:

- Поступление товаров и услуг с видом операции Покупка, комиссия(Рис. 2.43.)

- Поступление доп. Расходов.

В первом случае транспортные расходы в бухгалтерском учете учитываются на счете 44.01. Для целей налога на прибыль в торговой деятельности затраты на транспортировку являются прямыми и списываются в расходы пропорционально реализованным товарам. Во втором случае транспортные расходы в бухгалтерском учете учитываются на счете 41.1, увеличивая себестоимость купленных товаров. В налоговом учете списываются в расходы по мере реализации соответствующей партии ТМЦ в составе себестоимости. В данном примере использован первый вариант отражения транспортных услуг.

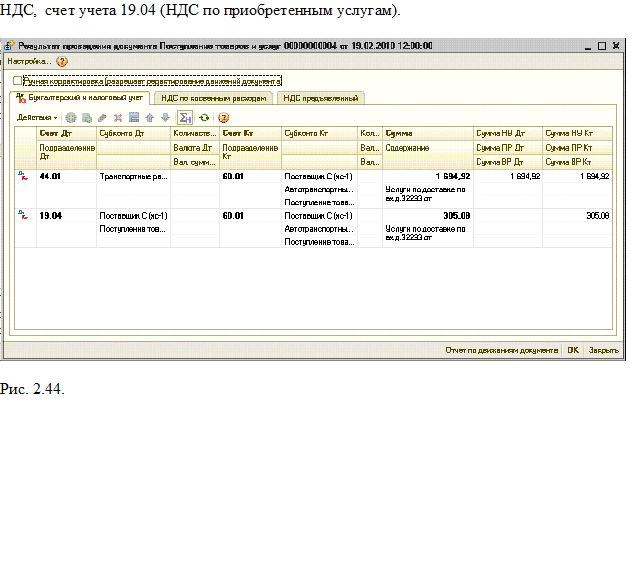

Документ Поступление товаров и услуг (операция: покупка комиссия) формирует движения:

— по регистру бухгалтерии (бухгалтерский и налоговый учет), как показано на Рис. 2.44.

Приняты к бухгалтерскому учету услуги по транспортировке, счет учета 44.01 (Издержки обращения в организациях, осуществляющих торговую деятельность). Выделен входящий НДС, счет учета 19.04 (НДС по приобретенным услугам).

— Движение Приход по остаточному регистру накопления НДС по косвенным расходам (Рис.2.45, смотри описание регистра п. 1.2). При использовании ТМЦ из документа «Поступление товаров и услуг № 2 от 21.01.2010г» по операциям не облагаемым НДС, НДС с транспортных услуг по доставке этих ТМЦ в соответствующей пропорции должен увеличить транспортные или прочие расходы. Распределение происходит согласно п. 4 ст. 170 НК РФ. В базе данных распределение сумм НДС с косвенных расходов производится в конце налогового периода регламентным документом Распределение НДС косвенных расходов.

|

Регистр накопления «НДС по косвенным расходам» |

|||

|

Вид движения |

Измерения |

Ресурсы |

Реквизиты |

|

|

Организация |

Сумма без НДС |

Статья затрат |

|

|

Счет-фактура |

НДС |

Счет затрат |

|

|

Вид ценности |

|

Субконто 1 |

|

|

Ставка НДС |

|

Субконто 2 |

|

|

Счет учета НДС |

|

Субконто 3 |

|

|

НДС включен в стоимость |

|

Подразделение затрат |

|

Приход |

Хоз. способ ООО пример №1 |

1 694,92 |

Транспортные расходы |

|

|

Поступление товаров и услуг 00000000004 от 19.02.2010 12:00:00 |

305,08 |

44.01 |

|

|

Прочие работы и услуги |

|

Транспортные расходы |

|

|

18% |

|

|

|

|

19.04 |

|

|

|

|

Нет |

|

|

Рис. 2.45.

— Движение Приход по остаточному регистру накопления НДС предъявленный (Рис. 2.46.). Отражается сумма НДС, предъявленная поставщиком при приобретении ТМЦ (смотри описание регистра п.1.2).

|

Регистр накопления «НДС предъявленный» |

|||

|

Вид движения |

Измерения |

Ресурсы |

Реквизиты |

|

|

Организация |

Сумма без НДС |

Дата события |

|

|

Счет-фактура |

НДС |

Событие |

|

|

Вид ценности |

|

|

|

|

Ставка НДС |

|

|

|

|

Счет учета НДС |

|

|

|

|

Поставщик |

|

|

|

|

Дата оплаты |

|

|

|

|

Договор контрагента |

|

|

|

Приход |

Хоз. способ ООО пример №1 |

1 694,92 |

19.02.2010 12:00:00 |

|

|

Поступление товаров и услуг 00000000004 от 19.02.2010 12:00:00 |

305,08 |

Предъявлен НДС Поставщиком |

|

|

Прочие работы и услуги |

|

|

|

|

18% |

|

|

|

|

19.04 |

|

|

|

|

Поставщик С (хс-1) |

|

|

|

|

|

|

|

Рис. 2.46.

Хоз. операция № 11. Дата 25.02.2010 г.

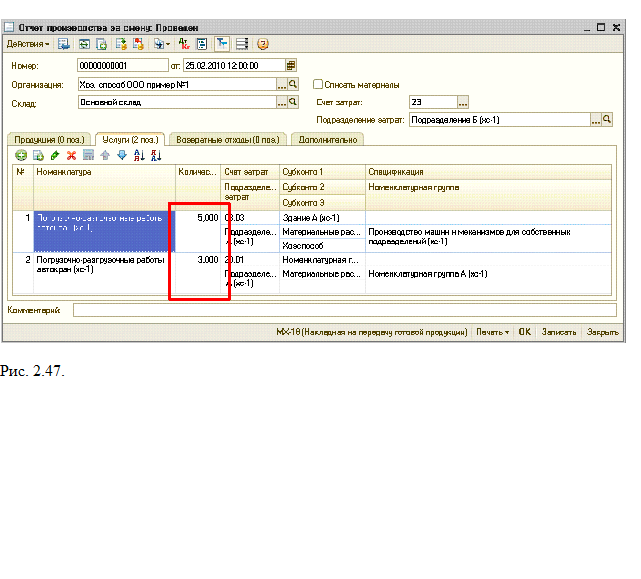

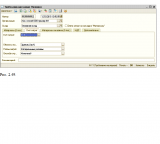

Оказаны услуги собственным подразделением Подразделение Б (хс-1) — Погрузочно-разгрузочные работы автокран (хс-1) (в т.ч. для собственного потребления для строительства Здания А (хс-1)) Рис.2.47.

Выпуск услуг произведен в натуральных единицах. В конце месяца фактические затраты вспомогательного производства, за минусом расходов незавершенного производства, будут распределены пропорционально количеству оказанных услуг. Количество оказанных услуг является коэффициентом для распределения фактических затрат Рис.2.47.

Хоз. операция № 12. Дата 31.02.2010 г.

Расчет финансовых результатов, налога на прибыль, прочих регламентных операций за январь 2010 г в информационной базе делается при помощи документа Регламентная операция, с соответствующим видом операции. При этом можно использовать обработку Закрытие месяца. Для целей учета НДС документ Регламентная операция не задействован.

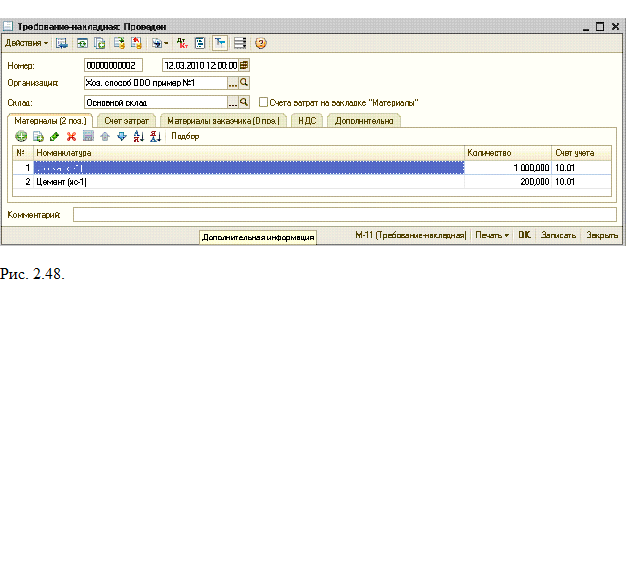

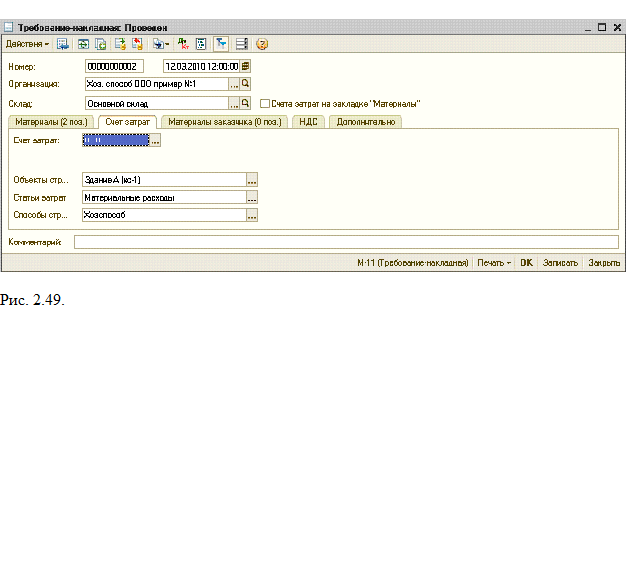

Хоз. операция № 13. Дата 12.03.2010 г.

Списание в производство строительных материалов для обеспечения производственного процесса подразделения Подразделение А (хс-1) (производство СМР Здание А (хс-1)) в информационной базе регистрируется документом Требование-накладная (Рис. 2.48, 2.49).

Документ Требование-накладная формирует движения:

— по регистру бухгалтерии (бухгалтерский и налоговый учет), как показано на Рис. 2.50.

Списаны в производство материалы, счет затрат 08.03 (строительство объектов ОС).

— Движение — Движение Приход по Остаточному регистру накопления НДС по ОС, НМА

Отражается состояние (изменения состояний в период формирования первоначальной стоимости) НДС по приобретенным, созданным основным средствам либо нематериальным активам, до ввода их в эксплуатацию. (Рис.2.51, смотри описание регистра п. 1.2).

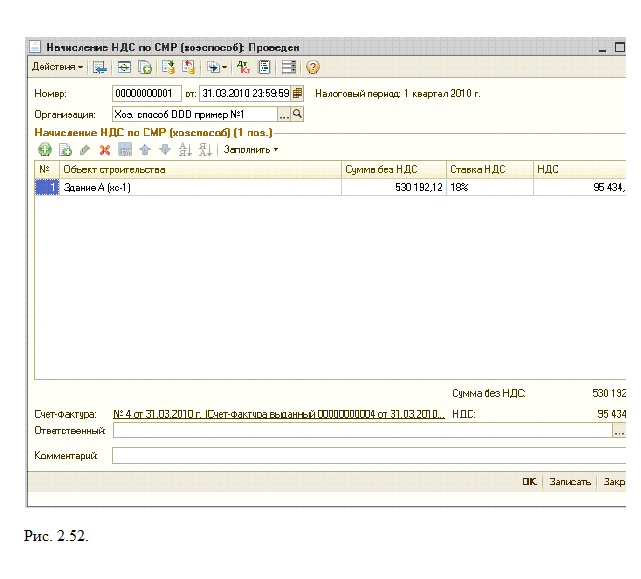

Хоз. операция № 14. Дата 31.03.2010 г.

Начислен НДС по СМР (хозспособ) за 1-й квартал 2010 г (Рис.2.52). Суммы НДС, начисленные к уплате в бюджет по СМР для собственного потребления, могут быть приняты к вычету, начиная с 1 января 2006 года сразу же после уплаты НДС в бюджет. То есть суммы начисленные документом «Начисление НДС по СМР (хозспособ)» могут быть приняты к вычету до принятия объекта строительства к учету. Более того, в соответствии с изменениями 21 главы НК РФ, внесенными Федеральным законом от 26.11.2008 № 224-ФЗ НДС по СМР для собственного потребления может быть принят к вычету одновременно с начислением. С 01.01.2009 для принятия к вычету такого НДС не требуется отражение оплаты в бюджет. При этом, когда оплата произойдет, нужно заполнить и провести регламентный документ «Регистрация оплаты НДС в бюджет», для корректного отражения данных в учете НДС.

(0) Навскидку вопрос: описывается методика работы в БП 1.6 ?

Вроде бы в БП 2.0 немного другие скриншоты настройки?

Да, похоже, что статья немного устарела 🙂

Скриншоты действительно для редакции 1.6, а текст, извините, пока не прочел. Может позже.

Да картинки в 2.0 немного другие, но по сути механизм учета НДС из 1.6 плавно перетек в 2.0.Даже я бы сказал, что в 2.0 он (учет более продуманный), к примеру перестали использоваться два регламентных документа «Регистрация оплаты от покупателей (НДС)» и «Регистрация оплаты поставщикам (НДС)»

(3) так может вас не затруднит актуализировать свою статью? В принципе, материал для многих был бы полезен.

Поддерживаю (4), изложено хорошо, но нужна актуальная версия. Простой пользователь, прочитав статью, самостоятельно в БП 2.0 с ней не разберётся.

Автор, пиши еще, только про 2.0 😉

Спасибо за статью. Ждем продолжения.

СПАСИБО, больной вопрос ндс для бухов

только я хотел про книжку написать…)))

кстати, еще у Ольги Шерст хороший видеокурс вродек как бесплатный был по НДСу

(9) IamAlexy,

«а чо не по 6.0?

а чо не по какойнить древней редакции на 7.5 ?

а вообще — книжка вышла по НДСу в 8ке — толстая и по АКТУАЛЬНОЙ программе…»

Да я отвечу «а чо?».Потому, что я долго и профессионально занимаюсь консалтингом и уверенно заявляю, что учет НДС в 1.6 по сравнению с 2.0 не претерпел существенных изменений. И если бы мне на момент написания мной этой статьи кто-нибудь предоставил подобную, то я бы не стал писать эту. Читая комментарии господина IamAlexy («а чо?»), хочется поинтересоваться ести ли у оппонента хотя-бы приближенное представление о предметной области или он просто искал знакомые картинки в материале, и не найдя, расстроился.

Вместе с тем, соглашусь с людьми которые сделали корректные замечания о том, что в идеале было бы доработать материал под актуальную версию 2.0. Но основная проблемма заключается как обычно в том, что на написание подобных статей уходит грандиозное количество не оплачиваемого времени. А с учетом экономической ситуации у нас в городе (Омск), где кризис 2008 года как начался так и не закончился до сей поры, приходится работать только в деньги, на «научные» изыскания нет финансовой возможности. В то время как в пределах садового кольца про кризис 2008 года все забыли и народ уже ко второму кризису 2012 года готовится. На самом деле я уже начал редактировать материал статьи под вторую линейку, но к сожалению пока не закончил. Буду стараться в ближайшее время. Спасибо всем коллегам за то, что нашли время ознакомиться с моей статьей и озвучили свое мнение в комментариях или путем голосования.

Спасибо за статью

Спасибо, полезно, с надеждой ждем статью под актуальный релиз (чтобы можно было ссылку простым бухгалтерам давать на изучение).

Ну и плюс заслуженный, конечно

Спасибо, интересно, но уже не так актуально, ждем под БП 2.0 и БП КОРП 2.0 (а не загорами и 3.0)

Статья полезная. Чайникам помогает!)))

Ну отличия от 1.6 все же есть. Философию расчета они конечно не меняют, но могут оказаться достаточно существенными. К примеру:

Если не ошибаюсь, в 2.0 — принудительно субконто вставили.

Статья полезная. Чайникам помогает!)))

Для чайников, по моему, слишком сложно. Проще надо быть.

(15) kouch, (3)

Полезно. Спс автору!

(11) дело в том, что вы успешно занимаясь консалтингом сто лет подряд не видите разницы..

любой пользвоатель который сидит «по ту сторону конфигуратора» откроет ваш мануал, убедится что он по «устаревшей программе» и закроет его.

вот и все.

труд конечно большой.

но осмысленности — мало.. ибо никто из пользователей которым я это показывал читать мануал не стал ибо «а зачем нам инструкция к программе которую мы уже год как не открывали ни разу»

За труды большой плюс, будем ждать для редакции 2.0

Спасибо, очень полезная статья, несмотря на 1.6

Автору респект. Молодчик. Но для 2.0 все-таки подождем. Не хочется играть в «найди 10 отличий»

Да, ждем на редакции 2.0

Отлично потрудились!

Труд огромный, спасибо! Желаю удачи в корректировке под 2.0 и ждём с нетерпением

Жду под 2.0. Хотя и так все понятно и нормально можно разобраться

еще не читая, + за тяму, — за грамотность речи

грамотность важнее, ибо что мне сообщит неграмотный?

короче, не читая — минуса

*

пспс:

оглядемшись вокруг, сколько, однако, плюсов, собрало что почитать…

уровень, однако.

Доржи, дифференциал какбе бу?

(21) давно уже все найдено и даже на ИС

натюрлих, пипл заходит на ИС, и ждет, что на дефолте получит именно то, что хочет… поколение стива как его там

(11)

«занимаюсь консалтингом и уверенно заявляю, что учет НДС в 1.6 по сравнению с 2.0 не претерпел существенных изменений»

даже удивился, хоть какбе и привык к «профессионалам»

это в 2.0 могло что-то претерпеть по сравнению с 1.6, фирштейн? никак не наоборот. для «профи» — существенный косяк

гы. прочитав коммент «ризис 2008 года как начался так и не закончился до сей поры, приходится работать только в деньги, на «научные» изыскания нет финансовой возможности. В то время как в пределах садового кольца про кризис 2008 года все забыли и народ уже ко второму кризис»,

уже какбе хочется спросить аффтара, «что есть НДС»

дел

делит

Хорошая статейка. Можно переписать конечно и под 2.0, хотя больших отличей и нет, кроме картинок. Простому пользунут конечно может быть сложно.

Делай под 2

(28) tango,

«занимаюсь консалтингом и уверенно заявляю, что учет НДС в 1.6 по сравнению с 2.0 не претерпел существенных изменений»

даже удивился, хоть какбе и привык к «профессионалам»

это в 2.0 могло что-то претерпеть по сравнению с 1.6, фирштейн? никак не наоборот. для «профи» — существенный косяк

гы. прочитав коммент «ризис 2008 года как начался так и не закончился до сей поры, приходится работать только в деньги, на «научные» изыскания нет финансовой возможности. В то время как в пределах садового кольца про кризис 2008 года все забыли и народ уже ко второму кризис»,

уже какбе хочется спросить аффтара, «что есть НДС»

Судя по высокоинтелектуальным замечаниям («еще не читая, + за тяму, — за грамотность речи»), специалист во всех областях «крупный». А такого учить, только портить, поэтому на вопрос «уже какбе хочется спросить аффтара, «что есть НДС?» tango сам себе и ответит. Ну и конечно за комментарий 0 (ни плюс ни минус). Это не комментарий — это «мусор» на форуме. И еще, за безграмотность речи господину tango бльшой жирный +.

Спасибо за публикацию! +

Конечно + за большой труд. И за то, что и я кое-что узнал для себя нового из этой статьи. А теперь немного дегтя, надеюсь конструктивного.

1) Для специалистов эта статья мало что дает. А вот к обычным пользователям для которых собственно и написана статья надо относиться более уважительно. Зачем им переводить написанное с 1.6 на 2.0. Тем более, что в 2.0 отличий много больше 1. Зачем малоподготовленного пользователя загружать задачами типа в 1.6 это так. в 2.0 этого либо почему нет (почему), либо не там ищу.

2) В аннотации сказано, что в статье описаны все сложные ситуации. Кроме учета при СМР не заметил. А, где учет по нулевой ставке, а как учитывать НДС у налогового агента и т.д.

3) Статья большая содержит много фактического материала. Это очень хорошо. Но она абсолютно не структурирована. Не видишь ни начала ни конца раздела. Это очень плохо: это напрягает и угнетает.

4) На некоторых моментах я бы сделал более четкий акцент. Например, из текста к рисунку 1.3 пользователь может понять, что СФ на аванс формируются только обработкой «Регистрация счетов-фактур на аванс». Но это ведь не обязательно. Более того, я бы подчеркнул, что выделенная красной рамкой настройка на рис. 1.3 необходима, если используется обработка «Регистрация счетов-фактур на аванс».

Хорошая статья! Кому надо, тот разберётся. Плюс!

Прекрасная статья. Большое спасибо за проделанную работу. Как раз переношу ндс из 1.6. в 2.0 ))))

Ждемс продолжения)

ОГРОМНОЕ СПАСИБО!!!!

Спасибо, полезно, с надеждой ждем статью под актуальный релиз (чтобы можно было ссылку простым бухгалтерам давать на изучение).

Ну и плюс заслуженный, конечно

спасибо. статья оченнь полезная. и не страшно, что старая редакция. разбираться примеров хватит и теория полезная

Спасибо. статья оченнь полезная)

Продолжение будет?