Понятие факторинга

Прежде всего, дадим определение факторинга. Современный экономический словарь (Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б.) дает следующую трактовку факторинговых операций – это способ финансирования торговых операций на основе предварительной оплаты счетов банками-комиссионерами, представляющий своеобразную форму кредитования торгового капитала.

По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование (ст. 824 ГК РФ).

Таким образом, факторинг – это операция продажи организацией-продавцом дебиторской задолженности своих покупателей третьей стороне – факторинговой компании. Факторинговая компания получает от организации-продавца право требования задолженности клиентов и перечисляет денежные средства на сумму задолженности организации-продавцу, удерживая при этом свое комиссионное вознаграждение. Как правило, 70-80% выкупленной задолженности факторинговая компания перечисляет сразу же после уступки денежного требования и оставшуюся часть – после получения оплаты от клиента.

Данная схема применяется, как правило, организациями, которые работают со своими клиентами на условиях длительной отсрочки платежа. Такой способ взаиморасчетов позволяет им увеличить денежный поток и избежать кассовых разрывов.

Данные примера

Наша организация оказала клиенту «Любимый» услуги на сумму 500 000 рублей, в т.ч. НДС 76 271,19. Клиент обязуется оплатить оказанные услуги в течение 30 рабочих дней. Наша организация заключила договор с факторинговой компанией, по условиям которого 80% от суммы поставки фактор перечисляет в течение одного дня после передачи права требования долга, а оставшиеся 20% — в течение 2 дней после оплаты клиентом. Комиссия фактора составляет 0,5% от суммы поставки.

В бухгалтерском учете мы должны сформировать следующие проводки:

|

№ |

Дт |

Кт |

Сумма |

Содержание |

|

1 |

62 |

90 |

500 000 |

Отражена дебиторская задолженность |

|

2 |

90 |

68 |

76 271,19 |

Начислен НДС по оказанным услугам |

|

3 |

76 |

91.1 |

500 000 |

Отражена передача задолженности фактору |

|

4 |

91.2 |

62 |

500 000 |

Списана задолженность, переданная фактору |

|

5 |

51 |

76 |

400 000 |

Фактор перечислил 80% суммы по договору |

|

6 |

91.2 |

76 |

2 118,64 |

Отражена комиссия фактора |

|

7 |

19 |

76 |

381,36 |

Отражен НДС с суммы комиссии |

|

8 |

51 |

76 |

97 500 |

Фактор перечислил остаток суммы по договору |

Настройки справочников в 1С:ERP

В 1С:ERP учет расчетов через факторинговую компанию не автоматизирован. Тем не менее, указанную схему все же можно отразить с помощью типовых документов системы.

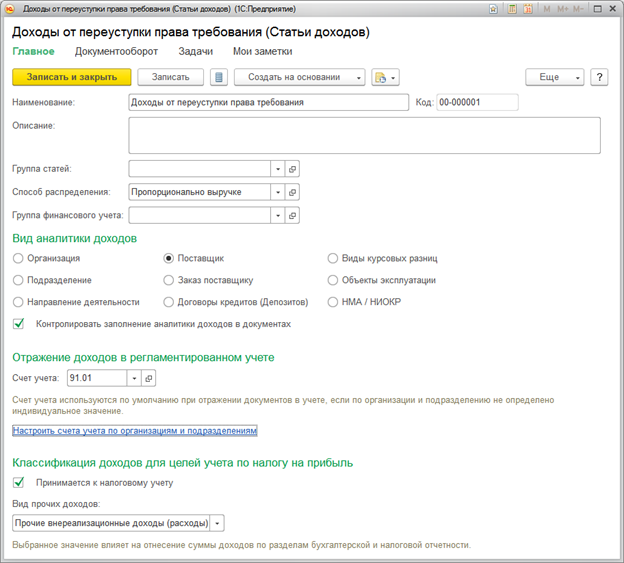

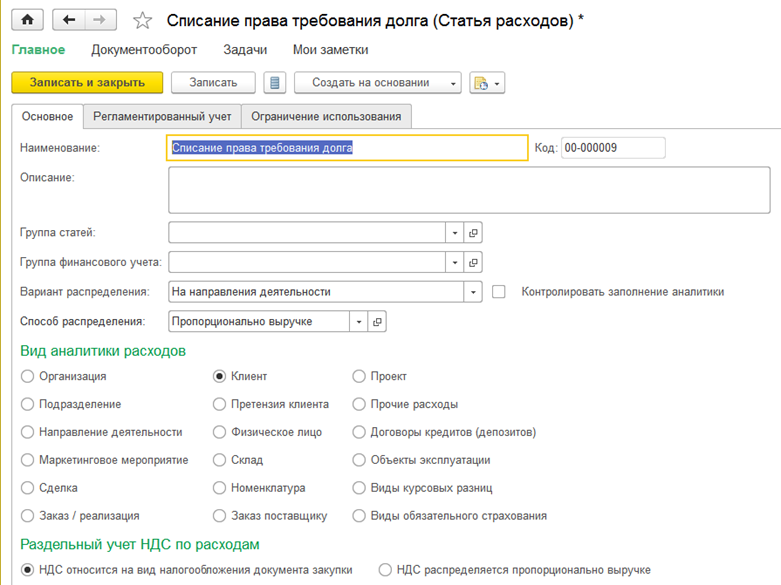

Для начала, нам потребуется настроить статьи расходов и доходов для формирования проводок по счетам 91.01 и 91.02:

- Настройка статьи доходов по передаче задолженности фактору:

- Настройка статьи расходов по списанию задолженности клиента, переданной фактору:

- Настройка статьи расходов по комиссии фактора:

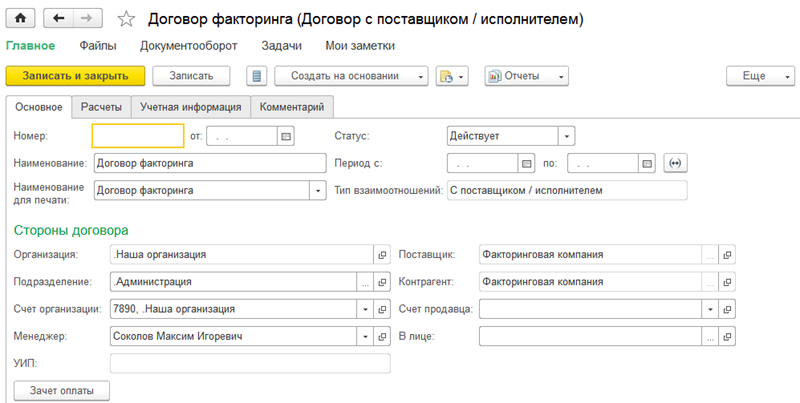

Также необходимо будет корректно настроить договор с контрагентом-фактором. Мы будем использовать договор с типом взаиморасчетов «С поставщиком» – этот вариант позволит нам избежать длинной цепочки документов по отражению комиссии фактора:

На закладке «Расчеты» укажем вариант детализации расчетов – «по договорам»:

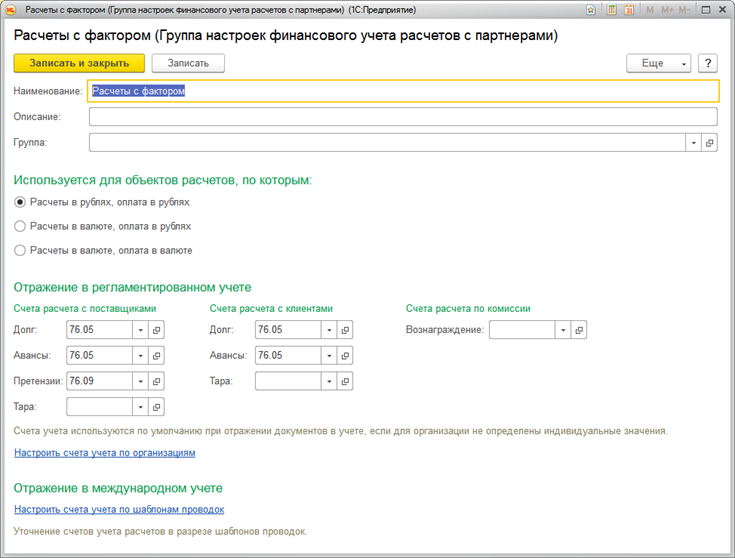

И очень важный момент – на закладке «Учетная информация» в поле «Группа фин. учета расчетов» укажем группу финансового учета расчетов с контрагентами, в которой настроены счета учета расчетов по факторингу на 76 счет:

Итак, все основные настройки введены, можно приступать к отражению операций по факторингу.

Документы 1С:ERP для отражения операций по факторингу

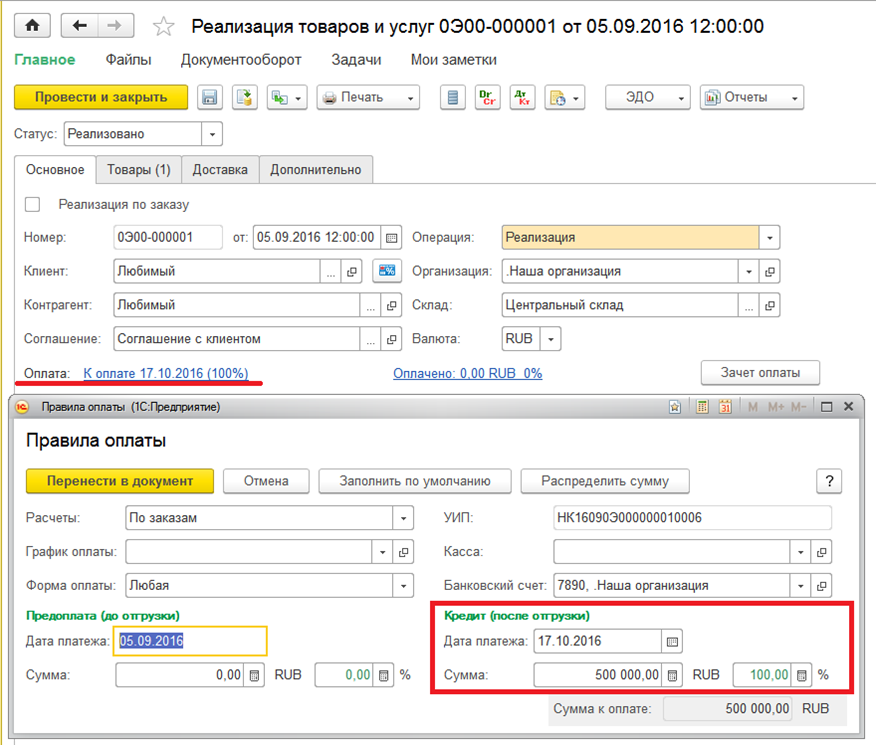

1.Реализация клиенту

05.09 клиенту «Любимый» были оказаны услуги на сумму 500 000 рублей. С данным клиентом наша компания работает на условиях отсрочки платежа, а потом срок платежа по договору – 17.10.

Документ после отражения в регламентированном учете формирует проводки по отражению дебиторской задолженности на 62 счете:

2.Передача дебиторской задолженности факторинговой компании

Наша компания заключила договор с фирмой-фактором, согласно которому мы передаем ей право требования долга с клиента «Любимый» и она перечисляет нам 80% от суммы реализации в течение дня после такой передачи.

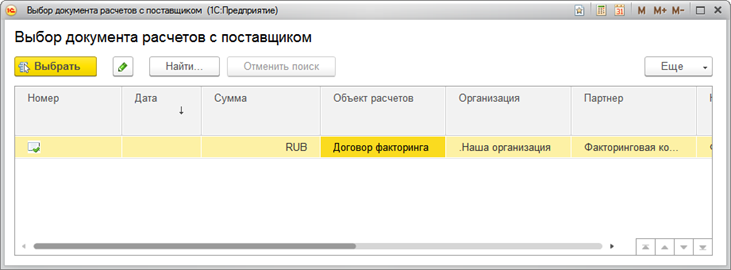

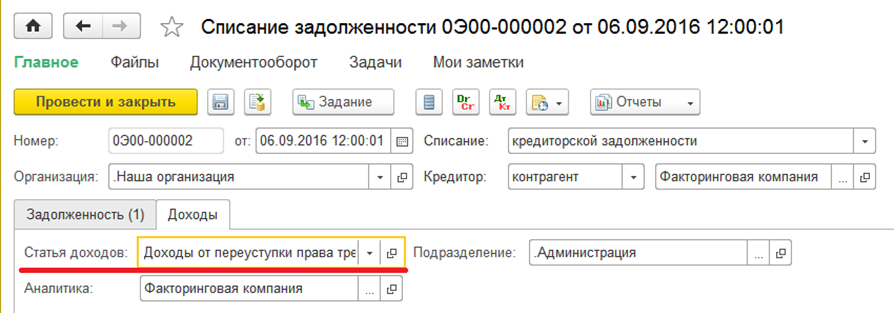

Данная операция отражается в системе документом «Списание задолженности» по виду операции «Списание кредиторской задолженности» и по типу расчетов с контрагентом «Расчеты с поставщиками».

В качестве объекта расчетов выбираем договор с контрагентом, для которого мы настроили взаиморасчеты по факторингу:

На закладке «Доходы» указываем статью доходов от передачи задолженности:

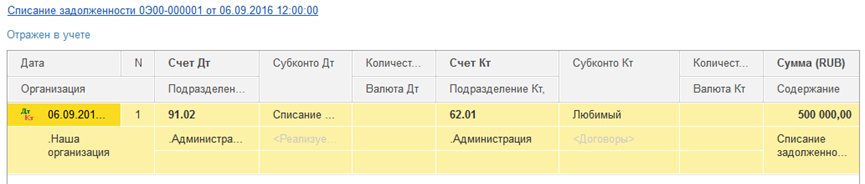

Документ при отражении в регламентированном учете формирует проводки по 76 счету в корреспонденции со счетом 91.01:

3.Списание дебиторской задолженности клиента

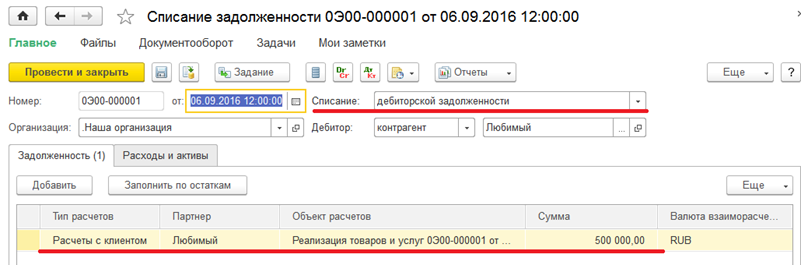

Мы уведомляем клиента о переуступке долга третьей стороне и списываем его задолженность на расходы.

Данная операция отражается в системе документом «Списание задолженности» по виду операции «Списание дебиторской задолженности» и по типу расчетов с контрагентом «Расчеты с клиентами». В качестве объекта расчетов выбираем документ реализации услуг клиенту:

На закладке «Расходы и активы» указываем статью расходов от списания задолженности:

Документ при отражении в регламентированном учете формирует проводки списанию задолженности со счета 62 в дебет счета 91.02:

4.Оплата фактором 80% суммы задолженности

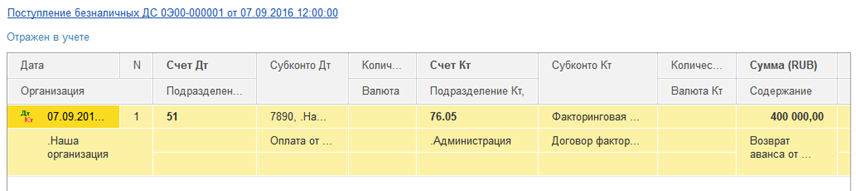

На следующий день после передачи долга фирма-фактор перечисляет денежные средства в размере 80% от суммы долга.

В системе данную операцию можно зарегистрировать документом «Поступление безналичных денежных средств» с видом операции «Возврат от поставщика».

Выбрав данную операцию, на закладке «Расшифровка платежа» в качестве основания платежа мы можем указать договор с фактором:

При отражении в регламентированном учете документ сформирует проводки по взаиморасчетам с фактором по 76 чету:

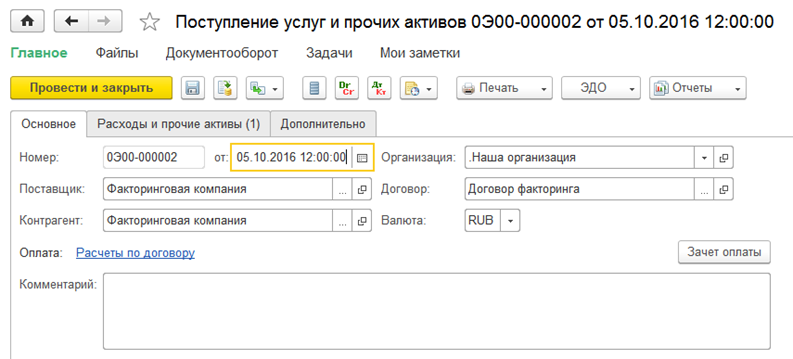

5.Отражение комиссии фактора

05.10 клиент оплатил задолженность по услугам фактору и мы отражаем расходы по комиссии фактора. В системе для этого предназначен документ «Поступление услуг и прочих активов».

На закладке «Расходы и прочие активы» указываем статью расходов по комиссии фактора:

После отражения в регламентированном учете документ сформирует проводки по взаиморасчетам с фактором на 76 счете:

6.Оплата фактором остатка задолженности

В течение трех дней после оплаты задолженности клиентом фактор перечисляет нам остаток суммы за вычетом комиссии.

Отчетность

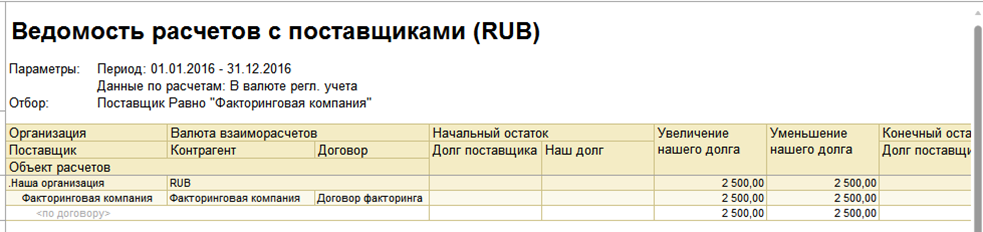

После отражения всех операций в регламентированном учете в оборотно-сальдовой ведомости по бухгалтерскому учету:

В отчете «Ведомость расчетов с поставщиками» можно будет проконтролировать остаток задолженности поставщика:

Резюме

Таким образом, мы отразили в 1С:ERP всю схему операций по факторингу, используя при этом только типовой функционал системы. И если вспомнить табличку с проводками из примера и дополнить ее соответствующими документами 1С:ERP, получим следующее:

|

№ |

Дт |

Кт |

Сумма |

Содержание |

Документ 1С:ERP |

|

1 |

62 |

90 |

500 000 |

Отражена дебиторская задолженность |

Реализация товаров и услуг |

|

2 |

90 |

68 |

76 271,19 |

Начислен НДС по оказанным услугам |

Реализация товаров и услуг |

|

3 |

76 |

91.1 |

500 000 |

Отражена передача задолженности фактору |

Списание задолженности |

|

4 |

91.2 |

62 |

500 000 |

Списана задолженность, переданная фактору |

Списание задолженности |

|

5 |

51 |

76 |

400 000 |

Фактор перечислил 80% суммы по договору |

Поступление безналичных денежных средств |

|

6 |

91.2 |

76 |

2 118,64 |

Отражена комиссия фактора |

Поступление услуг и прочих активов |

|

7 |

19 |

76 |

381,36 |

Отражен НДС с суммы комиссии |

Поступление услуг и прочих активов |

|

8 |

51 |

76 |

97 500 |

Фактор перечислил остаток суммы по договору |

Поступление безналичных денежных средств |

Конечно, данная схема имеет и недостатки, связанные с тем, что достаточно большое количество документов необходимо вводить вручную, нет процедур автоматического заполнения. Кроме того, затруднительно проводить анализ – по каким документам покупателей взаиморасчеты с фактором закрыты, а по каким еще нет. Для этого придется для каждого документа покупателя создавать отдельный договор с фактором, что также увеличит ручной труд пользователей.

Поэтому организациям, где расчеты через факторинговые компании применяются часто, рекомендуется разработать механизмы по автоматическому формированию всей цепочки документов с возможностью проанализировать данные в отчетах с необходимой детализацией.

Описана ситуация с безрегрессным факторингом, которого в настоящее время практически нет, ну или встречается очень-очень редко. В случае с регрессным факторингом, ситуация намного сложнее, и Вашей схемой ее не отразить, т.к.:

Фактически переуступки права требования не происходит, отношения между клиентом и фактором урегулированы иначе — деньги, по сути, переданы фактором клиенту в долг. Если долг возвращен своевременно и надлежащим образом, фактор возвращает денежное требование клиента к третьему лицу данному клиенту, на этом отношения прекращаются. Если клиент не вернул долг фактору, фактор имеет право потребовать исполнения требования клиента к третьему лицу. Зачастую в договорах указана солидарная ответственность. а т.к. банку проще вернуть деньги переданные в долг с клиента, чем судится с дебитором, то как правило клиент и возвращает ранее полученное финансирование.

Как быть в этой ситуации. ведь ни одна из указанных Вами операций не отражает всей сути с регрессным факторингом. А отражение операций (в нашем случае по переуступке требования) которые по факту не происходили запрещено на законодательном уровне.

Так как наша компания настраивает управленческий учёт на стороне фактора в 1С и мы работаем с множеством факторов, то можем заявить, что безрегрессный факторинг тоже достаточно распространён. Переуступка денежного требования происходит, как в регрессном факторинге, так и в безрегрессном. Разница лишь в том с кого будет требоваться долг. С клиента или дебитора. Зачастую дебитор намного платёжеспособнее, чем клиент (например в случае работы с сетями). Если не происходит переуступки денежного требования, то это можно отнести уже к предпоставочному факторингу, закрытому факторингу или к обычному кредиту.

Приведённый пример учёта факторинговых операций будет полезен большинству пользователей

(1) На самом деле, я не нашла в законодательстве прямого запрета на отражение операций по переуступке требования. В законодательстве в принципе нет установленного стандарта для отражения факторинговых операций, поэтому нужно руководствоваться в первую очередь условиями соглашения с фактором, условиями ГК РФ в части уступки права требования и общими рекомендациями к бухучету операций по уступке права требования.

И в зависимости от условий соглашения с фактором — подразумевает оно наличие уступки права требования или нет, при отражении в учете и в системе может быть два варианта:

1) Встречаются ситуации факторинга с регрессом, когда уступка права требования все же происходит. В этом случае все операции, описанные в статье, выполняются. Если же возникает ситуация, когда покупатель не вернул задолженность фактору и фактор обращается к нам — то вместо пунктов 5. и 6. Необходимо оформить операции:

— Возврат денежных средств фактору — Списание безналичных ДС (Дт 76.Фактор — Кт 51) ;

— Выставление претензии к клиенту — Взаимозачет задолженности (Дт 76.Клиент — Кт 76.Фактор);

2) Ситуации с регрессным факторингом, когда переуступки права требования НЕ возникает — и они на самом деле встречаются чаще. В этом случае рекомендуется с точки зрения учета понимать такой договор как краткосрочный кредит — таково мнение практически всех аудиторов, с которыми я общалась по данному вопросу. И, соответственно, в системе это можно отражать с помощью договора кредита по 66 счету. Единственное дополнение — рекомендуется отражать на забалансовом 009 счете сумму дебиторской задолженности, которую финансирует фактор. И списывать ее по мере уплаты задолженности клиентом.

(2)

Дальше можно не читать. В управленческом учете я, как собственник могу навертеть все что хочу, это учет чисто для меня и построен он так как именно я его понимаю. А вот в бух учете у меня нет свободы действий.

(3)

Ссылку на мои слова где я писал о запрете отражения переуступки права требования фактически имеющее место можно?

На счете 009 «Обеспечения обязательств и платежей выданные» отражается информация о гарантиях нашим контрагентам, выданных за нас третьими лицами, и то имущество, которое организация выдала в виде залога. Вопрос, что именно наша организация выдала в залог? Если дебиторку покупателя, то получается, что при неисполнения договорных обязательств покупателем фактор должен «забрать» у меня залог. Очень похоже на ситуацию, а продаю товар и передаю его в залог покупателю, в качестве гарантии что товар качественный и исправен. Если обнаружен изъян у товара, то покупатель забирает себе товар, который и так у него… Если честно не догоняю…

Такая система учета гарантированно искажает данные о дебиторской и кредиторской задолженности. Поясню:

1. Вы не знаете какую именно сумму Вам профинансировал банк фактор.

2. Не в состоянии оценить рисков возникновения претензий от фактора, т.к. не знаете фактическую задолженность покупателя.

3. На определенную дату 76 счете у Вас висит мифическая сумма, например по дебету в 100 тыс. руб. Но что именно обозначает эта сумма? Долг фактора по финансированию на эту дату — нет, а может долг дебитора фактору тоже нет, а может это остаток финансирования, который фактор погасит после получения оплаты от дебитора, тоже нет. А можно составить акт сверки взаиморасчетов по этим данным с фактором, — нет, а с дебитором, тоже нет. А если я как собственник захочу еще контролировать исполнение договорных обязательств по срокам как факторам, так и дебитором, то где мне взять данные?

Лично мне как собственнику и пользователю отчетности эти мифические 100 тыс. руб. не говорят вообще ни о чем. Для чего мне такая организация учета, которая не может мне дать точного ответа на мои вопросы.

(3)

Не совсем достоверная информация у Вас, стандарт есть, но только для кредитных организаций. Странно, но кредитная организация «видит» по данным своего бухучета и сколько мне досрочно профинансировали, и сколько ей должен дебитор и сколько комиссии начислено по каждой сделке, и сколько, и когда удержано с меня, как с клиента, и т.д. и т.п.

Только странно, данные бухучета фактора (банка) вообще не соответствуют данным факторингового отдела и всевозможным их Ёкселевским табличкам. Причина, факторинговый отдел успользует данные управленческого учета, и построен он таким образом, как захотелось его специалисту, возможно еще 50 лет назад. Данный факт установлен на личном опыте при попытке сверится с банк-фактором. Данные факторингового отдела даже близко не были похожи на данные моего бухгалтерского учета. У меня возникли сомнения в организации учета у себя. Хватило ума потребовать предоставить не таблички их Ёкселя, а оборотки по определенным бухсчетам у банка. Странно, но циферки нашего бухучета совпадали с точностью до копеечки.

ОЧЕНЬ-ОЧЕНЬ нужная статья, мне помогла узнать, какими документами делать проводки по Д 91.02 К62 и Д 79 К 91.01 (а сначала подумывала бух.операциями)…только 79 — это у меня Договор не с поставщиком ,а «Договор с покупателем»- ставлю «расчеты по счетам» — счет формирую из отгрузки продукции на Факторинг .Такая необходимость — т.к. нужен учет прихода денег от Фактора по каждой отгрузке Покупателя (отгрузка, ежедневно несколько штук — это свой дог. цессии) , еще деньги приходят за минусом услуг факторинга 10%, и так легче при загрузке выписки — автоматом ставится «Приход от покупателя» (Д51 К79).

Очень полезная статья. Спасибо!