Удивительно, но факт, что ввод остатков в бухгалтерии предприятия, для разных режимов налогообложения практически всегда есть тайна за семью печатями. Постоянно сталкиваюсь с тем, что при вводе остатков в начале ведения учёта в БП 3.0 (в БП 2.0 не лучше) некорректен по причине отсутствия информации, о том, как нужно вводить их правильно (ну или я её не видел).

Для правильного ввода остатков нужно понимать, что есть счета БУ, по которым остатки связаны с остатками по другим счетам, балансовым или забалансовым. Хочется поговорить про остатки по счету 62.02 (про валютный учёт отдельная песня, за рамками этого разговора).

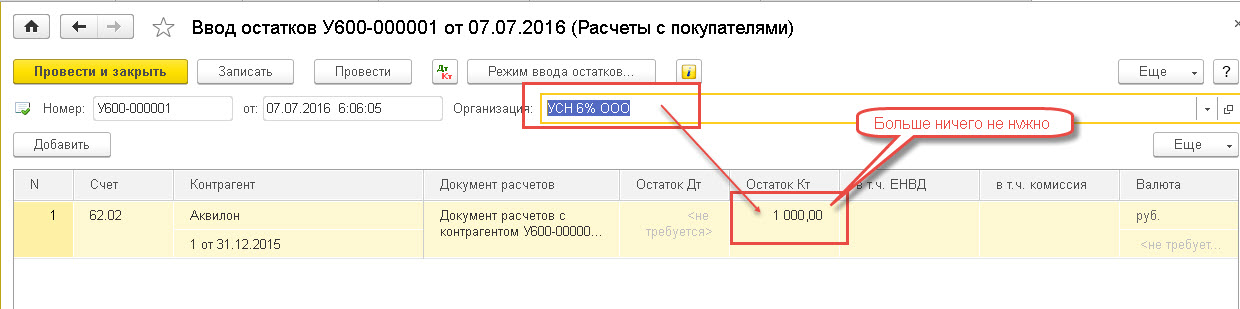

Итак, есть документ Ввод остатков (далее ВНО), с разделом Расчеты с покупателями, в котором выбирается счет62.02, и заносится аналитика Контрагент, Договор и документ расчетов с контрагентом, и суммы задолженности, в колонке Остаток Кт. Есть ещё две колонки документа в т.ч. ЕНВД и в.ч. Комиссия, на которые зачастую не обращают внимания (в БП 2.0 не было, и зачастую не заполняются), что неправильно, потому как аукнется это потом, когда начнётся ведение учёта, и возникнет извечное – программа не работает… Непонятно почему в демострашке нет примера ввод остатков по счету 62.02, в чём причина знает только разработчик, наверное, но для пользователя нужно понимать, как они вводятся, дабы потом жить долго и счастливо!

Есть разные системы налогообложения и их комбинации (ОСНО, ОСНО + ЕНВД, УСН6, УСН6 + ЕНВД и т.д.), в зависимости от которых ввод остатков по счету 62.02 имеет свои особенности. Попробуем разобраться:

1. УСН доходы – особенностей нет, в документ ВНО вводится сумма кредиторской задолженности (полученный аванс), и больше ничего не нужно:

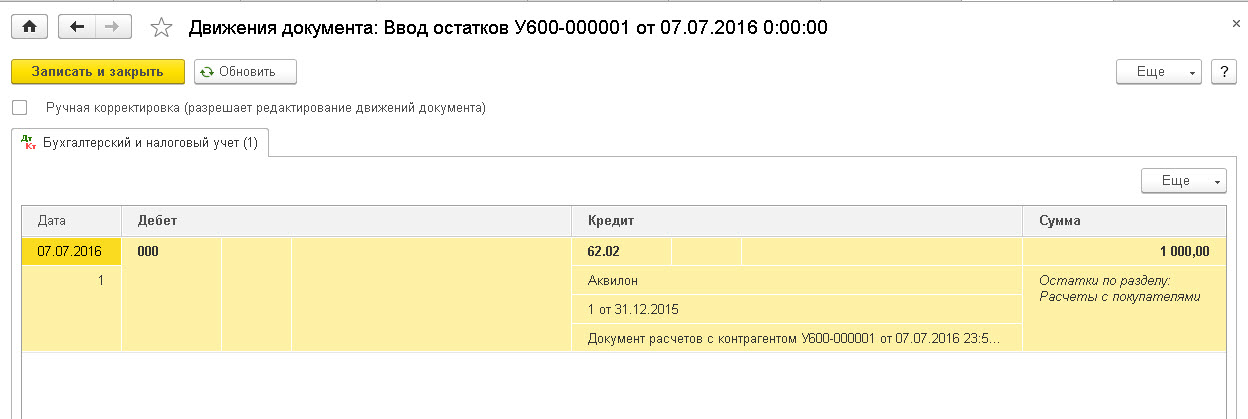

В движениях документа ничего интересного (остаток по счету 62.02):

Это единственная система налогообложения, где по счету 62.02 больше в остатках ничего делать не нужно J

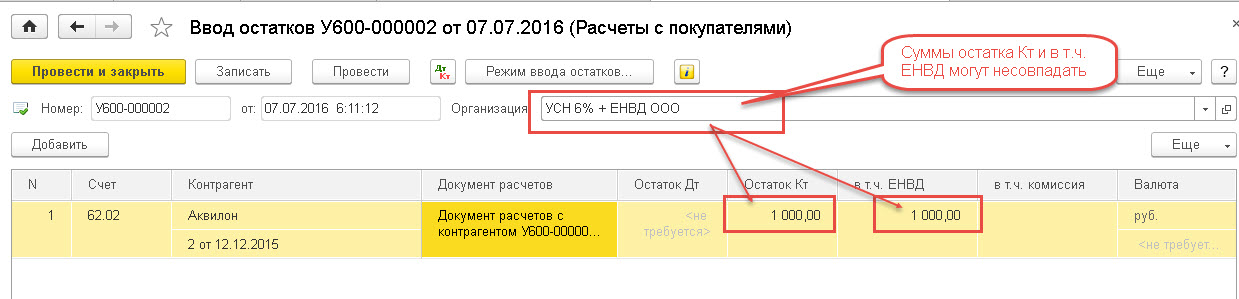

2. УСН доходы + ЕНВД – Здесь уже нужно указать сумму в колонке в т.ч. ЕНВД (не обязательно совпадающую с колонкой Остаток Кт, т.к. аванс может быть не только по ЕНВД):

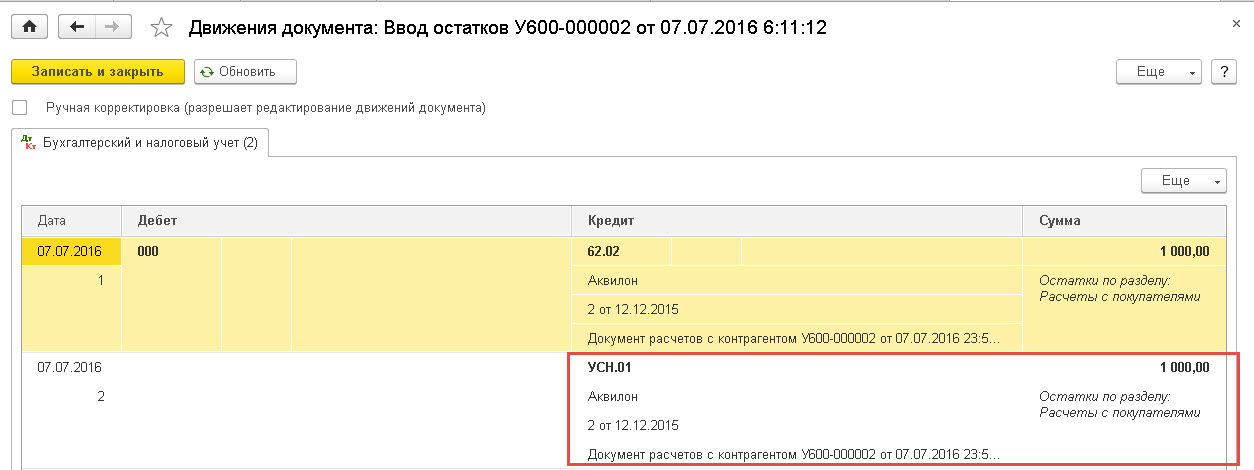

В движениях документа ВНО появляется забалансовый счет УСН.01:

Эта проводка нужна программе для определения, что аванс получен именно по деятельности, облагаемой ЕНВД, и не являлась в предыдущих периодах доходом УСН.

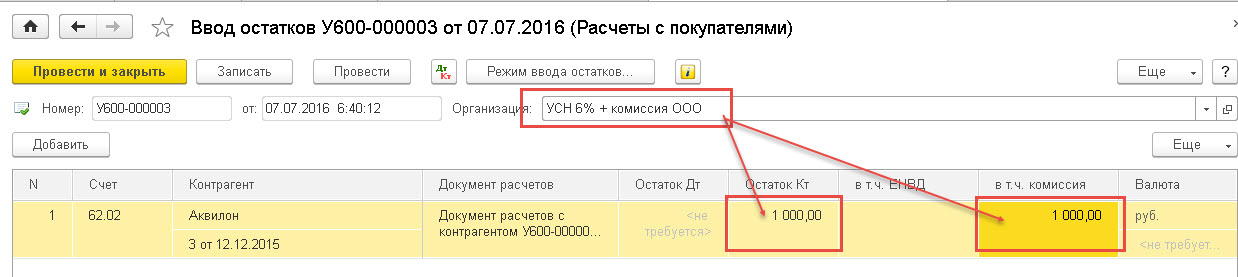

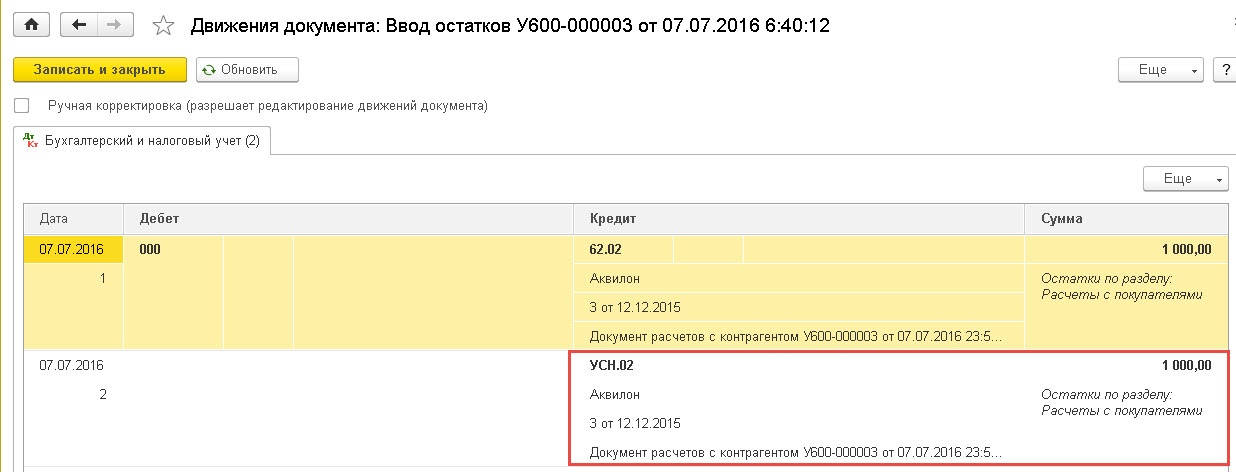

3. УСН доходы + комиссия (агентский договор) – нужно заполнить колонку в.ч. Комиссия (опять же не обязательно совпадающую с колонкой Остаток Кт, т.к. аванс может быть не только по комиссии или агентскому договору):

В движениях документа ВНО появляется забалансовый счет УСН.02, что нужно программе для определения аванса не как дохода УСН, а как аванса комитенту (принципалу), в учёте которых тоже есть интересные моменты, но выходящие за тему этого разговора.

4. УСН доходы + ЕНВД + комиссия (агентский договор) – это пп 1. и 2. В «одном флаконе» — заполняются все три колонки документа ВНО (только без экстрима, в смысле сумма в колонках в т.ч. ЕНВД + в.ч. Комиссия не может быть больше суммы в колонке Остаток Кт), и в движениях будет соответственно проводи по счетам УСН.01 и УСН.02.

5. УСН доходы минус расходы, аналогично пп 1. – заполняется только Остаток Кт и в движениях только остаток по счету 62.02.

6. УСН доходы минус расходы + ЕНВД – аналогично пп 2.

7. УСН доходы минус расходы + комиссия – аналогично пп 3.

8. УСН доходы минус расходы +ЕНВД + комиссия – аналогично пп 4.

9 ОСНО – вот тут уже интересно, забаланса не будет, НО – остатки по 62.02 должны «плясать» вместе с 76.АВ, о чём частенько забывают (или не в курсе?) пользователи. Результат – при зачёте аванса полученного в учёте, не зачитывается НДС с аванса по счёту 76.АВ (если его вообще ввели в остатках). Таким образом в документах ВНО должно быть ДВА документа, один по счёту 62.02, с аналитикой Контрагенты, Договоры, Документы расчетов с контрагентами. И ВНО в разделе НДС по авансам по счету 76.АВ, причём счет-фактурой должен быть тот же документ расчетов с контрагентами, что и по остаткам счета 62.02!

Проводка как в пп.1. Но НЕОБХОДИМО ввести остатков по счету 76.АВ, а это уже другой документ ВНО, в котором так же есть особенности:

В движениях документа ВНО по 76.АВ уже есть не только проводки, но и регистры:

сведений — Журнал учета счетов-фактур и оборотов НДС продажи. Эти данные потом используются в формировании декларации по НДС.

10. ОСНО + ЕНВД – по счету 62.02 опять таки всё просто – есть остаток как в пп. 1 . Вот по НДС с авансов вопрос – тут или аванс получен по ЕНВД (что сомнительно, но возможно), тогда НДС с аванса не будет, или, если аванс был по ОСНО, тогда как пп.9.

11. ОСНО + комиссия – опять ситуация как с совмещением с ЕНВД – НДС с авансов вводится только тогда, когда полученный аванс был по ОСНО (опять не забываем, что счет-фактура должен быть тот же, что и в остатках по 62.02).

По итогам — ввести остатки по счету 62.02, это ещё не значит, что все связаные с ними остатки введены правильно 🙂