- Понятие плана счетов.

В Российском бухгалтерском учете присутствуют такие понятия, как план счетов и двойная запись, в Российском налоговом законодательстве таких понятий, разумеется, нет. Но для расчета налога на прибыль есть необходимость учитывать доходы и расходы компании, это можно делать параллельно с ведением бухгалтерского учета или раз в месяц/квартал перед заполнением бухгалтерской отчетности, в которой отражаются временные и постоянные разницы согласно ПБУ 18 и декларации по налогу на прибыль. Для удобства работы пользователя компанией 1С предложен вариант ведения параллельного учета доходов/расходов компании, а также временных и постоянных разниц, возникающих в учете доходов/расходов на плане счетов бухгалтерского учета.

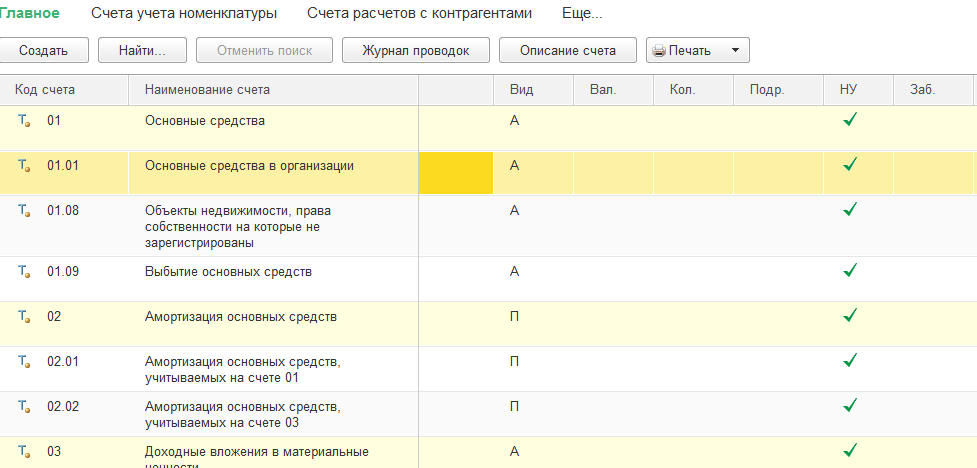

Итак, на Рис 1 видно, что у счетов БУ(бухгалтерского учета) стоит галочка НУ(налоговый учет). Если просмотреть весь план счетов, то пользователь увидит, что не у всех счетов установлена данная галочка. Она ставится только если по счету ведется налоговый учет, соответственно и считаются постоянные и временные разницы.

- БУ=НУ+ВР+ПР

Где БУ – бухгалтерский учет, НУ – налоговый учет, ВР – временные разницы, ПР – постоянные разницы. Если на счете предусмотрено ведение налогового учета данное равенство обязательно должно выполняться. То есть если сумма БУ в проводке 100, а сумма НУ должна быть 50, обязательно возникнет положительная постоянная или временная разница на 50. И если сумма БУ 100, а сумма НУ 150, возникнет отрицательная временная или постоянная разница.

Временная разница – Это разница, которая рано или поздно закроется и БУ будет равен НУ.

Постоянная разница в учете – это разница условно постоянна и никогда не закроется, то есть по данной операции БУ никогда не будет равен НУ. Что с ними происходит при закрытии периода расскажу немного позднее.

Всегда необходимо помнить, что на счетах по которым ведется налоговый учет должно выполняться равенство БУ=НУ+ВР+ПР.

- Определение финансовых результатов.

В НУ(для налога на прибыль) нет понятия НДС соответственно на счете 90 учет будет вестись следующим образом:

¢ Бухгалтерский учет

Кт 90.01.1 59 000 руб. Выручка отражается, включая НДС

Минус Дт 90.03 9 000 руб. НДС

Итого Кт 90.09 50 000 руб.

¢ Налоговый учет

Кт 90.01.1 50 000 руб. Выручка отражается без НДС

Минус Дт 90.03

Итого Кт 90.09 50 000 руб.

Также по-разному будут отражаться и показатель себестоимости на счете 90.02, а так же на счетах 90.07,90.08. Ввиду того, что в Бухгалтерском учете:

|

90.02 |

Себестоимость продаж |

|

|

90.07 |

Расходы на продажу |

|

|

90.08 |

Управленческие расходы |

А в налоговом Прямые и косвенные расходы, то есть при определении финансовых результатов программа автоматически закроет БУ по одной методологии, а НУ по другой и уровняет БУ=НУ +ВР+ПР временными разницами, так как на данных счетах установлен флаг НУ.

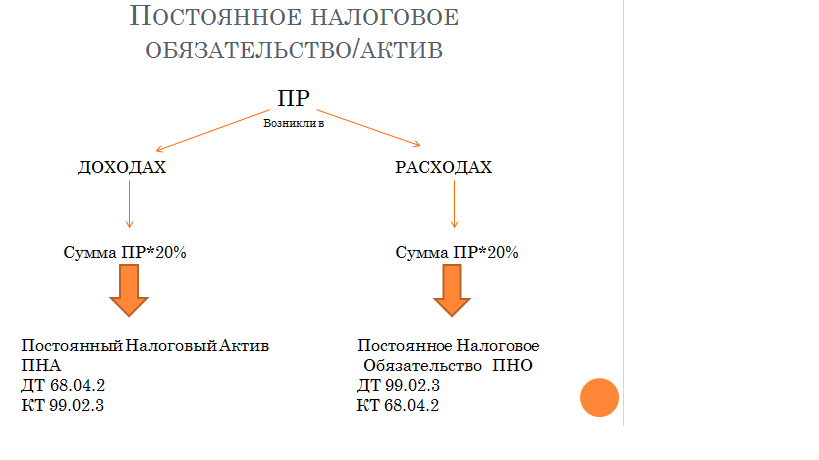

- Учет постоянных разниц.

Теорию почитать можно тут: http://www.audit-it.ru/articles/account/tax/a36/43416.html

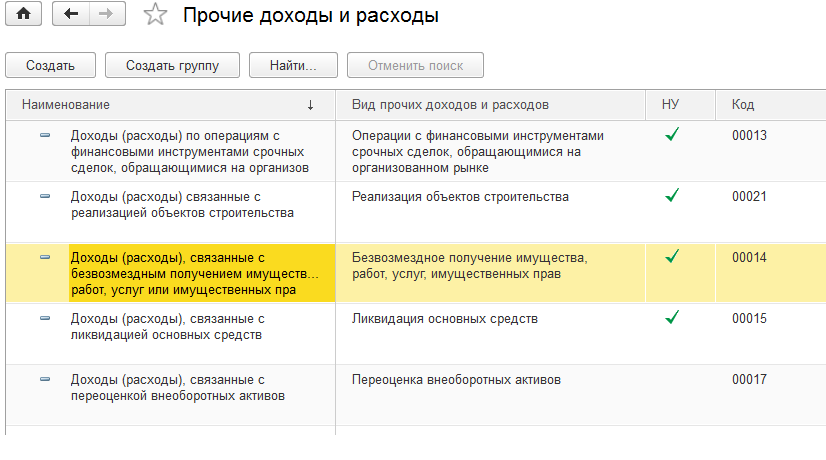

- Настройка Статей прочих доходов и расходов.

Тут все просто! Галочка НУ ставится, если доходы/расходы отраженные бухгалтером по данной статье учитываются в налоговом учете. У таких статей как например: материальная помощь в связи со смертью, переоценка внеоборотных активов, проценты за пользование кредитом сверх норм и т.п. галочку НУ ставить не стоит, тогда программа, при выборе данной статьи автоматически сделает следующие записи в учете. Напирмер:

БУ – 100

ПР – 100 соответственно и равенство выполняется и при расчете финансово результата автоматически программа произведет расчет ПНО(постоянного налогового обязательства).

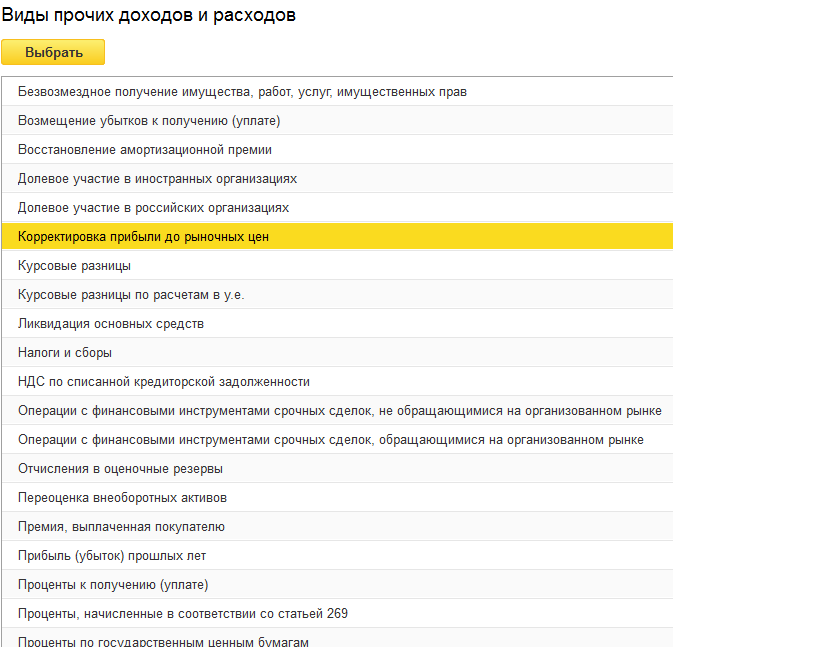

С видом прочих доходов и расходов немного сложнее:

Пользователю, при вводе новой статьи прочих доходов и расходов, необходимо максимально корректно определить вид прочих доходов и расходов. Например:

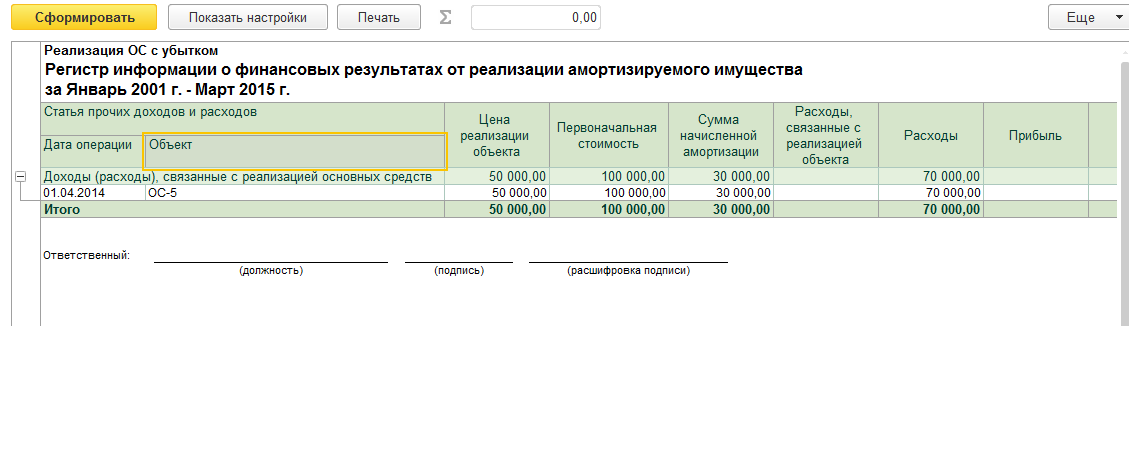

При реализации основных средств, если вид выбран «Реализация основных средств», то регистр налогового учета

Сформируется автоматически, если у соответствующей статьи прочих доходов и расходов поставить другой вид для НУ, то регистр сформируется пустым.

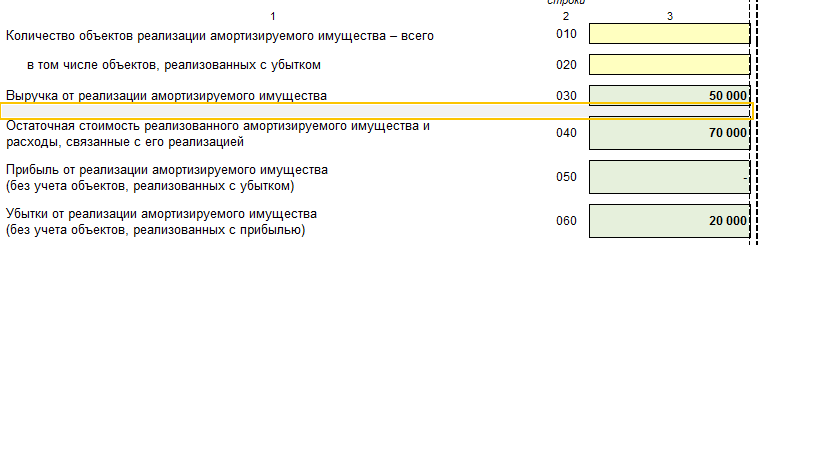

Так же при правильном выборе вида прочих доходов и расходов автоматически программа заполнит соответствующие разделы декларации по налогу на прибыль. В данном случае, это Приложение 3 к листу 2

Немного off-topic. Касаемо последнего примера по реализации амрт. имщства . Цифра в Стр.040 прил.3 попадает в стр.080 прил.2. Т.к. полученный убыток включается в состав пр. расходов равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и факт. сроком его эксплуатации до момента его реализации, то в прил.2 в стр.100 появляется цифра, равная сумме убытка от реализации этого имущества, относящаяся к расходам текущего периода. Пусть будет: 20 000 (См. Последнюю картинку в статье) / 2 квартала (6 мес. недоамортизации) = 10 000. Далее 1С мужественно суммирует в прил.2 стр. 100 (10 000) и стр.080 (70 000) и включает эту сумму (80 000) в стр. 130 (итоговые расходы), тем самым необоснованно увеличивая налоговые расходы! «Раж» чиновников, разработавших форму декларации, помноженная на глюкавость 1С приводит к плачевным результатам.

Цитата от Козьмы Пруткова: «Надеюсь, что через пять лет бухгалтеры будут вспоминать свою работу в 1С как кошмарный сон!»

(1) MixaP, в следующей часть рассмотрю подробно реализацию ОС с убытком, правильное заполнение субконто и авто заполнение декларации. Я не видела глюков в декларации при правильном отражении данных в системе.

Скажите пожалуйста, если Сумма в НУ и БУ одинаковая, но всё равно есть ВР и ПР, что не так и как поправить. Месяц не закрывается, говорит не соблюдено правило БУ = НУ + ВР + ПР. Бухгалтерия 3.0

Здравствуйте! Какие счета? Какие документы — регистраторы? Может это ручные операции?

(4)возврат товара поставщику, ДТ76.02 (либо 60.01) — КТ91.01

(5)

В статье прочих доходов и расходов установите нужные значения и все хорошо будет, Необходимо правильно указать вид статьи и использование по умолчанию.