Надеюсь эта инструкция может быть полезна и другим бухгалтерам.

В базе предварительно введена отдельная настройка закрытия месяца «Формирование только НДС», в которой как понятно из названия убрано все что не касается ветки НДС.

Обращаю ваше внимание!!! что инструкция предполагает наличие экспорта (в том числе произведенной продукции и покупной тары) и отсутствие строительно-монтажных работ и сделок в валюте, отличной от российского рубля. Схема закрытия месяца (в части НДС) приведена в приложенных картинках. Ваша схема может немного отличаться и инструкцию в таком случае придется дорабатывать.

Инструкция актуальна как для программы 1С Управление производственным процессом, так и для 1С комплексная автоматизация.

Как правильно заметил пользователь vvr908 в комментариях. Схема пригодна только при использовании РАУЗ, потому как при партионном учете необходима дополнительная настройка номенклатуры….

Инструкция. Расчет НДС за квартал (УПП 1.3, КА)

(версия 1.8и)

0. Предварительно перед выполнением расчета НДС выполнить проверку отчетами:

Проверка УПП №1. Совпадение проводок 60, 62, 76.05, 66.03 с регистром накопления Взаиморасчеты

Это необходимо для корретной выписки счетов фактур на аванс. А также предотвращения других нестыковок, из-за того что покупка или продажа были введены неверно (например только проводками, а не документами).

1. Найти или создать подходящую процедуру закрытия месяца (Дата — конец квартала, настройка закрытия “Формирование только НДС”).

Для этого переключить интерфейс в режим “Заведующий учетом”. В меню (панель) “регламентные операции” найти “Процедура закрытия месяца”. Найти (или создать если надо) процедуру с датой конца квартала и настройкой “Формирование только НДС”. На вопрос “Заполнить процедуру автоматически” — всегда отвечать “Да”

1.1 Если процедура уже запущена — отменить ее запуск и запустить процедуру заново.

Открыв процедуру, нажать кнопку “Действия” (верхний левый угол) и выбрать “Отменить запуск процедуры” (“Подтвердить “Да”). Нажать кнопку “ЗАГРУЗИТЬ НАСТРОЙКИ” (подтвердить “Да”) , затем кнопку “Запустить процедуру” (Подтвердить “Запуск”).

1.2 Если процедура не запущена — запустить процедуру

Нажать кнопку “ЗАГРУЗИТЬ НАСТРОЙКИ” (подтвердить “Да”) , затем кнопку “Запустить процедуру” (Подтвердить “Запуск”).

2. Перейти к дереву “Схема” и зайти в блок “Схема расчета НДС”.

3. Выполнить первый блок “Проведение документов по регистрам НДС” (время примерно 1,5 часа).

Можно не заходить в сам блок “Проведение документов по регистрам” а сразу искать необходимую обработку в меню “Регламентные операции”-”Проведение документов по регистрам НДС”. В открытом окне установить флаг “Проводить документы только выбранного периода”, Указать период с начала текущего ГОДА!!! по конец текущего кваратала. Убедиться что включены крыжики (V)“Проводить документы по оперативным регистрам” и (V)”Проводить документы по регистрам партий”. Третий крыжик отключен. Напротив названия нашей организации (V)“Светозар” также включен. Нажать “Выполнить” и идти гулять на 1.5 часа.

Примечание: в процессе проведения программа будет показывать ошибки “Для целей учета НДС не списано …. товара” — договорились игнорировать сообщение (Программист считает последствия этой ошибки ничтожными, по сравнению с затратами на поиск несписанных партий)

Примечание. Если кто-то работает одновременно с нашей обработкой, то возможно либо у него проблемы с проведением документов, либо у нас — с проведением. И обработка может остановиться до того как будет полностью выполнена. Потому важно следить что бы никто не мешал этой процедуре, и если она остановилась и сказала что возникла “…ошибка транзакции…” надо будет повторно запускать обработку (кнопкой “Выполнить”).

Примечание. Процесс перепроведения можно прервать нажав кнопки “Ctrl “+ “Pause Break”

По окончании обработки — закрыть ее. Найти снова блок “Проведение документов по регистрам НДС” в блок схеме и, зайдя в этот блок, “Отметить как выполненную”

4.Выполнить блок “Регистрация счетов фактур на аванс”.

4.1. Первоначально “восстановить последовательность расчетов” (20 минут)

В Меню “регламентные операции” найти “Восстановление последовательности расчетов”. Установить дату: сегодняшний день. Поставить первые два крыжика (V) “Восстановление последовательности расчетов по приобретению” и (V) ”Восстановление последовательности расчетов по реализации”. Установить крыжик напротив названия нашей фирмы (V) “Светозар”. Нажать кнопку “Выполнить”. При успешном выполнении восстановления в строке с организацией в колонках “Граница по приобретению” и “Граница по реализации” будет стоять сегодняшняя дата (или очень близкая к сегодня дата).

4.2. Запустить обработку “Регистрация счетов фактур на аванс”. Внимательно проверить список предлагаемых счетов фактур и убрать лишние. Затем выполнить. Договорились выписывать счета фактуры на аванс ежеквартально

Для этого переключить интерфейс в режим “Полный”. Меню «Документы» — «Ведение книги продаж» — «Регистрация счетов фактур на аванс»

Указать период — текущий квартал, выбрать организацию и нажать “Заполнить”.

Внимательно просмотреть список и убрать лишние строки, в том числе:

-

Убрать авансы, на возвраты товаров (и прочие “неденежные авансы”)

-

Убрать авансы от экспортных контрагентов (как правило такие контрагенты выделены красным цветом)

-

убедиться что во всех строках указана ставка НДС

Утвердив список — нажать “Выполнить” (Если спросит подтверждение — “Да”).

Важно!. Нужно сразу открыть журнал счетов фактур и проверить :

-

корректность номеров счетов фактур

-

Проверить что в журнале выписаны только те счета-фактуры, которые мы чуть ранее видели в обработке! Лишние счета фактуры удалить!!!.

Закрыть обработку. Счета фактуры выписаны!!! Значит пора вернуться в блок “Регистрация счетов фактур на аванс” блок-схемы закрытия и “отметить операцию как выполненную”.

5. Выполнить “Распределение НДС с косвенных расходов”.

Зайти в блок “Распределение НДС с косвенных расходов”. Если внутри нет документа — создать кнопкой “Создать документы”.

Если документ есть — зайти в него

|

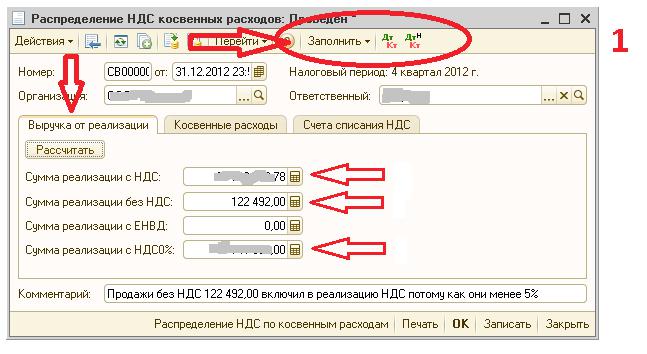

Нажать “Заполнить” кнопкой в верху документа (рядом с кнопками ДтКт) На вкладке “Выручка от реализации” рекомендую убрать “сумму реализации без НДС”, включив точно такую-же в “сумму реализации с НДС”. В комментарии написать что сумма ххх ххх.хх была убрана из реализации “Без НДС” и добавлена в реализацию “С НДС” потому как она ничтожна (Согласно НК РФ ничтожной признаем сумму реализации «Без НДС», если та не превышает 5% от общей реализации). |

|

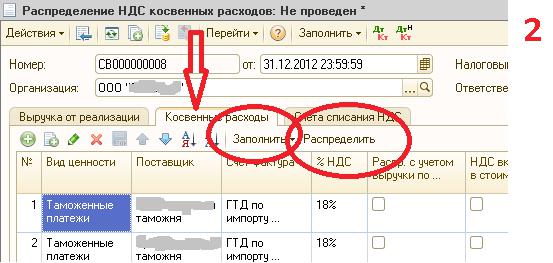

На вкладке “Косвенные расходы” нажать кнопку “Заполнить” — «Заполнить», затем кнопку «Распределить» |

|

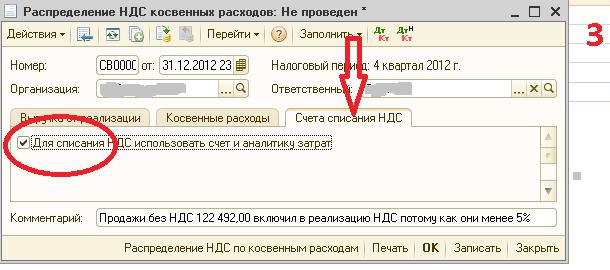

На вкладке “Счета списания НДС” — поставить крыжик “Для списания НДС использовать счет и аналитику затрат”. ”. |

Провести документ. При проведении документ отчаянно начнет докладывать что мы не распределили кучу косвенных расходов — прошу считать это нормальным и не придавать значение!!!!

Вернуться в блок “Распределение НДС с косвенных расходов”. Убедиться что документ “Распределение…” проведен нажав кнопку “Обновить” (зеленые стрелочки) и увидев синий крыжик в иконке документа. “Отметить операцию как выполненную”..

Примечание. Документ делает проводку Дт 19.07 Кт 19.{01/02/03/04} тем самым откладывая часть входного НДС до момента получения подтверждения нулевой ставки по реализации этого квартала.

6. Выполнить “Подтверждение нулевой ставки НДС”.

Зайти в блок “Подтверждение нулевой ставки”. Если документов в теле процедуры нет, то создать документ кнопкой “Создать документы”. Зайти в имеющийся документ и “Заполнить”. Удалить из списка документы, по которым подтверждения пока еще нет. Провести документ. Вернуться в блок “Подтверждение нулевой ставки” и “Отметить операцию как выполненую”

7. Выполнить “Восстановление НДС”

Зайти в блок “Восстановление НДС”, Если документов еще не создано — “Создать документы”. Открыть существующий документ и нажать “Заполнить”-”Заполнить суммы к восстановлению”. Реквизит “Отразить восстановление” установить равным “В книге продаж”.. Провести документ и закрыть его. Вернуться в блок “Восстановление НДС” и “Отметить операцию как выполненную”.

Примечание. Документ “Восстановление НДС” делает проводку Дт19.{01/02/03} Кт 68.02. Сумма проводки вытекает из документа “Распределение НДС косвенных затрат” таким образом что бы исключить отрицательный остаток на 19.{01/02/03} счетах.

8. Сформировать (по очереди) все 4 Книги продаж и покупок

По очередно, зайти в каждый блок.

Создать (если еще нет) документ “Формирование книги”. Открыть документ и перезаполнить его верхней кнопкой заполнить рядом с ДтКт..

ОБРАЩАЮ ВНИМАНИЕ!!! в документах есть общая кнопка “Заполнить” и такая же на каждой вкладке. Рекомендую пользоваться общей кнопкой “Заполнить”

В Книге покупок по 0 ставке не забыть поставить крыжик (V) “Имеется решение о возмещении НДС”

Провести документы и “отметить каждую операцию как выполненную”.

Примечание. Если в текущем квартале не было покупок/продаж по ставке 0% то в соответствующих блоках не удастся создать документ “Формирование записей” Программа скажет что она не видит смысла заполнять документ и спорить с этим не следует.

9. Выполнить Экспрес-проверку следующих сведений.

9.1. Проверка УПП №14. Совпадений проводок 19 счета и регистров НДС Предъявленный

9.2. Остатки на 19 счете могут быть только по субсчету 19.1 (если есть ОС, не введнные в эксплуатацию) или счету 19.07 — если есть неподтвержденная экспортная реализация.

9.3. Дебетовый оборот по счету 76.АВ должен соответствовать авансам на счете 62.02. Правило соответствия зависит от того выписываем ли мы Счета-фактуры на все авансы, или только на их незачтенные на конец месяца остаток.

9.4. Дебетовое сальдо на 76.АВ счете должен соответствовать реальным авансам от покупателей на 62.02 счете.

9.5 ОЧЕНЬ ВАЖНО!!! Анализ счета 68.02 следует распечатать и хранить вместе с книгами покупок и продаж и сверить с суммами отчетов покупок и продаж.

Видимо сильно вас бухгалтера достали, подозреваю ). Плюсанул, толково написано

(1) Alex_Japanese_Student, Думаю, причина в том что я очень люблю программировать. А для этого нужно что бы телефон как можно реже звонил.

А можно уточнить сразу, какие еще ограничения есть при применении этой инструкции?

Во-первых, используется РАУЗ или партионный учет? Во-вторых, есть ли производство на экспорт? Есть ли прямые затраты на выпуск продукции, реализуемой на экспорт?

Еще не увидел заполнения номенклатуры для ведения сложного учета НДС. У вас номенклатуру один раз настроили и забыли про нее, что ли? А если новая появится?

Те организации, в которых реализация без НДС существенна, не скажут вам спасибо за идею «убрать “сумму реализации без НДС”, включив точно такую-же в “сумму реализации с НДС”.»

Я лично не против выкладывания подобных инструкций, но желательно все же адаптировать их для более широкого круга пользователей.

(3) vvr908, Попробую ответить по-очереди.

1. Используем РАУЗ. Производство на экспорт есть (указано в первых строках статьи).

2. На вопрос есть ли прямые затраты на выпуск продукции, реализуемой на экспорт? К сожалению вопрос не совсем понятен. Напрашивается очевидный ответ — конечно есть прямые и косвенные затраты. Возможно вам подскажет ответ тот факт что с изготавливаемой продукцией мы продаем также покупные изделия (тара), НДС с которых выделяется автоматически уже в момент продажи.

3. Заполнение номенклатуры. У нас нет номенклатуры, явно реализуемой под 0%. Соответственно и не использовалась настройка этого режима. Все товары могут продаваться любому заказчику, включая экспортных.

4. Ваше замечание про «несущественность» реализации без НДС. Спасибо, что обратили мое внимание. Я добавил в статью дополнение, о том какую выручку можно считать несущественной.

(4) спасибо за ответ, но в статье написано просто про экспорт. Экспорт бывает и без производства.

То, что у вас используется РАУЗ — это критически важная информация, т.к. для РАУЗ и для партионного учета схема сложного учета НДС отличается принципиально. В схеме сложного учета для РАУЗ не рассчитывается НДС прямых затрат — весь входящий НДС считается косвенным. Именно поэтому вы реально можете работать без настройки номенклатуры для НДС и пользоваться только документом «Распределение НДС косвенных расходов».

Ваша инструкция фактически пригодна только для варианта с использованием РАУЗ, и я очень просил бы указать это отдельно в заголовке статьи. Это ни в коем случае не делает вашу статью бесполезной, но сильно ограничивает область ее применения.

(5) vvr908, Спасибо за помощь! Я внес изменение про использование РАУЗ.

На всякий случай сделаю ремарку. При использовании РАУЗ большинство расходов признается косвенными при определении входного НДС. Однако. Если на экспорт идет продажа покупного изделия, то его входной НДС однозначно идентифицируется и 100% выделяется (фактически признается прямым очевидным расходом).

(6) да, согласен.

Прямой НДС по товарам, реализуемым на экспорт, выделяется в любом случае. Главное — не забыть выполнить обработку проведения документов по регистрам НДС, но тут как раз ваша инструкция и поможет.

Я так придирчиво отнесся из-за того, что сложный учет НДС при партионном учете очень сильно отличается от сложного учета на РАУЗ, а инструкция об этом вообще умалчивала.

(7) vvr908, Еще раз спасибо! Ваша придирчивость несомненно помогает сделать продукт лучше!

(6) сложного учета НДС по прямым расходам (сч.20) при РАУЗ не получается, весь НДС считается косвенным. Поэтому для производственных предприятий со значительной долей реализации без НДС или с НДС 0%, где также много прямых расходов, РАУЗ противопоказан (даже если во всем остальном он устраивает).

(8) на здоровье! ))

Сорри, я методист — у меня наболело ))))

(9) vvr908, Я даже и не надеялся что могу вас по подробнее расспросить. Могли бы вы раскрыть идею в чем РАУЗ невыгоден при расчете НДС для предприятий с большой долей экспорта?

РАУЗ не то чтобы «невыгоден», а просто не позволяет реализовать полноценный сложный учет НДС.

Производства с большой долей экспорта часто бывают позаказными, где входной НДС прямых расходов тоже ведется в разрезе заказов. Партионный учет на УПП позволяет это делать, а РАУЗ — нет. Наиболее ярко такие ситуации выражены на материалоемких производствах, где доля прямого НДС значительна.

Распределять в этих ситуациях прямой НДС как косвенный — значит противоречить собственной же учетной политике.

О(12) vvr908, Очень ценные сведения! Подозреваю такое можно узнать только вляпавшись в неблагоприятную ситуацию.

Не(13) лучше узнавать такие вещи заранее, как мы — на этапе моделирования! ))

(14) vvr908, А что вы вкладываете в понятие «Этап моделирования»? (надеюсь я еще на замучил вас вопросами)

(15) пока есть возможность — отвечу.

Моделирование проводится тогда, когда заказчик озвучил некое пожелание, в методике реализации которого мы не уверены. Берется либо копия рабочей базы, либо даже просто демобаза. В ней делаются настройки, наиболее близкие к пожеланиям клиента, а затем мы пытаемся воспроизвести на ней один или несколько бизнес-процессов клиента и проверить результаты.

Вот при подобном моделировании мы и выявили в свое время эту неприятную особенность сложного учета НДС при использовании РАУЗ. Помню, сильно удивились, когда поняли, что УПП нам предлагает прямой НДС считать косвенным.

А почему при «Проведение документов по регистрам НДС» указывать «период с начала текущего ГОДА!!!»?

Проведение формирует проводки, и при проведении у вас может поменяться проводки прошлых кварталов.

(17) elvis1917, Легко вам отвечу.

Во первых изменение проводок невозможно без изменения документов. Если сдвинутся проводки — это значит что пользователи изменили документы и изменение проводок стало неизбежным!!!

Если я ничего не пропустил, то проводки могут измениться только в документе реализация, в котором проданы на экспорт покупные изделия. На нашем заводе — это только тара (остальные продажи — произведенная продукция).

Так что возможный ущерб от «поплывших проводок» принимаю приемлемым и даже необходимым!!!.

А теперь почему все-таки рекомендую перепроводить с начала года.

Дело в том что главный бухгалтер, хоть и закрывает от других редактирование начала года, но сам периодически туда залазит. Иногда что-то изменить (например комментарий в документе), а иногда так просто зайдет в документ и нажмет «ОК», что приводит к проведению. Интерактивное проведение не формирует движений регистра по НДС и фактически удаляет ранее сделанные. Так что когда начнем формировать НДС за очередной (например III квартал) окажется что остатки по регистру учета НДС некорректны из-за выбывших движений в предыдущих кварталах.

На моей практике оказались просто катастрофически неверные входные (на начало текущего квартала) остатки. А бухгалтер будет говорить что всего лишь менял дату документа, да и то потом вернул обратно.

Вот такая ловушка в УПП….

(18) Возможно в данной вашей ситуации это имеет смысл, так как главбух у вас меняет данные закрытого периода по сути.

Проводки могут измениться по разным причинам, 1С поменяло алгоритм расчета, что-то сделали задним числом после первого «Проведения по НДС» и т.п. И потом искать откуда вылезли копейки и почему оборотка не идет с балансом — мало приятного.

Просто в данном случае, если вы выкладываете инструкцию в общий доступ, то логичнее было бы писать то, что подходит для большинства предприятий и что безопасно для целостности учета.

(18) я согласен с тем, что вы наткнулись на важную проблему. Вопрос в том, как именно вы предлагаете ее решать. Молча переформировать движения и проводки по НДС с начала года, действительно, в некоторых случаях приемлемо, но далеко не всегда.

В идеале, наверное, стоило бы обзавестись специальным отчетом, который проверяет корректность проведения документов по регистрам НДС. Или уж хотя бы следить за тем, чтобы на момент проведения документов по регистрам НДС граница последовательности по взаиморасчетам была бы актуальной.

(20) vvr908, Вы правы. Я бы тоже полез бы в конфигурацию, добавил бы последовательность по регистрам НДС. Единственное что сдерживало — стратегическое решение на максимальное сохранение типовой конфигурации для удержания стоимости поддержки в минимальных пределах.

Замеченные пока ошибки УПП при данном процессе. Обработка регистрация СФ на аванс не обрабатывает последнюю дату периода (надо ставить на 1 день больше) по крайней мере для авансов зарегистрированных отчетом комиссионера. Также она некорректно считает ставку 18118% пересчитывая суммирует НДС из отчета с общей суммой из отчета и из нее ндс считает (в отчете комиссионера при этом все корректно). Либо переписываете сумму руками, либо переписываете обработку.

Сам отчет комиссионера при заполнении закладки денежные средства некорректно обрабатывает ситуацию когда аванс и зачет аванса вводятся одним документом. Он не обнаруживает при проведении остатков по авансам на комиссии в регистре и соответственно их не зачитывает. Решение переписывать обработку проведения, либо вводить аванс и зачет аванса разными документами.

огромный плюс! Как бух говорю! По этой инструкции можно собачку научить танцевать! (образно конечно)

(23) tadem, Спасибо за теплый отзыв!

Спасибо автору, нам инструкции очень пригодились

Все проблемы начинаются с пункта

0 — неверной системы организации зачета авансов в типовых решениях от 1с

(зазнайкам из фирмы 1с нее мешало бы посмотреть как это сделано например в MSAxapta)

1 — в существующей системе 1 с давно могла (ОБЯЗАНА БЫЛА СДЕЛАТЬ) жестко запретить (можно это сделать и самим) отражение ручными проводками реализации

Хорошая инструкция, СПС

Спасибо за инструкцию, а как можно запустить несколько процедур закрытия месяца одновременно? У меня программа выдает

Запрещено запускать новую процедуру закрытия месяца с такими же настройками

(28) SergeyMordvin, Уверен что одновременно запускать такие процедуры невозможно. Причины вижу такие:

а) В связи с блокировкой данных на время проведения документов — любая запись в базу невозможна.

б) В моей обработке часто применяется метод «транзакция», что существенно ускоряет ее работу, но делает невозможным любые параллельные действия.

г) Расчет себестоимости в любом месяце, одновременно с любым предыдущим явно бессмыслица. Пока нет окончательных «твердых» остатков на начало текущего месяца — закрывать его нет смысла. А проведение предыдущих месяцев одновременно с текущим подталкивает к мысли, что через некоторое время входящие остатки будут изменены и закрытие все равно надо будет делать заново….

.

Пара вопросов.

Почему период не меся а квартал рекомендуется?

И в УПП вот не будет проводок по НДС пока не выполнить этот алгоритм?

Замечание:

Для экспортных продаж со ставкой 0% восстановление состояния расчетов нельзя делать после обработки проведения по регистрам НДС.

В документах последней обработкой дебетуется счет 19.07 с 19.03. При повторном проведении документов обработкой Восстановление состояния расчетов проводка Д19.07 исчезнет.

(31) agaliullina, Уточни, пожалуйста, а как эта проводка (Дт 19.07 Кт 19.03) появляется?

Помощь по закрытию вашего НДС. Основные декларации 0.5%, уточнёнки 1%. Много регионов и организаций. Оплата по факту принятия отчётности.

телеграм: helpbuhnds1232017