В данной статье отражен один из вариантов отражения в учете входящего НДС при импорте из Республики Беларусь.

Внимание! В Бухгалтерии 3.0 реализована новая методика!

Ознакомиться с новой методикой

Правовая справка

Налоговая база по НДС определяется на дату принятия на учет у налогоплательщика импортируемых товаров на основе их стоимости. Стоимостью приобретенных товаров является цена сделки, подлежащая уплате поставщику согласно условиям договора (контракта) — п.2 ст.2 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импортетоваров в таможенном союзе от 11.12.2009 (далее Протокол), вступивший в силу с 1 июля 2010 года.

Суммы косвенных налогов исчисляются налогоплательщиком импортером по налоговым ставкам, установленным законодательством государства — импортера —

Косвенные налоги уплачиваются не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров —

Суммы косвенных налогов, уплаченные (зачтенные) по товарам, импортированным на территорию одного государства — члена таможенного союза с территории другого государства — члена таможенного союза, подлежат вычетам (зачетам) в порядке, предусмотренном законодательством государства — члена таможенного союза, на территорию которого импортированы товары —

Таким образом, суммы НДС, уплаченные налогоплательщиками в бюджет Российской Федерации по товарам, ввезенным на территорию Российской Федерации с территории Республики Казахстан, подлежат вычету в порядке, установленном законодательством Российской Федерации о налогах и сборах. В соответствии с положениями ст.171 и ст.172 НК РФ налогоплательщики имеют право уменьшить общую сумму НДС в отношении операций по реализации товаров (работ, услуг) на территории РФ на суммы налога, уплаченные при ввозе товаров на территорию РФ, после принятия на учет ввезенных товаров при наличии документов, подтверждающих уплату указанных сумм, и при использовании данных товаров для осуществления операций, облагаемых НДС. Следовательно, суммы НДС, уплаченные на территории РФ по товарам, ввезенным на территорию Российской Федерации с территории Республики Казахстан, могут быть включены в налоговые вычеты после выполнения всех вышеперечисленных условий, но не ранее периода, в котором налог на добавленную стоимость по таким товарам уплачен и отражен в соответствующей налоговой декларации — письмо Минфина РФ

Не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров налогоплательщик обязан представить в налоговый орган, на территорию которого импортированы товары налоговую декларацию по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств — членов таможенного союза.

Одновременно с налоговой декларацией налогоплательщик должен представить в налоговый орган комплект документов, перечисленных в п.8 ст.2 Протокола.

Применение методик заложенных в «1С:Предприятие 8»

Для максимально прозрачного контроля за операциями по импорту из Республики Беларусь необходимо несколько модифицировать стандартный план счетов. Для цели раздельного учета входящего внутреннего НДС, НДС по импорту и НДС по импорту из Белоруссии, необходимо добавить счет 19.Б (Рисунок 1).

Рисунок 1 — Параметры счета “19.Б”

Для цели обособленного учета расчетов по Белорусскому НДС необходимо добавить счет 68.Б (Рисунок 2).

Рисунок 2 — Параметры счета “68.Б”

Рассмотрим основные этапы отражения Белорусского НДС в учете.

Для отражения поступления импортных товаров воспользуемся документом “Поступление товаров и услуг”. Ввиду особого порядка обложения НДС, при помощи кнопки “Цены и валюта” снимаем флаг “Учитывать НДС”. Пример заполнения документа показан на рисунке 3.

Рисунок 3 — Пример заполнения документа “Поступление товаров и услуг”

На основании созданного документа “Поступление товаров и услуг” необходимо выписать фиктивный счет-фактуру, который будет использоваться для контроля начисленного и возмещенного НДС (аналитика счета 19.Б).

Данная операция отражается при помощи документа “Операция (бухгалтерский и налоговый учет)”. Для упрощения заполнения данного документа рекомендуется настроить типовую операцию (Рисунок 4).

Рисунок 4 — Параметры типовой операции начисления НДС

В качестве аналитики “Счета-фактуры — полученные” указывает счет-фактуру, зарегистрированную на предыдущем этапе. Результат проведения документа представлен на рисунке 5.

Рисунок 5 — Результат проведение документа “Операция (бухгалтерский и налоговый учет)”

Данная операция оформляется документами “Платежное поручение” и “Списание с расчетного счета”, при помощи операции “Перечисление налога”. Счет дебета 68.Б.

Данная операция оформляется в момент получение от налоговых органов “Заявления о ввозе товара”. Для оформления этой операции необходимо воспользоваться документом “Отражение НДС к вычету”. В документе необходимо установить флаги “Использовать как запись книги покупок”, “Формировать проводки”. В качестве документа необходимо указать тот счет-фактуру, по которой был начислен НДС. В выбранном счет-фактуре необходимо заполнить графы “Вх. номер” и “Вх. дата” входящими датой и номер полученного заявления (Рисунок 6).

Рисунок 6 — Заполнение документа “Счет-фактура полученный”

В табличной части “Товары и услуги” необходимо добавить новую строку и заполнить следующим образом:

- Вид ценности — Таможенные платежи;

- Сумма — стоимость поступивших товаров;

- Ставка НДС — ставка НДС, по который был начислен налог;

- Счет учета — 19.Б;

- Событие — Предъявлен НДС к вычету.

На закладке “Документы оплаты” указываем дату и сумму оплаты, документ оплаты заполнять не обязательно.

На закладке “Счет-фактура” устанавливаем флаг “Использовать документ расчетов как счет-фактуру” (Рисунок 7).

Рисунок 7 — Пример заполнения документа “Отражение НДС к вычету”

Подобное заполнение документа обеспечивает правильное отражение операции и в бухгалтерском учете и в книге покупок и в декларации по НДС. Результат проведения документа представлен на рисунке 8.

Рисунок 8 — Результат проведение документа “Отражение НДС к вычету”

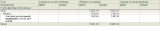

Контролировать НДС по каждой из импортных сделок можно при помощи стандартных бухгалтерских отчетов, например “Оборотно-сальдовая ведомость по счету 19.Б” (Рисунок 9)

Рисунок 9 — “Оборотно-сальдовая ведомость по счету 19.Б”

В книгу покупок операция вычета НДС попадает по дате документа “Отражение НДС к вычету” (Рисунок 10).

Рисунок 10 – «Книга покупок»

Сумма НДС по импорту из Белоруссии автоматически попадает в строку 180 раздела 3 декларации по НДС. Для корректного заполнения декларации необходимо для строки 180 установить способ заполнения “заполнять автоматически с корректировкой” и вычесть сумму белорусского НДС, а в строку 190 эту сумму вручную заполнить. Этими действиями мы обеспечиваем корректность данных даже после автоматического перезаполнения декларации.

Ну очень много движений в этой методике. 😮

Есть гораздо проще и не менее эффективнее.

Я ввожу «Поступление» без НДС, а потом в проводках добавляю НДС.

При оплате ввозного НДС (разношу банк) и получении заявления возвращаюсь к документу «Поступление товаров» и регистрирую счет-фактуру под номером заявления и датой заявления.

И вуаля! 😀

Могу предложить ещё такую методику, одну из самых первых ( прикрепила в файле)

(1) Inga101, спасибо за комментарий, у меня есть несколько замечаний.

1. Очень опасно корректировать движения в документе «Поступление товаров и услуг». В общем случае это приведет к бардаку с зачетом авансов. Вы не сможете автоматически восстановить последовательность расчетов с поставщиком.

2. Ваша методика тоже позволяет учесть начисление и вычет НДС, но

— вам приходится в каждом документе редактировать движения и в каждой счет фактуре заносить счет фактуру (хотя в книгу покупок должна попадать запись именно заявления на всю сумму за месяц именно Белорусского поступления)

— оплата НДС — не достаточное условие для его возмещение, у вас должно быть заявление из налоговой

— насколько я понял методику, у вас не совсем верно попадает Белорусский НДС в книгу покупок. А в декларацию он попадает в строчку вместе с общим обыкновенным входящим НДС.

— в моей методике НДС начисляется 1 раз ручной операцией (что не влияет на последовательность взаиморасчетов) общей суммой поданного заявления. И НДС к вычету принимается одним документом (по одному контрагенту) «Отражение НДС к вычету» на всю сумму заявления датой возврата его из налоговой.

3. Данная статья писалась для проекта 1С:Консалтинг, поэтому чуть усложнена методика.

Самое простое — начислять ручной операцией НДС без субконто2 (счет-фактура) и в документе «Отражение НДС к вычету» заполнять номер и дату заявления, а в движениях удалять субконто2 (счет-фактура) по 19 счету.

Более 20 моих клиентов успешно пользуются моей методикой и очень довольны. Попробуйте =)

1. Ручная корректировка НДС в проводках (напр. 19.5-68.2) не приводит к сбою зачета авансов. Каким образом? 60 счет не затрагивается. И в каждом документе добавить проводку это ненамного утомительнее, чем начислить её ручной операцией. И не менее опасней, чем заводить новые счета.

2. Как я писала, я один раз возвращаюсь к документу после получения заявления из налоговой, чтобы зарегистрировать счет-фактуру по номером заявления. Поэтому в книгу покупок попадает именно заявление, под своим номером и датой!

Я не регистрирую счет-фактуру от покупателя(зачем? она нигде не учитывается) и не провожу документ “Отражение НДС к вычету”. Вычет автоматизируется при формировании книги покупок, т.к. под счет-фактурой зарегистрировано заявление.

Единственное, действительно приходится выбрасывать в декларации белорусский НДС из общей суммы и ставить на своё место. Если у вас это автоматически, то заслуживает внимания.

Спасибо.

С уважением.

Inga101

А мы с Вами земляки)))

(3) Inga101, еще пару замечаний.

1. Ручная корректировка НДС в проводках (напр. 19.5-68.2) приводит к сбою зачета авансов. Так как вы корректируете все движение документа. Если вы после корректировки движения сделаете платежку задним числом при перепроведении документ «Поступление товаров и услуг» не зачет вам образовавшийся аванс. Настоятельно не рекомендую всем клиентам делать ручные операции и корректировки движений по взаиморасчетам.

2. Если вам пришло за Январь 50 документов из РБ, то при получении заявлении в феврале вам придется откорректировать движения и занести счет-фактуру 50 раз. А мне сделать одну ручную операцию.

3. В реальных внедрениях не делаем новые субсчета. Используем стандартную проводку Дт 19.05 Кт 68.02

4. Счет фактуру от покупателя мы действительно нигде не учитываем, она нам совсем не нужна. Вводим документ «Отражение НДС к вычету» датой получения заявления (если добавлять копированием, то телодвижений на 15 секунд). При этом все правильно попадает в книгу покупок и в декларацию НДС.

Буду рад, если вы попробуете воспользоваться моей методикой. Она действительно сильно упрощает учет РБ НДС.

Так же нашей компанией разработано автоматическое заполнение заявлений на ввоз по данным, введенным в 1С. Если вам интересно, можем пообщаться на эту тему.

(6) AB3012, это что такое? накрутка рейтинга?

(5) Хочу дополнить по поводу 4-го пункта.

Наврал в этом моменте. Тем клиентам, которые заполняют заявления о ввозе товаров при помощи нашей обработки мы рекомендуем заносить полученный счет-фактуру от поставщика РБ в документ «Поступление товаров и услуг», не смотря на снятый в документе флаг «учитывать НДС». В этом случае указанный счет-фактура попадет в соответствующие графы заявления. При этом на учет НДС заполнение счет-фактуры не влияет.

Только наверно счет не 68Б а 68.02Б субсчет, у вас и на картинки он стоит

в коде быстрого выбора

Запись два раза в книгу покупок попадает, и отражением ндс к вычету и формированием записей книги покупок, сумма двоиться

(11) goodwin12, здравствуйте, спасибо за проявленный интерес

1.По поводу задвоения — проверьте флаг «учитывать НДС» в документе приходования ТМЦ. Он должен быть снят. Если он не снят, то сумма НДС действительно попадет в книгу покупок. Только, врядли документом «Формирование записей книги покупок». С 2012 года порядок учета НДС в типовой конфигурации сильно поменялся. Всем принудительно включили «упрощенный учет НДС».

2. По поводу счета учета задолженности по белорусскому НДС. Если приняли решение добавить собственный субсчет для отражения взаиморасчетов, то проверьте, попадает ли его остаток в баланс. На реальных внедрениях сейчас используем только 68.02.

Методика учета и док оформление будет в УПП такое же?

Смущают операции в ручную — в УПП эт зло

(14) zayden, методика практически точно такая же. Много раз реализовывали на комплексной автоматизации.

Ручная операция используется только для отражения в бухгалтерских регистрах. Больше никуда попадать и не должна

спрашивал на мисте захаяли

и смущает слово практически — то есть какие то отличая есть?

у меня задача еще осложняется тем что как то нужно остатки внести по 19 и 68 так как переход организовываем с Бух 77. Так что хотелось бы знать отличия учета и тонкости в УПП или КА

Вот и первые грабли:

1) Устанавливаем галку «Ручная корректировка (разрешает редактирование движений документа)»

2) Редактируем бухгалтерские проводки на закладке «Бухгалтерский учет»:

— Удаляем строчки с проводками Дт60.1 Кт68.2

— В проводках Дт19 Кт60.1 заменяем счет 60.1 на счет 68.02.Б «Белорусский НДС». Не забываем выбрать Субконто счета 68.02.Б = «Налог (взносы): начислено / уплачено». Меняем Содержание операции на «Начислен Белорусский НДС»

Такого в УПП нет…

(19) zayden,

Соответственно, нужно обработать эту сттуацию по-другому.

Можно изначально не заполнять счет-фактуру в операции, а потом, после проведения документа «отражение ндс к вычету» вернуться в операцию и проставить документ, созданный отражением ндс

Либо попробуйтеьсоздать субсчет 19 счета, например 19.05.б, на котором удалите аналитику по счетам-фактурам

Интересно а есть официальные рекомендации 1с по УПП для тако ситуации?

(20) Так речь не о счф а о Поступлении работ и услуг

(19) zayden,

— Удаляем строчки с проводками Дт60.1 Кт68.2

— В проводках Дт19 Кт60.1 заменяем счет 60.1 на счет 68.02.Б «Белорусский НДС». Не забываем выбрать Субконто счета 68.02.Б = «Налог (взносы): начислено / уплачено». Меняем Содержание операции на «Начислен Белорусский НДС»

не очень понятно, откуда вы именно это взяли. Врядли из моей статьи.

официальная позиция 1С — учет Белорусского НДС не поддерживается, рекомендуем воспользоваться документом «Отражение НДС к вычету».

Если внимательно прочитаете статью и мои комментарии, сможете организовать достаточно нормальный порядок работы.

По поводу последнего замечания, посмотрите название аналитики на счете 19.05 и подобных ему.

нам Белорусам пора объединяться в отдельной ветке или группе:)

Можно небольшой вопрос.

В Книге покупок «Дата принятия на учет товаров (работ, услуг), имущественных прав» должна быть дата «Поступления товаров и услуг» или «Отражение НДС к вычету?»

Заранее спасибо.

Может быть вопрос не совсем по этой теме, может быть кто нибудь объяснит как в книге покупок должен отражаться НДС уплаченный на таможне?

Попробую. Интересно, как у меня получится?

А документ «ГТД импорт» никак нельзя прикрутить…???

(28) sergb1979, здравствуйте, уведомления приходили на неактивную почту, не видел комментариев.

А зачем вам необходим этот документ при импорте из Белоруссии?

Подскажите, пожалуйста. Воспользовались предложенным учетом Белорусского НДСа, а сейчас возникла необходимость возвращать в Белоруссию бракованный товар. Как лучше оформить операции по возвраты брака и соответствующему учету НДС?

Здравствуйте SergeyMordvin.

Не могли бы вы перезалить скриншоты? Или выслать на почту rupost39@pisem.net

Статья значительно помогла, но так как слайды не отображаются, не уверен что всё правильно сделал.

Аналогичная просьба — ссылка на статью на вашем сайте не действует, скриншотов нет.

Подскажите, как для вашего метода учете Белорусского НДС отразить частичный возврат товаров? Либо сторно, как исправление ошибочно отраженных записей, либо как корректировка поступления в сторону уменьшения. Если делать сторно операции, введеной в ручную, начисления НДС по ипорту Дт19.Б Кт68.Б, то в регламентированной отчетности криво заполняется бухгалтерский баланс.

Блиннн, картинок не видно. Поправьте пожалуйста!

Предлагаю сотрудничество в сфере ВЭД:

В бухгалтерии 3.0 наконец появилась типовая методика учета!

Подробнее

У Казахстана, наверное, подобный же алгоритм, как у члена ТС?

(37) LexSeIch, с учетом НДС в Казахстане не знаком, но по идее должно быть похоже